Блог им. superdet

АО "СофтЛайн Трейд" - 2021 - Рейтинг

- 11 мая 2022, 15:03

- |

Ежедневный финансовый анализ предприятий за 2021 год на fapvdo.ru с оценкой риска дефолта в краткосрочной и долгосрочной перспективе.

Свежая финансовая отчётность компании АО «СофтЛайн Трейд», пожалуй, отвечает на вопрос, чем же всё-таки контора занимается. В описании своей деятельности, компания использует такие формулировки, которые ничего не объясняют, а только создают иллюзию солидной деятельности и успешности. Но так ли успешна контора и чем она занимается в переводе на русский язык? Я попробовал перевести и перевод мой неутешительный — компания надувает долговой пузырь. Конечно с корифеями долговых пузырей, таких как телекомы, или конкретное ООО «ОР Групп», этой компании не сравниться, но лиха беда начало.

Общие сведения

ИНН: 7736227885

Полное наименование юридического лица: Акционерное общество «СофтЛайн Трейд»

ОКВЭД: 46.90 — Торговля оптовая неспециализированная

Сектор рынка по ОКВЭД: Торговля оптовая, кроме оптовой торговли автотранспортными средствами и мотоциклами

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние АО «СофтЛайн Трейд»

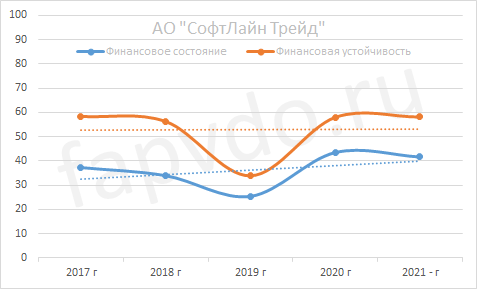

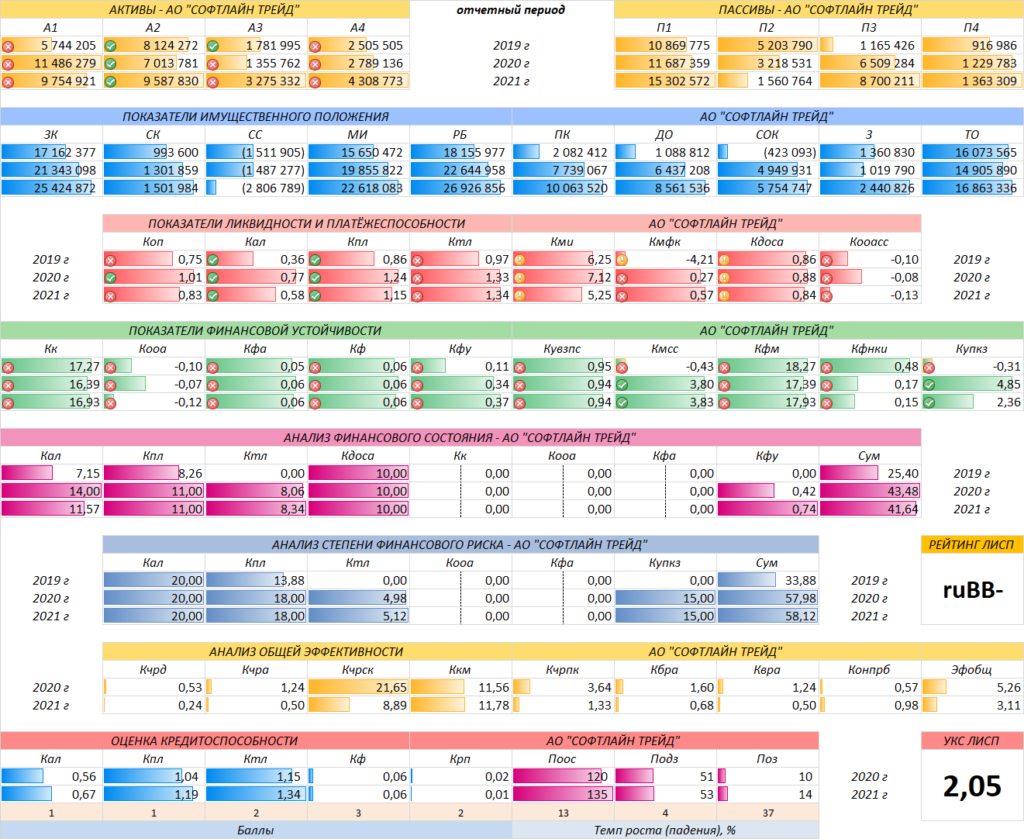

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Снижение уровня финансового состояние к концу отчётного периода составил — 4%, снижение уровня финансовой устойчивости — 0.1%. Сбалансированность финансовых показателей незначительно ухудшилась.

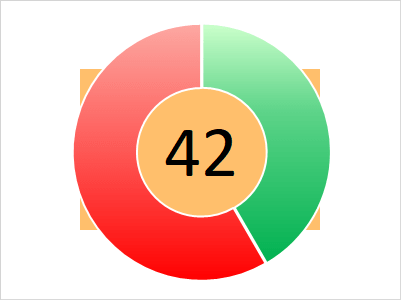

Финансовое состояние — 42 балла, минимально допустимого уровня. Финансовое положение с преобладанием заёмных средств.

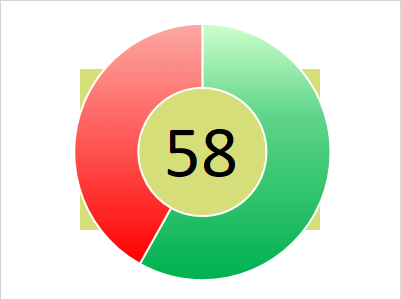

Финансовая устойчивость — 58 баллов. Умеренный риск банкротства. Возможны трудности по погашению текущих и долгосрочных обязательств.

Платёжеспособность

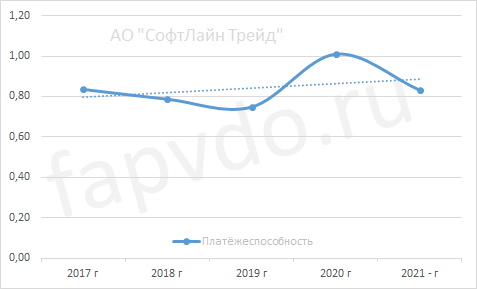

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 0.83. Снижение платёжеспособности за отчётный период — 18%.

Финансовые результаты

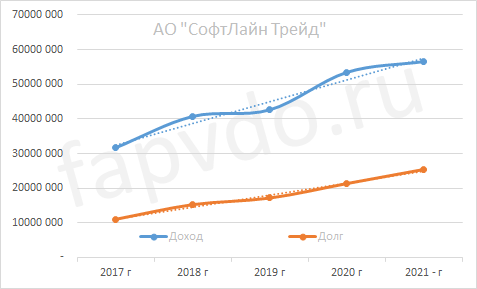

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 56 млрд рублей. Заёмный капитал к концу периода вырос на 19% и составил 25 млрд рублей.

Чистая прибыль

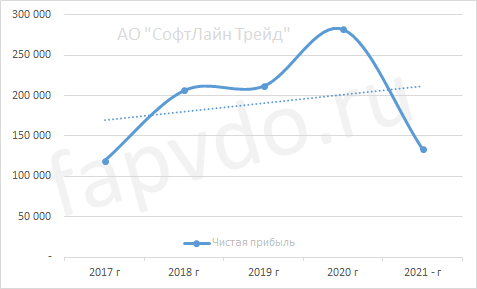

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Чистая прибыль предприятия нестабильна. СНижение чистой прибыли за отчётный период составило — 53%.

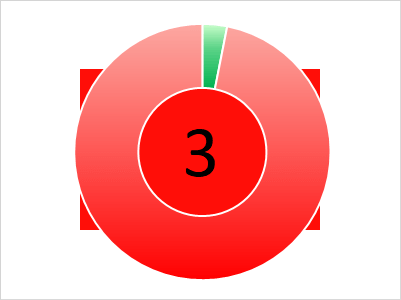

Эффективность

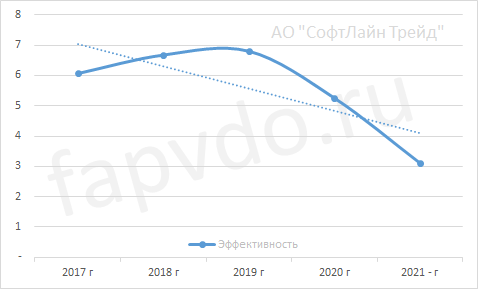

Общая эффективность предприятия — низкая. СНижение общей эффективности предприятия в отчётном периоде составило — 41%.

Общая оценка эффективности предприятия — 3 балла. Предприятие неэффективное.

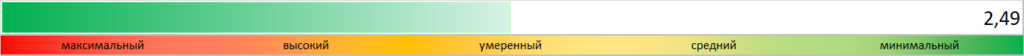

Инвестиционный риск

Уровень инвестиционного риска — умеренный. Доля облигаций АО «СофтЛайн Трейд», от общей доли активов инвестиционного портфеля, может достигать2.49%

Облигации АО «СофтЛайн Трейд»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- СофтЛайн Трейд-001Р-03 — 16.48/11

- СофтЛайн Трейд-001Р-04 — 24.76/8.9

Общий облигационный долг: 6.3 млрд рублей

Средняя доходность эф./купон., %: 20.6/10

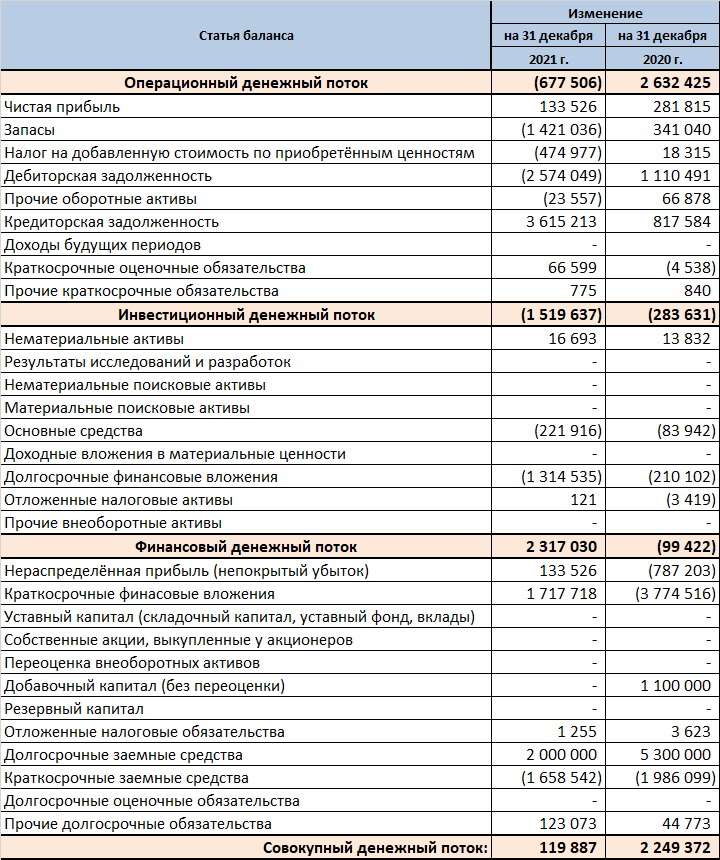

Денежные потоки АО «СофтЛайн Трейд»

Показатели денежных потоков за отчётный период:

- Операционный — отрицательный — 677 млн рублей

- Инвестиционный — отрицательный — 1519 млн рублей

- Финансовый — положительный — 2317 млн рублей

- Совокупный: — положительный — 120 млн рублей

Кредитоспособность АО «СофтЛайн Трейд»

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

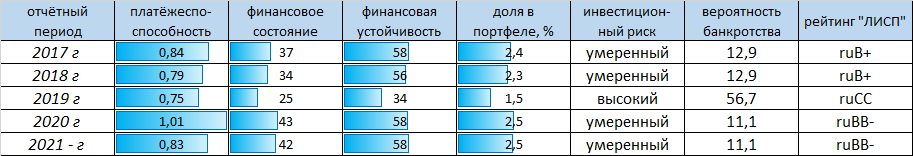

Рейтинг АО «СофтЛайн Трейд»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, АО «СофтЛайн Трейд» был присвоен рейтинг ЛИСП на уровне ruBB- по национальной шкале.

Рейтинг-статистика с 2017 по 2021 гг.

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: нет

Индекс Финансового Риска RusBonds:15

Индекс Платежной Дисциплины RusBonds: 86

Индекс Должной Осмотрительности RusBonds:1

Экспертное заключение

❗ АО «СофтЛайн Трейд» — значительно закредитованное, неликвидное, относительно стабильное, неэффективное предприятие.

Заёмный капитал превышает собственный в 17 раз. Темп роста заёмного капитала опережает темп роста собственного, что рано, или поздно, приведёт к финансовым проблемам внутри компании. Заёмный капитал компании ничем не обеспечен. Вернее обеспечен резервом в 1.36 млрд рублей против 25.4 млрд долга. Это означает, что в случае банкротства, долги не будут возвращены. Есть конечно ещё и активы, но...

Ликвидность по срочным обязательствам недостаточная. Дефицит составляет 5.5 млрд рублей, который можно закрыть при стабильном погашении дебиторской задолженности. Последняя, к сожалению, выросла за отчётный период на 2.5 млрд рублей. Учитывая то, что собственный капитал вырос всего на 200 млн, запасы на 1.4 млрд, а чистая прибыль сократилась, то можно предположить, что рост дебиторской задолженности связан не с наращиванием доходов от операционной деятельности, а с банальными неплатежами со стороны контрагентов.

Операционный денежный поток компании в отчётном периоде отрицательный. 111 млн чистой прибыли неспособны покрыть всех обязательств и недополученных средств. Так у компании заморозилось 4 млрд рублей, из которых 1.4 млрд в запасах и 2.6 млрд рублей в дебиторской задолженности. В итоге, компания сама «заморозила» выплаты по кредиторской задолженности на сумму 3.6 млрд. То есть, нам не платят и мы хрен будем платить. А что? В этом что-то есть ;)

Чтобы справится с возникшими финансовыми проблемами, компания взяла 2 млрд денег в долгосрок и вернула из краткосрочных финансовых вложений 1.7 млрд рублей. Это позволило закрыть краткосрочные обязательства на сумму в 1.6 млрд рублей, вложиться во внеоборотные активы на сумму 1.3 млрд рублей. и сделать совокупный денежный поток положительным. Однако в денежных потоках образовался перекос в сторону излишка заёмных средств. «Лишних» заёмных денег, которые идут на латание финансовых дыр у компании 1.355 млрд рублей. Это на 1.156 млрд рублей больше, чем за 2020 отчётный период. То есть долговой пузырь растёт.

Эффективность компании справедливая.

Инвестиционная вероятность банкротства: 11.1%

Статистическая вероятность банкротства: 7.4%

Целесообразность инвестирования: +0.75

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;

надёжностью финансового состояния.На момент составления отчётности, вероятность получения дохода при инвестициях в облигации АО «СофтЛайн Трейд» соизмерима с риском потери инвестиций.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

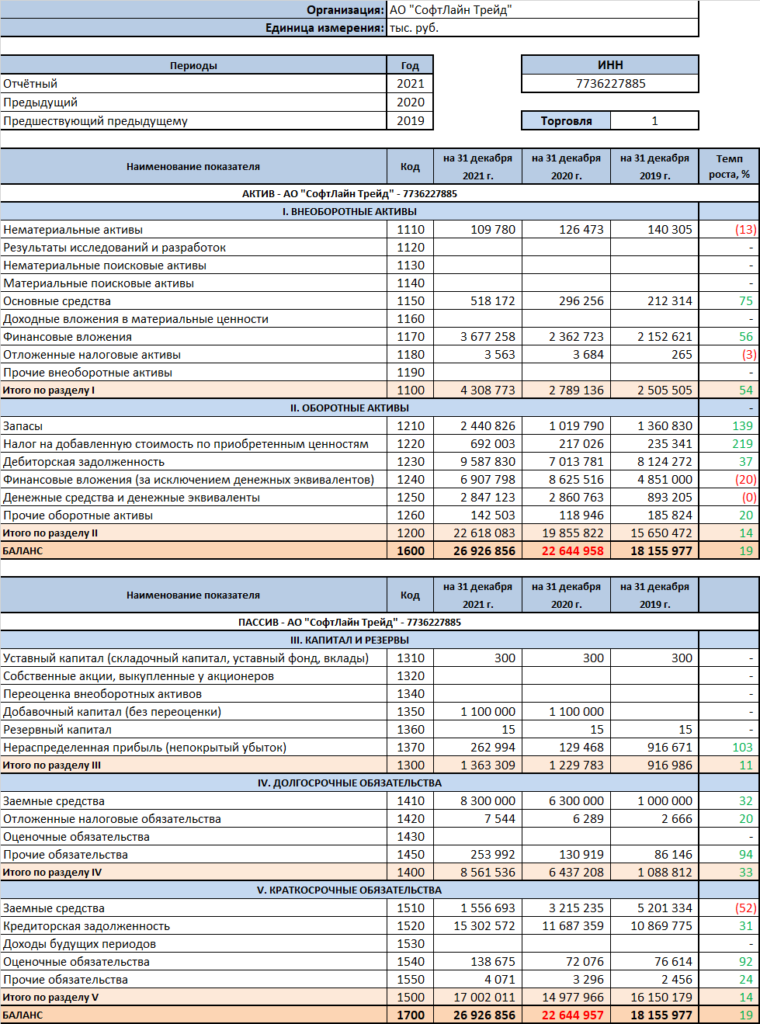

Баланс АО «СофтЛайн Трейд»

Финансовые коэффициенты АО «СофтЛайн Трейд»

Финансовый анализ выполнен с помощью ЛИСП-1.0

Предыдущий финансовый анализ АО «СофтЛайн Трейд»

Другие эмитенты ВДО

- 11 мая 2022, 15:55

- 11 мая 2022, 16:39

- 11 мая 2022, 19:08

- 12 мая 2022, 06:01

теги блога Алексей С. Галицкий

- АБЗ-1

- Агротек

- акрон

- акции

- ао им. т.г. шевченко

- апри

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- ВУШ

- выплата купона

- выплата по купонам

- высокодоходные облигации

- высокодоходные облигации ВДО

- Газпром

- Газпром Капитал

- Газпромнефть

- галицкий

- Гарант-Инвест

- гк «сегежа»

- гк пионер

- ГМК Норникель

- гтлк

- ДелоПортс

- дефолт

- дефолт облигаций

- дефолт по облигациям

- дефолты 2025

- Дядя Дёнер

- завод КЭС

- инвестиции

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- миллион

- мтс

- нафтатранс плюс

- Новые технологии

- облигации

- Обувь России

- обувьрус

- окей

- ПИК СЗ

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- ПР-Лизинг

- прогноз по акциям

- ПРОМОМЕД ДМ

- размещение

- регион-продукт

- рейтинг

- РЖД

- роделен

- Рольф

- Росгеология

- роснано

- ростелеком

- роял капитал

- русал

- Русгидро

- русская аквакультура

- самолет

- Сегежа групп

- селектел

- Селигдар

- сибстекло

- софтлайн трейд

- Талан-финанс

- Татнефтехим

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- урожай

- финансовый анализ

- хк новотранс

- Эбис

- ЭБИС облигации

- эмитенты

- эмитенты ВДО

- Энергоника

- энерготехсервис

- ЮГК Южуралзолото

- юниметрикс

- ЯТЭК