SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Дивидендный праздник в бумагах Татнефи, похоже, подошел к концу - Финам

- 15 апреля 2020, 18:42

- |

Дивидендная доходность «Татнефти» была высокой, солидный денежный поток и отсутствие долгов долго поддерживали капитализацию компании на высоких уровнях. Но в этом году кризис на нефтяном рынке, а необходимость снижать добычу вряд ли позволят придерживаться былой политики.

Долгое время акции «Татнефти» радовали инвесторов, капитализация компании к середине прошлого года выросла за 10 лет более чем в 10 раз. В некоторые моменты она превышала капитализацию «Газпром нефти» и «Газпрома», при том, что добыча и переработка у «Татнефти» в 2-3 раза ниже.

ГК «Финам»

Долгое время акции «Татнефти» радовали инвесторов, капитализация компании к середине прошлого года выросла за 10 лет более чем в 10 раз. В некоторые моменты она превышала капитализацию «Газпром нефти» и «Газпрома», при том, что добыча и переработка у «Татнефти» в 2-3 раза ниже.

В этом году «Татнефть» уже теряет четверть своей капитализации, дивидендный праздник, похоже, подошел к концу. Мое отношение к акциям нейтральное. Рекомендовать их к покупке я не могу, но и продавать их нет смысла.Калачев Алексей

ГК «Финам»

- комментировать

- Комментарии ( 0 )

Новости рынков |Тихие гавани российского рынка - Финам

- 10 апреля 2020, 17:53

- |

Даже в пору идеального шторма на рынке всегда остаются инструметы привлекательные для инвестиций. В текущий момент осторожным инвесторам можно присмотреться к разного рода «защитным активам», в том числе к золоту, акциям зоотодобывающих компаний, «дивидендным историям», «префам» «Сургутнефтегаза», бумагам телекоммуникационного сектора… Такие рекомендции дали эксперты отвечая на вопрос о «тихих гаванях» в онлайн-конференцииFinam.ru «Итоги недели — нефть играет на нервах».

Сергей Суверов, cтарший аналитик «БКС Премьер»: Скорее всего, продолжится рост в золоте, так как в мире растут инфляционные ожидания из-за мер стимулирования, также увеличивается недоверие к фиатным деньгам. Из фундаментально привлекательных имен можно выделить «ФосАгро» (стабильный спрос на удобрения, позитив для финансовых результатов от девальвации), «Юнипро» (стабильный спрос на электроэнергию, высокая дивидендная доходность), среди менее ликвидных имен например акции Европейской Электротехники (низкая долговая нагрузка, недавний байбек).

( Читать дальше )

Сергей Суверов, cтарший аналитик «БКС Премьер»: Скорее всего, продолжится рост в золоте, так как в мире растут инфляционные ожидания из-за мер стимулирования, также увеличивается недоверие к фиатным деньгам. Из фундаментально привлекательных имен можно выделить «ФосАгро» (стабильный спрос на удобрения, позитив для финансовых результатов от девальвации), «Юнипро» (стабильный спрос на электроэнергию, высокая дивидендная доходность), среди менее ликвидных имен например акции Европейской Электротехники (низкая долговая нагрузка, недавний байбек).

( Читать дальше )

Новости рынков |Газпром нефть - заложница низких цен - Финам

- 07 апреля 2020, 22:02

- |

ПАО «Газпром нефть» остается компанией с высокой эффективностью, что не помогает избежать проблем на падающем рынке нефти и нефтепродуктов. Ориентированная больше на внутренний рынок топлива, «Газпром нефть» в этом году станет заложницей демпфирующего механизма в условиях низких экспортных цен.

«Газпром нефть» входит в тройку крупнейших по объемам добычи и переработки нефти российских вертикально интегрированных нефтяных компаний.

Компания активно наращивает запасы, эффективно возмещая добычу. Показатель обеспеченности добычи доказанными запасами углеводородов по стандартам PRMS составляет 17 лет.

У ПАО «Газпром нефть» комфортный размер чистого долга. Компания ускоренно увеличивает долю прибыли, распределяемую на дивиденды, с опережением прежних планов выйдя на норму 50% от чистой прибыли.

Существенную часть выручки компании формирует продажа топлива на внутреннем рынке. После введения демпфирующего механизма «Газпром нефть» сильно зависит от положения цен netback относительно цены отсечения.

( Читать дальше )

«Газпром нефть» входит в тройку крупнейших по объемам добычи и переработки нефти российских вертикально интегрированных нефтяных компаний.

Компания активно наращивает запасы, эффективно возмещая добычу. Показатель обеспеченности добычи доказанными запасами углеводородов по стандартам PRMS составляет 17 лет.

У ПАО «Газпром нефть» комфортный размер чистого долга. Компания ускоренно увеличивает долю прибыли, распределяемую на дивиденды, с опережением прежних планов выйдя на норму 50% от чистой прибыли.

Существенную часть выручки компании формирует продажа топлива на внутреннем рынке. После введения демпфирующего механизма «Газпром нефть» сильно зависит от положения цен netback относительно цены отсечения.

( Читать дальше )

Новости рынков |К концу года ожидается восстановление спроса на нефть. Какие российские акции покупать? - Атон

- 26 марта 2020, 18:33

- |

Какие ожидания по цене на нефть до конца года?

Коронавирус приведет к масштабному снижению спроса на нефть в 1-2К20, по разным оценкам, падение может составить от 5-15% г/г. По итогам года ОПЕК и IEA (Международное энергетическое агентство) также значительно снизили прогнозы по росту спроса, и, если ОПЕК еще предполагает прирост спроса на 60 тыс. барр. сут. (против ожидавшегося в декабре прироста в 1.1 млн барр./сут.), то IEA уже ожидает падение спроса на 90 тыс. барр/сут. г/г (против ожидавшегося ранее роста на 825 тыс. барр/сут.).

Ситуация осложнилась развалом сделки ОПЕК+, решением стран нарастить добычу (предложение нефти может в ближайшие месяцы возрасти на 3-4% против уровней, оговоренных ограничениями ОПЕК+) и началом ценовой войны (стоимость нефти марки Brent снизилась на 60% с начала года).

На текущий момент консенсус-прогнозы предполагают среднюю цену Brent $32/барр. во 2К20 и среднюю по 2020 году около $37/барр. ($39/барр. в 2021). Рост к концу года и в 2021 обусловлен, во-первых, ожидаемым восстановлением спроса, в случае, если вспышка коронавируса пойдет на спад к 3К20, и стимулирующие меры стран окажутся эффективны, а во-вторых, постепенным снижением предложения за счет необходимости снижать расходы крупными компаниями и выхода с рынка наименее рентабельных игроков. Если реализуется более негативный сценарий, консенсус, вероятно, будет пересмотрен в сторону понижения.

При этом стоит отметить, что волатильность цен нефти остается крайне высокой (индекс OVX превышает 170, при среднем историческом значении 37), и в большей части цены на нефть будут определяться геополитическим фактором. Чем дольше цены остаются на текущих уровнях, тем вероятнее, что страны, добывающие нефть, будут склонны к возобновлению переговоров. По информации WSJ, США рассматривают возможность повлиять на текущую ситуацию на рынке, через дипломатические каналы или возможные санкции. В то же время ОПЕК в лице генерального секретаря Моххамеда Баркиндо начала диалог с комиссаром регулирующего органа, отвечающего за освоение нефтяных месторождений в Техасе (более 40% американской нефти добывается в регионе). И хотя совместное сокращение добычи не обсуждалось, стороны планируют продолжить консультации.

( Читать дальше )

Коронавирус приведет к масштабному снижению спроса на нефть в 1-2К20, по разным оценкам, падение может составить от 5-15% г/г. По итогам года ОПЕК и IEA (Международное энергетическое агентство) также значительно снизили прогнозы по росту спроса, и, если ОПЕК еще предполагает прирост спроса на 60 тыс. барр. сут. (против ожидавшегося в декабре прироста в 1.1 млн барр./сут.), то IEA уже ожидает падение спроса на 90 тыс. барр/сут. г/г (против ожидавшегося ранее роста на 825 тыс. барр/сут.).

Ситуация осложнилась развалом сделки ОПЕК+, решением стран нарастить добычу (предложение нефти может в ближайшие месяцы возрасти на 3-4% против уровней, оговоренных ограничениями ОПЕК+) и началом ценовой войны (стоимость нефти марки Brent снизилась на 60% с начала года).

На текущий момент консенсус-прогнозы предполагают среднюю цену Brent $32/барр. во 2К20 и среднюю по 2020 году около $37/барр. ($39/барр. в 2021). Рост к концу года и в 2021 обусловлен, во-первых, ожидаемым восстановлением спроса, в случае, если вспышка коронавируса пойдет на спад к 3К20, и стимулирующие меры стран окажутся эффективны, а во-вторых, постепенным снижением предложения за счет необходимости снижать расходы крупными компаниями и выхода с рынка наименее рентабельных игроков. Если реализуется более негативный сценарий, консенсус, вероятно, будет пересмотрен в сторону понижения.

При этом стоит отметить, что волатильность цен нефти остается крайне высокой (индекс OVX превышает 170, при среднем историческом значении 37), и в большей части цены на нефть будут определяться геополитическим фактором. Чем дольше цены остаются на текущих уровнях, тем вероятнее, что страны, добывающие нефть, будут склонны к возобновлению переговоров. По информации WSJ, США рассматривают возможность повлиять на текущую ситуацию на рынке, через дипломатические каналы или возможные санкции. В то же время ОПЕК в лице генерального секретаря Моххамеда Баркиндо начала диалог с комиссаром регулирующего органа, отвечающего за освоение нефтяных месторождений в Техасе (более 40% американской нефти добывается в регионе). И хотя совместное сокращение добычи не обсуждалось, стороны планируют продолжить консультации.

( Читать дальше )

Новости рынков |Справедливая стоимость акций Лукойла на середину 2020 года - 6769 рублей - Фридом Финанс

- 19 марта 2020, 20:46

- |

Чистая прибыль «ЛУКОЙЛа» по РСБУ за 2019 года увеличилась на 85% г/г — до 405,76 млрд рублей, следует из отчетности компании.

Расходы «ЛУКОЙЛа»в сегменте Добыча и ГРР в России были относительно стабильными на протяжении последних пяти лет, находились в диапазоне 290-320 млрд руб. в год. Вдвое упали затраты на проект в Ираке, а также на 60% сократились инвестиции в переработку. Драматически расходы на добычу и разведку у нефтяных компаний падали только в период кризиса в 2009 гг., и это привело к сокращению добычи.

В 2018-2019 гг. капзатраты Лукойла снижались, пик приходился на середину 2010-х гг, когда они превышали 600 млрд. Ранее в компании не исключали роста каззатрат до 500-550 млрд руб. Полагаю, что оптимизация не исключена, возможно, у Лукойла есть бизнес-план на случай даже такого обвального падения.

Расходы на добычу в России у компании низкие, в районе 200 руб. за баррель, они стабильны, поэтому эти расходы, скорее всего, сокращаться не будут. Возможно снижение прочих затрат, а также экономия в сегменте переработки, где она высокая, более 1400 руб./т.

( Читать дальше )

Расходы «ЛУКОЙЛа»в сегменте Добыча и ГРР в России были относительно стабильными на протяжении последних пяти лет, находились в диапазоне 290-320 млрд руб. в год. Вдвое упали затраты на проект в Ираке, а также на 60% сократились инвестиции в переработку. Драматически расходы на добычу и разведку у нефтяных компаний падали только в период кризиса в 2009 гг., и это привело к сокращению добычи.

В 2018-2019 гг. капзатраты Лукойла снижались, пик приходился на середину 2010-х гг, когда они превышали 600 млрд. Ранее в компании не исключали роста каззатрат до 500-550 млрд руб. Полагаю, что оптимизация не исключена, возможно, у Лукойла есть бизнес-план на случай даже такого обвального падения.

Расходы на добычу в России у компании низкие, в районе 200 руб. за баррель, они стабильны, поэтому эти расходы, скорее всего, сокращаться не будут. Возможно снижение прочих затрат, а также экономия в сегменте переработки, где она высокая, более 1400 руб./т.

( Читать дальше )

Новости рынков |Изменения в механизме налоговых льгот благоприятны для Роснефти и Газпром нефти - Атон

- 05 марта 2020, 11:28

- |

Приобское месторождение: предложены изменения в механизм налоговых льгот

Как сообщает РБК, Минфин изменил свою позицию в отношении налоговых льгот по Приобскому месторождению (на общую сумму 600 млрд руб. в течение 10 лет) для Роснефти и Газпром нефти. Ранее министерство предлагало механизм плавающих налоговых льгот, привязанных к ценам на нефть: при ценах на нефть в диапазоне $42.4 (базовая цена заложенная в бюджете) и $65 налоговый вычет должен был постепенно увеличиваться с 0 до целевого уровня в 60 млрд руб. в год. Теперь министерство согласно предоставлять фиксированный налоговый вычет 60 млрд руб. в год при ценах на нефть выше $42.4/барр. По данным информагентства, Роснефть по-прежнему настаивает на вычете, без привязки к ценам на нефть.

Как сообщает РБК, Минфин изменил свою позицию в отношении налоговых льгот по Приобскому месторождению (на общую сумму 600 млрд руб. в течение 10 лет) для Роснефти и Газпром нефти. Ранее министерство предлагало механизм плавающих налоговых льгот, привязанных к ценам на нефть: при ценах на нефть в диапазоне $42.4 (базовая цена заложенная в бюджете) и $65 налоговый вычет должен был постепенно увеличиваться с 0 до целевого уровня в 60 млрд руб. в год. Теперь министерство согласно предоставлять фиксированный налоговый вычет 60 млрд руб. в год при ценах на нефть выше $42.4/барр. По данным информагентства, Роснефть по-прежнему настаивает на вычете, без привязки к ценам на нефть.

Хотя уступка со стороны министерства выглядит благоприятной с точки зрения восприятия, решение еще должно быть финализировано и утверждено правительством.Атон

Новости рынков |Дивидендная доходность российских нефтегазовых бумаг будет как минимум на уровне прошлого года - Атон

- 26 февраля 2020, 18:31

- |

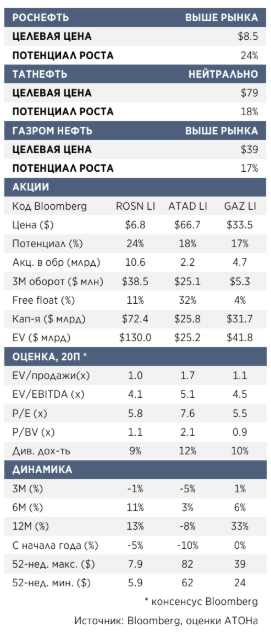

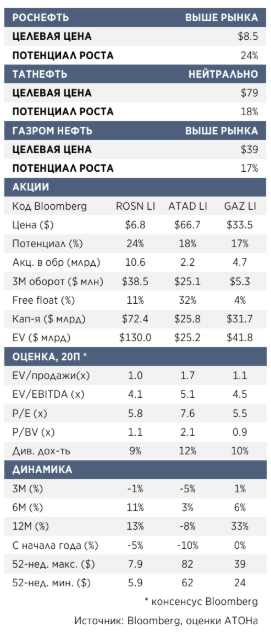

На прошлой неделе АТОН организовал встречи около 30 инвесторов с представителями «Роснефти», «Татнефти» и «Газпром нефти» в рамках Дня инвестора нефтегазового сектора. Мы обсудили ситуацию на мировом рынке нефти и газа, а также рассмотрели корпоративные катализаторы для отдельных бумаг.

Макроэкономические факторы:

( Читать дальше )

Макроэкономические факторы:

— Несмотря на ослабление макроэкономической конъюнктуры в начале года, все компании считают, что, если ситуация существенно не ухудшится, они смогут продемонстрировать финансовые результаты и дивидендную доходность как минимум на уровне прошлого года (годовая дивидендная доходность в 2020 ожидается на уровне 9%, 12% и 10% для «Роснефти», «Татнефти» и «Газпром нефти» соответственно, расчеты АТОН).Атон

( Читать дальше )

Новости рынков |Дивидендная доходность акций Газпром нефти составит 8,4% - Промсвязьбанк

- 26 февраля 2020, 13:18

- |

Прибыль Газпром нефти в 2019г по МСФО выросла на 6% — до 400 млрд руб.

Чистая прибыль Газпром нефти в 2019 году по МСФО составила 400,2 млрд рублей, увеличившись по сравнению с 2018 годом на 6,2%, сообщила компания. Выручка «Газпром нефти» в 2019 году составила 2,485 трлн руб., на уровне 2018 года (прогноз — 2,478 трлн рублей). Показатель скорректированная EBITDA — 795,1 млрд руб. По итогам 2019 года Газпром нефть снизила соотношение чистого долга к операционной прибыли до 0,7x и оптимизировала долговой портфель.

Чистая прибыль Газпром нефти в 2019 году по МСФО составила 400,2 млрд рублей, увеличившись по сравнению с 2018 годом на 6,2%, сообщила компания. Выручка «Газпром нефти» в 2019 году составила 2,485 трлн руб., на уровне 2018 года (прогноз — 2,478 трлн рублей). Показатель скорректированная EBITDA — 795,1 млрд руб. По итогам 2019 года Газпром нефть снизила соотношение чистого долга к операционной прибыли до 0,7x и оптимизировала долговой портфель.

Мы умеренно позитивно оцениваем отчетность компании, которая вышла в целом чуть лучше консенсуса. Помимо прочего отметим, что рост операционного денежного потока Газпром нефти составил 13%, что обеспечило получение положительного свободного денежного потока в размере 156 млрд руб. в 2019 году. На операционном уровне Газпром нефть нарастила за год добычу углеводородов на 3,5% — до 96,1 млн тонн н.э. за счет увеличения добычи на Новопортовском и Восточно-Мессояхском месторождениях, в Оренбургском регионе, а также изменения доли Газпром нефти в компании «Арктикгаз». Положительным моментом является и тот факт, что дивиденды за 2 п. 2019 г. будут выплачены в размере 50% от чистой прибыли по МСФО. Таким образом, всего за год акционеры получат 37,67 руб./акцию, что дает доходность 8,4% к цене вчерашнего закрытия. Мы рекомендуем держать бумаги Газпром нефти целевым уровнем 489 руб./акцию.Промсвязьбанк

Новости рынков |Результаты Газпром нефти по EBITDA и чистой прибыли оказались в рамках консенсус-прогноза - Промсвязьбанк

- 26 февраля 2020, 12:15

- |

Газпром нефть представила нейтральные результаты за 4К19 с ожидаемым замедлением о кв/кв

Выручка компании снизилась до 613.9 млрд руб. (+1.3% против консенсус-прогноза, в рамках оценки АТОНа, -6.5% кв/кв) вследствие снижения объемов переработки нефти (-6.3% кв/кв) из-за проведения плановых ремонтов на Омском и Московском НПЗ, а также из-за сокращения общего объема добычи углеводородов с учетом доли в совместных предприятиях (-1.3% кв/кв) в соответствии с квотами, обусловленными соглашением ОПЕК+. Показатель EBITDA снизился до 137.5 млрд руб. (+0.4% против консенсус-прогноза, в рамках оценки АТОНа, -17.3% кв/кв) в результате значительного роста производственных и операционных расходов (+24.5%), главным образом ввиду сезонного увеличения расходов на добычу. Рентабельность EBITDA составила 22% (-2.9 пп кв/кв). Чистая прибыль сократилась на 23.5% кв/кв до 80.2 млрд руб. (+1.4% против консенсус-прогноза, в рамках прогноза АТОНа). Свободный денежный поток упал до 1.3 млрд руб. в результате ускорения капзатрат в 4К до 147.4 млрд руб. (+21.1% кв/кв).

( Читать дальше )

Выручка компании снизилась до 613.9 млрд руб. (+1.3% против консенсус-прогноза, в рамках оценки АТОНа, -6.5% кв/кв) вследствие снижения объемов переработки нефти (-6.3% кв/кв) из-за проведения плановых ремонтов на Омском и Московском НПЗ, а также из-за сокращения общего объема добычи углеводородов с учетом доли в совместных предприятиях (-1.3% кв/кв) в соответствии с квотами, обусловленными соглашением ОПЕК+. Показатель EBITDA снизился до 137.5 млрд руб. (+0.4% против консенсус-прогноза, в рамках оценки АТОНа, -17.3% кв/кв) в результате значительного роста производственных и операционных расходов (+24.5%), главным образом ввиду сезонного увеличения расходов на добычу. Рентабельность EBITDA составила 22% (-2.9 пп кв/кв). Чистая прибыль сократилась на 23.5% кв/кв до 80.2 млрд руб. (+1.4% против консенсус-прогноза, в рамках прогноза АТОНа). Свободный денежный поток упал до 1.3 млрд руб. в результате ускорения капзатрат в 4К до 147.4 млрд руб. (+21.1% кв/кв).

( Читать дальше )

Новости рынков |Отчетность Газпром нефти говорит о высокой финансовой устойчивости компании - Велес Капитал

- 25 февраля 2020, 19:01

- |

Финансовые результаты «Газпром нефти» практически совпали с ожиданиями рынка по основным финансовым показателям. Выручка компании снизилась на 7% к/к до 614 млрд руб. (консенсус-прогноз: 606 млрд руб.) из-за сезонного снижения объема продаж нефтепродуктов. EBITDA компании, рассчитанная нами по отчетности МСФО, сократилась на 17% к/к до 138 млрд руб. (консенсус-прогноз: 137 млрд руб.) из-за падения выручки и сезонного роста операционных расходов. Чистая прибыль снизилась на 24% к/к и составила 80 млрд руб. (консенсус-прогноз: 79 млрд руб.)

Свободный денежный поток «Газпром нефти» в 2019 г. составил 156 млрд руб., что на 7% ниже уровня за 2018 г. из-за роста капзатрат на 22% до 453 млрд руб. Чистый долг «Газпром нефти» снизился за год с 528 до 498 млрд руб., соотношение «Чистый долг/EBITDA» упало за период с 0,73 до 0,70, что говорит о высокой финансовой устойчивости компании.

ИК «Велес Капитал»

Свободный денежный поток «Газпром нефти» в 2019 г. составил 156 млрд руб., что на 7% ниже уровня за 2018 г. из-за роста капзатрат на 22% до 453 млрд руб. Чистый долг «Газпром нефти» снизился за год с 528 до 498 млрд руб., соотношение «Чистый долг/EBITDA» упало за период с 0,73 до 0,70, что говорит о высокой финансовой устойчивости компании.

Материнская компания «Газпром нефти», «Газпром», сообщила на Дне инвестора о том, что ее дочерние предприятия начнут платить дивидендами 50% чистой прибыли по МСФО начиная с 2020 г. Если «Газпром нефть» рекомендует дивиденды по итогам 2 полугодия исходя из 50% чистой прибыли только за этот период, то наш прогноз дивидендов по итогам 2 полугодия составляет 19,7 руб. на акцию с доходностью 4,4%. Если рекомендация будет основана на 50% чистой прибыли за весь 2019 г., то наш прогноз дивидендов по итогам 2 полугодия 2019 г. увеличивается до 24,3 руб. на акцию с доходностью 5,5%.Сидоров Александр

ИК «Велес Капитал»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс