Новости рынков |Очередной рост стоимости риска Банка Санкт-Петербург, на наш взгляд, снижает вероятность выплаты 50% чистой прибыли в виде дивидендов за 2025 г. — БКС

- 17 декабря 2025, 13:08

- |

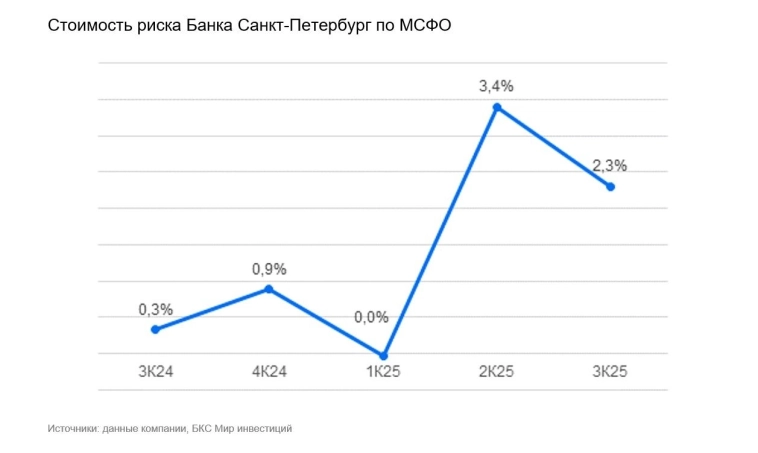

Финансовые результаты Банка «Санкт-Петербург» за ноябрь оказались слабыми. Чистый процентный доход снизился на 15% г/г, несмотря на рост кредитного портфеля, что указывает на сокращение маржи. Стоимость риска выросла до 2,2%, а операционные расходы увеличились на 56% г/г. В результате чистая прибыль упала на 79% г/г.

Аналитики отмечают сохранение давления со стороны стоимости риска и чистой процентной маржи при опережающем росте операционных расходов. Сохраняется «Нейтральный» взгляд на бумаги. Из-за давления на маржу чистая прибыль в ближайшие два года, по оценкам, будет в диапазоне 40-45 млрд руб. Очередной рост стоимости риска снижает вероятность выплаты дивидендов в размере 50% от чистой прибыли за 2025 год.

Источник

- комментировать

- 261

- Комментарии ( 0 )

Новости рынков |Соллерс решит вопрос по дивидендам за 2025г в конце января с учетом инвестпрограммы и комфортного соотношения чистый долг/EBITDA

- 12 декабря 2025, 16:05

- |

Вопрос о возможности выплаты «Соллерсом» дивидендов за 2025 год будет традиционно решаться с учетом инвестпрограммы и комфортного соотношения чистый долг/EBITDA, утверждаемого ежегодно в конце января, рассказал гендиректор компании Николай Соболев.

«Соллерс» в 2023 году вернулся к выплате дивидендов после десятилетнего перерыва. Компания выплачивала за 2022 год, 2023 год и 2024 год по 45,39 рублей, 89 рублей и 70 рублей на акцию соответственно. Дивдоходность последней выплаты (за 2024 год) составила порядка 10%. За три года компания направила на дивиденды в общей сложности 6,4 млрд рублей, в том числе 1,4 млрд рублей в 2023 году, 2,8 млрд рублей в 2024 году и 2,2 млрд рублей в 2025 году.

«У нас достаточно, конечно, нераспределенной прибыли. По нашей политике, совет директоров до конца января определяет комфортное соотношение долга к EBITDA, при котором дивиденды могут выплачиваться, но опять же — исходя из самого размера долга, исходя из инвестиционной программы, которая у нас существенная.

( Читать дальше )

Новости рынков |ДОМ.РФ скорректировал прогноз по чистой прибыли в 2025г. с 86 до 88 млрд руб., дивдоходность составит 240-245 рублей на акцию

- 12 декабря 2025, 11:10

- |

ДОМ.РФ скорректировал прогноз по чистой прибыли до конца 2025 года, она может составить 88 млрд рублей вместо 86 млрд рублей, прогнозировавшихся ранее, рассказал директор по рынкам капитала ДОМ.РФ Александр Талачев в ходе конференции по развитию фондового рынка в России.

«Дадим улучшенные прогнозы по прибыли. Если мы сначала довольно консервативно говорили, что чистая прибыль по концу года будет 86 миллиардов рублей, то сейчас пересматриваем в сторону 88 миллиардов рублей плюс», — сказал он.

По словам Талачева, доходность составит порядка 240-245 рублей на акцию, что дает дивидендную доходность к моменту выплаты порядка 15%, в ежегодном выражении — под 20%. Выплаты дивидендов запланированы на конце лета следующего года.

Новости рынков |Мы ожидаем, что по итогам 2025 г. Сбербанк заработает порядка 1,7 трлн руб., дивиденды составят около 37,7 ₽ (ДД — 12%) — Ренессанс Капитал

- 10 декабря 2025, 15:24

- |

Сбербанк опубликовал сокращенные результаты за 11М25 по РПБУ. Кредитный портфель в ноябре вырос на 1,0% м/м с поправкой на валютную переоценку (+9,5% с начала года). Наблюдаемые на протяжении последних месяцев высокие темпы роста корпоративного портфеля замедлились до 0,7% м/м. В рознице рост кредитного портфеля остался стабильным на уровне 1,4% м/м в основном за счет роста ипотеки (+2,0% м/м) и автокредитов (+4,5% м/м), в то время как портфель потребительских кредитов снизился на 1,1% м/м. Доля просроченной задолженности за прошедший месяц не изменилась и осталась на уровне 2,6%. Средства корпоративных клиентов выросли на 1,7% м/м с поправкой на валютную переоценку, розничных – на 1,5% м/м. Чистая процентная маржа в ноябре, по нашим грубым оценкам, осталась на уровне 5,6%, чистые процентные доходы практически не изменились по сравнению с предыдущим месяцем.

( Читать дальше )

Новости рынков |Прогнозный размер дивиденда Сбербанка за 2025 год составляет 37,2 рубля на акцию (потенциальная доходность — 12,2%) — Газпромбанк Инвестиции

- 09 декабря 2025, 17:30

- |

Сбербанк представил сокращенные результаты по РСБУ за ноябрь и 11 месяцев 2025 года. Чистая прибыль банка за январь — ноябрь превысила показатель всего 2024 года.

Клиенты

Количество розничных клиентов выросло на 0,6 млн с начала года, до 110,5 млн человек. Число активных корпоративных клиентов составило 3,5 млн компаний, увеличившись за 11 месяцев на 5,1%.

Кредитный портфель

— Розничный кредитный портфель вырос на 1,4% в ноябре и на 6,5% с начала года без учета секьюритизации по жилищным кредитам и цессии по автокредитам, до 18,6 трлн рублей. Портфель жилищных кредитов без учета секьюритизации за месяц вырос на 2,1% и на 12,1% с начала года, составив 12,1 трлн рублей. Портфель потребительских кредитов снизился на 1,1% в ноябре и на 13,5% с начала года, до 3,3 трлн рублей, на фоне высоких процентных ставок. Портфель кредитных карт увеличился за месяц на 0,3% и с начала года на 8,9%, достигнув 2,5 трлн рублей. Корпоративный кредитный портфель вырос на 0,7% в ноябре и на 11,6% с начала года без учета валютной переоценки, до 30,2 трлн рублей.

( Читать дальше )

Новости рынков |Сценарий по акциям Газпрома до весны 2026 г.: возвращение к уровням выше 170 при позитивной геополитике и опережающий рост на фоне существенного снижения ставок - Совкомбанк Инвестиции

- 03 декабря 2025, 10:02

- |

Компания демонстрирует устойчивые операционные и финансовые результаты, однако высокая процентная ставка остаётся ключевым сдерживающим фактором для формирования положительного свободного денежного потока.

Сценарий до весны 2026 года: возвращение к уровням выше 170 при позитивной геополитике и опережающий рост на фоне существенного снижения ставок.

Ключевые финансовые итоги 9М25:

Выручка и EBITDA соответствовали ожиданиям.

Чистая прибыль за 3К25 оказалась на 36% ниже прогноза из-за доли в СП, отложенных налогов и курсовых разниц.

Накопленная чистая прибыль за 9М25 составила 1,1 трлн руб. Более 30% этой суммы обеспечили отмена части НДПИ и курсовые разницы.

Свободный денежный поток (FCF) накопленным итогом превысил 0,25 трлн руб., но с учётом процентных расходов остаётся отрицательным.

Дивиденды по итогам 2025 года, вероятно, выплачены не будут, несмотря на ожидаемую чистую прибыль на уровне ~1,3 трлн руб.

Прогноз на 4К25: ожидается рост показателей за счёт электроэнергетики и продаж газа на внутреннем рынке, однако денежный поток, вероятно, останется отрицательным.

( Читать дальше )

Новости рынков |Мы ожидаем дивиденды Аэрофлота на уровне 3,2 руб./акц. по итогам года (ДД — 5,4%) — Ренессанс Капитал

- 03 декабря 2025, 09:11

- |

Как мы и ожидали, рост средних доходных ставок продолжил замедляться: 0,6% г/г в 3кв25 против 5,3% г/г во 2кв25 и 7% г/г в 1кв25. На международных рейсах ставки упали на 3,1% г/г до 6,0 руб./пкм, что связано с ростом конкуренции с иностранными перевозчиками и укреплением курса рубля, а на внутренних – выросли на 2,2% г/г до 5,2 руб./пкм, что ниже инфляции, частично из-за вынужденной отмены ряда рейсов в периоды временных ограничений воздушного пространства.

Данный фактор, в совокупности со снижением роста пассажирооборота до 0,6% г/г, привел к увеличению выручки лишь на 1% г/г до 262 млрд руб. Скорректированная на эффект страхового урегулирования EBITDA сократилась на 2% г/г до 66 млрд руб., лучше наших ожиданий. Основное расхождение нашего прогноза и фактического значения обусловлено завышенными расходами на техобслуживание в 3кв24 (разовый эффект от изменения порога капитализации ремонтов).

( Читать дальше )

Новости рынков |В случае желания распределить часть капитала в нефтяной сектор, пропустить акции Роснефти было бы ошибкой — Совкомбанк Инвестиции

- 02 декабря 2025, 16:07

- |

Несмотря на снижение чистой прибыли в 3К25 на 57% к/к (в основном из-за курсовых разниц), что создаёт давление на дивиденды, операционные показатели компании остаются устойчивыми. Рост добычи, стабильная переработка и увеличение продаж на внутреннем рынке поддерживают позитивную оценку. Компания остаётся ключевым активом в нефтяном секторе РФ, чувствительным к снижению ставки, ослаблению рубля и геополитическим улучшениям.

Ключевые моменты:

Прибыль и дивиденды: Снижение чистой прибыли связано с негативными курсовыми разницами (–116 млрд руб. в 3К25). Дивидендная доходность за 2П25 может составить около 1,5%. Годовая выплата ожидается в диапазоне 14–18 руб./акцию.

Операционная динамика: Рост добычи на 1,5% (к/к), незначительное снижение переработки (–1%), увеличение продаж на внутреннем рынке (+4,9% к/к). EBITDA превысила прогноз на 15%.

Долговая нагрузка: Чистый долг/EBITDA снизился с 1,6х до 1,3х.

Риски: Давление на финансовые показатели из-за расширения санкционных дисконтов (Urals >$20/барр.) и возможного влияния курсовой волатильности в конце года.

( Читать дальше )

Новости рынков |Наш прогноз по чистой прибыли Аэрофлота на 2025 г. ~40 млрд ₽ (компания планировала заработать ~55 млрд. ₽). Бумаги торгуются на уровне P/E 2025П 4,0x-5,5x — мы считаем эту оценку справедливой - АТОН

- 02 декабря 2025, 11:20

- |

Выручка компании увеличилась на 6,3% г/г до 676,5 млрд рублей за счет роста пассажирооборота до 116,7 млн пкм (+2,4% г/г) и росту доходной ставки до 5,46 руб. на кресло-километр (+3,8% г/г). Скорректированная EBITDA снизилась до 148,8 млрд рублей (-19,3% г/г), а рентабельность упала до 22,0% с 28,9% в 2024 году. Операционные расходы (без учета прочих операционных расходов) увеличились на 7,9% г/г и составили 637,3 млрд рублей. Их рост обусловлен преимущественно более высокой себестоимостью в цепочке поставок, а также незначительным увеличением провозных емкостей (кресло-километров) (+2,4%). Также увеличились затраты на обслуживание пассажиров, аэропортовые сборы, оплату труда и ТОиР воздушных судов. Чистая прибыль увеличилась до 107,2 млрд рублей (+78,9% г/г), что отражает эффект страхового урегулирования отношений и ряд других факторов. В то же время скорректированная чистая прибыль сократилась на 49,5% г/г до 24,5 млрд рублей.

В 3-м квартале 2025 года компания увеличила выручку на 0,9% г/г до 261,7 млрд рублей. Скорректированная EBITDA снизилась до 66,0 млрд рублей (-1,6% г/г), рентабельность составила 25,2% (в 2024 году — 25,9%). Скорректированная чистая прибыль снизилась до 20,2 млрд рублей (-6,2% г/г), в то время как отчетная чистая прибыль подскочила на 86,4% г/г до 32,9 млрд рублей.

( Читать дальше )

Новости рынков |Акции Транснефти сохраняют привлекательность для долгосрочных инвесторов, учитывая потенциальную дивидендную доходность (~ 13,5% в 2026 г.) и смягчение ДКП - Газпромбанк Инвестиции

- 02 декабря 2025, 10:01

- |

Транснефть раскрыла консолидированную финансовую отчетность за девять месяцев 2025 года.

▪️ Выручка за девять месяцев 2025 года увеличилась на 1,7%, до 1079,8 млрд рублей. Сдержанная динамика показателя в основном объясняется снижением объемов транспортировки нефти в сочетании с уменьшением выручки от реализации нефти на экспорт из-за укрепления курса рубля и снижения средней цены на нефть в долларах США. При этом, согласно данным в октябре комментариям президента компании Николая Токарева, по итогам 2025 года прокачка нефти сохранится на уровне прошлого года.

▪️ Операционная прибыль за девять месяцев 2025 года увеличилась на 12,3%, до 270,9 млрд рублей, на фоне роста выручки и снижения убытков от обесценения внеоборотных активов.

▪️ Прибыль до налогов в январе-сентябре 2025 года выросла на 11,1% год к году, до 385,7 млрд рублей, вследствие увеличения операционной прибыли и роста процентных доходов с 53,8 до 83,2 млрд рублей.

▪️ Чистая прибыль за девять месяцев 2025 года уменьшилась на 7,0% и составила 244,6 млрд рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс