Блог компании БКС Мир инвестиций |Сбалансированный портфель облигаций

- 02 октября 2024, 10:00

- |

Российский рынок облигаций все еще находится под давлением жесткой риторики ЦБ и умеренно негативных трендов в инфляции, однако предоставляет очень привлекательную возможность для заработка. Попробуем найти баланс между различными видами бондов и поищем конкретные примеры для инвестиций.

Карта рынка

• Ключевая ставка — 19%. При этом сохраняется риск ее повышения на заседании в октябре.

• Ставка однодневного межбанковского кредитования (RUONIA) — 18,4%.

• Доходность 30-ти наиболее ликвидных корпоративных облигаций — 20,35%.

• Доходность корпоративных облигаций второго эшелона со сроком погашения 1–2 года — 23–24%.

• Доходность длинных ОФЗ — 16–16,5%, среднесрочных — 18–19%.

Принципы составления портфеля

Доходности долгового рынка находятся на беспрецедентно высоком уровне, и не исключено, что ключевая ставка может пойти еще выше в октябре. Но есть основания полагать, что настроения на рынке улучшатся в I полугодии 2025 г., а, возможно, уже в IV квартале текущего года по мере замедления инфляции. Аналитики БКС ожидают перехода к снижению ключевой ставки в конце II квартала 2025 г., а к концу III она может быть заметно ниже текущих уровней.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог компании БКС Мир инвестиций |Нефтегазовый сектор. Дивдоходность не всегда показатель привлекательности

- 01 октября 2024, 12:13

- |

Разберем идею о том, что высокая дивдоходность указывает на более привлекательные акции. В целом это утверждение верно, но есть исключения. Акции с высокой дивдоходностью могут быть переоцененными, а в условиях высоких процентных ставок любые дивидендные доходности могут стать менее интересными.

Главное

• Дивидендная доходность по нефтегазовому сектору за 2024 г. сильно варьируется: от 3% по акциям Сургутнефтегаза с «Негативным» взглядом и 5% по Газпрому с «Нейтральным» до 14% и 15% по бумагам Татнефти с «Позитивным» взглядом и ЛУКОЙЛа с «Нейтральным».

• Дивдоходность в среднем по сектору составляет 11%, у топ-7 — 13%.

• Тем не менее смотрим «Позитивно» только на три компании сектора. Повышенные процентные ставки требуют очень высокой дивидендной доходности, поэтому многие акции достигли справедливой оценки.

• Высокая доходность не всегда говорит о высокой привлекательности бумаги. Почему?

Во-первых, возможны значительные различия в ожиданиях будущих дивидендов.

( Читать дальше )

Блог компании БКС Мир инвестиций |Что интересного на Мосбирже: ищем акции с низкими EV/EBITDA

- 01 октября 2024, 09:27

- |

Российский рынок акций отскакивает после летней коррекции. Рост может продолжиться. Давайте составим список интересных акций.

Для этого используем мультипликатор EV/EBITDA. Это довольно распространенный показатель, который подходит для оценки акций почти всех секторов. Он не универсальный.

EV/EBITDA идеально подходит для анализа капиталоемких предприятий, прежде всего промышленных. Исходя из этой логики, мультипликатор не принято использовать для оценки акций финансового сектора и IT.

Чтобы проверить акции на условную «дешевизну», их можно сравнить со средними значениями по отрасли. Для адекватной оценки ситуации EV/EBITDA хорошо дополнить еще 1–2 мультипликаторами. Подтвердить результаты стоит анализом финансовых показателей. Потенциальные катализаторы позволит выявить оценка новостного фона.

Структура таблицы:

1. EV/EBITDA (с учетом прогноза по доходам на 2024 г., здесь и далее официальные данные БКС Мир инвестиций)

2. EV/EBITDA (с учетом прогноза по доходам на 2025 г.)

( Читать дальше )

Блог компании БКС Мир инвестиций |Тернистый путь: какую тактику выбрать на подходе к 2900

- 30 сентября 2024, 17:18

- |

Индекс МосБиржи показал хороший отскок от минимумов сентября, прибавив 15%. Потенциал для роста есть, но в моменте индекс демонстрирует слабость: со второй попытки ему не удается преодолеть уровни 2880–2900. Какую тактику сейчас можно выбрать?

Техническая картина

• Индекс МосБиржи в середине сентября пробил летний нисходящий тренд, что было позитивным сигналом. Мы отмечали, что следующая цель находится в районе 2900, и этот уровень был почти достигнут.

• Следующий ориентир находится в диапазоне 3000–3020. Здесь проходит 200-дневная скользящая средняя и 50%-ый уровень коррекции по Фибоначчи.

• Однако есть риски некоторого замедления подъема и непродолжительной консолидации на уровнях 2800–2900, или даже тестирования 2750. К слову сказать, хорошо подрос уже даже Газпром.

Газпром растет последним

У трейдеров на российском рынке есть такая примета, что акции Газпрома ускоряют рост в числе последних, после чего, рынок корректируется. Статистически к ней есть вопросы, но с учетом большого веса в индексе, очевидно, что если и он пойдет вниз, рынку придется сложнее.

( Читать дальше )

Блог компании БКС Мир инвестиций |Акции для активных трейдеров на октябрь 2024

- 30 сентября 2024, 16:48

- |

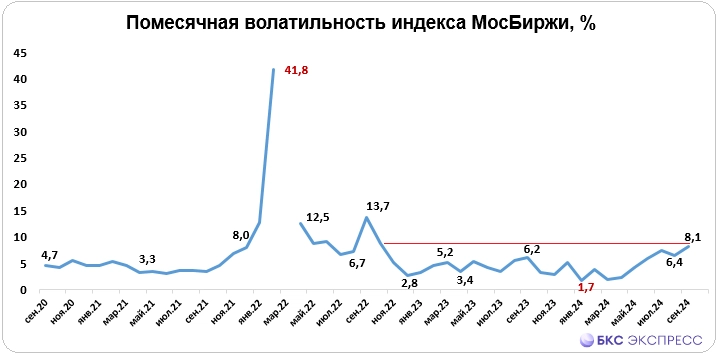

Продолжаем цикл статей «Наиболее подходящие акции для активных трейдеров». Оценим волатильность рынка в сентябре, спрогнозируем динамику Индекса МосБиржи на октябрь, обозначим вероятный курс самых турбулентных бумаг.

Вот это разворот

Оценки на сентябрь полностью оправдались — после многомесячного обвала состоялся резкий разворот рынка. За месяц Индекс МосБиржи +8%, а с 3 сентября — +15%. На дне периода — 2512 п., а на пике — 2889 п. За счет этого волатильность рынка за месяц закономерно очень высокая — 8%, чего не было с октября 2022 г.

Технически нисходящий тренд утратил силу, поддержка в бенчмарке поднимается к 2800 п., а локальное сопротивление в области 2880–2910 п. Вероятно, в октябре бенчмарк достанет верхнюю границу диапазона. Закрепление выше откроет пространство для оперативного маневра к круглым 3000 п.

( Читать дальше )

Блог компании БКС Мир инвестиций |3 бумаги на неделю. Новые возможности

- 30 сентября 2024, 12:15

- |

На прошлой неделе Индекс МосБиржи почти беспрепятственно взял отметку 2800 и за одну неделю прибавил больше 2%. Теперь впереди сопротивление на уровне 2880–2900, индекс уже отскочил в среду. Вероятно, на этой неделе индекс пойдет на второй заход — в случае успеха ему откроется дорога до сильнейшего уровня 3000. При этом благодаря разовым незначительным коррекциям у российского рынка признаков перекупленности не наблюдается.

• ТКС: котировки успешно закрепились выше 2600 руб.

• Cбер: новый шанс зайти в восходящий тренд.

• АЛРОСА: рост дается тяжело.

ТКС Холдинг

Курс акций ТКС успешно закрепился выше сопротивления в районе 2600 руб. После этого уровня произошел вполне ожидаемый откат, и образовалась отличная точка входа. Кроме того, кратковременная коррекция позволила избавиться от перекупленности по индексу относительной силы (RSI), которая накопилась за счет роста последних двух недель. Ожидаем, что котировки в течение недели могут вырасти до 2720–2800 руб.

( Читать дальше )

Блог компании БКС Мир инвестиций |Куда реинвестировать дивиденды и купоны

- 30 сентября 2024, 09:44

- |

Один из ключевых моментов при инвестировании — правильный выбор инструментов. При грамотном соблюдении пропорций портфель будет расти, а поступающие купоны и дивиденды принесут дополнительный доход. Реинвестирование прибыли в надежные акции может кратно увеличить капитал.

Мы проанализировали российский фондовый рынок и выделили фаворитов:

• Башнефть-ап

• Татнефть-ао

• Транснефть-ап

• ЛУКОЙЛ

• Сбербанк-ао

Акции исторически показывают хороший рост и на горизонте нескольких лет могут не только увеличить размер портфеля, но и значительно обогнать инфляцию.

Подробнее о текущей подборке

• Башнефть-ап. Взгляд БКС: «Позитивный». Цель на год 2200 руб./ +61%

Башнефть отличается самым высоким уровнем переработки нефти среди российских нефтяных компаний. Компания перерабатывает 80–90% добываемой нефти против средних показателей в стране в 50%.

Префы Башнефти торгуются с прогнозным P/E всего 1,8х, что на 54% ниже среднего исторического значения.

( Читать дальше )

Блог компании БКС Мир инвестиций |Топ-7 акций до конца года! Смотрите новый БПН

- 28 сентября 2024, 16:18

- |

Кирилл Чуйко, директор по инвестиционной аналитике БКС, называет топ-7 акций и топ-облигаций на четвертый квартал. И рассказывает, что будет с российским рынком до конца года.

Также в выпуске: главные новости недели, ответы на вопросы зрителей, итоги конкурсов и розыгрыш подарков.

Смотреть БПН на YouTube:

Смотреть БПН ВКонтакте: vk.com/video-16289875_456240705

Текстовая версия: dzen.ru/a/Zvf6gquf5xlZhIJN

#БезПлохихНовостей #БПН

Блог компании БКС Мир инвестиций |Отраслевой портфель самых перспективных акций

- 27 сентября 2024, 15:26

- |

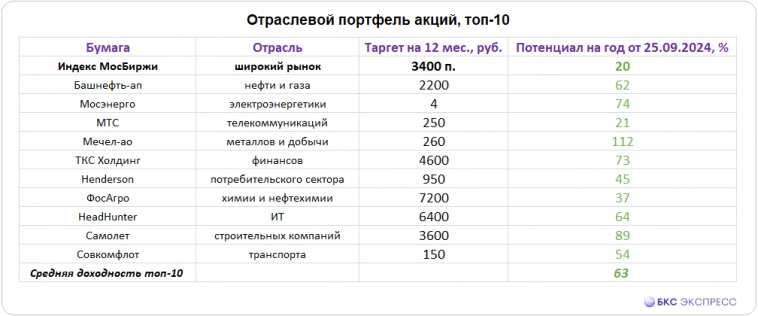

На основе фундаментальных оценок сформируем портфель бумаг из различных секторов рынка, обладающий максимальным прогнозным потенциалом доходности.

Топ-10

Московская биржа рассчитывает 10 секторальных индексов акций:

• нефти и газа

• электроэнергетики

• телекоммуникаций

• металлов и добычи

• финансов

• потребительского сектора

• химии и нефтехимии

• ИТ

• строительных компаний

• транспорта

На основе обновленной Стратегии аналитиков БКС отберем по 1 бумаге из каждой отрасли с максимальным прогнозным потенциалом на 12 месяцев. Сформируем широко диверсифицированный отраслевой портфель из 10 инструментов, позволяющий снизить риски отдельно взятой бумаги и сектора.

Веса бумаг в условном портфеле принимаются равными, а средняя потенциальная доходность топ-10 сравнивается с перспективными оценками индекса акций МосБиржи относительно текущих цен.

Отраслевой портфель

Годовой таргет индекса МосБиржи без дивидендной компоненты — 3400 п., что от текущих предполагает потенциал роста порядка 20%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Собираем сбалансированный портфель

- 27 сентября 2024, 12:14

- |

Российский рынок акций восстанавливается после летнего снижения и пока взял передышку в районе 2800 п. по Индексу МосБиржи. С фундаментальной точки зрения в IV квартале может появиться сразу несколько драйверов, которые могут способствовать дальнейшему подъему котировок. Время собирать портфель.

Средний рост после коррекции на рынке составляет около 40% по индексу

За время сентябрьского отскока российский рынок сумел восстановиться уже на 13%, но это далеко не предел. Статистика за последние 20 лет показывает, что средний рост после коррекции на рынке составляет около 40% по индексу.

С фундаментальной точки зрения рынок остается дешевым — P/E составляет 4х против исторического 6,1х, что на 35% ниже среднеисторического. Кроме того, в IV квартале может появиться ряд катализаторов для роста: уход нерезидентов и ожидания разворота денежно-кредитной политики.

Вместе с тем текущая доходность по облигациям остается крайне высокой. Длинные ОФЗ предлагают YTM (доходность к погашению) выше 16%, а корпоративные облигации второго эшелона со сроком погашения через 1–2 года могут принести 23–24%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал