Блог компании БКС Мир инвестиций | Собираем сбалансированный портфель

- 27 сентября 2024, 12:14

- |

Российский рынок акций восстанавливается после летнего снижения и пока взял передышку в районе 2800 п. по Индексу МосБиржи. С фундаментальной точки зрения в IV квартале может появиться сразу несколько драйверов, которые могут способствовать дальнейшему подъему котировок. Время собирать портфель.

Средний рост после коррекции на рынке составляет около 40% по индексу

За время сентябрьского отскока российский рынок сумел восстановиться уже на 13%, но это далеко не предел. Статистика за последние 20 лет показывает, что средний рост после коррекции на рынке составляет около 40% по индексу.

С фундаментальной точки зрения рынок остается дешевым — P/E составляет 4х против исторического 6,1х, что на 35% ниже среднеисторического. Кроме того, в IV квартале может появиться ряд катализаторов для роста: уход нерезидентов и ожидания разворота денежно-кредитной политики.

Вместе с тем текущая доходность по облигациям остается крайне высокой. Длинные ОФЗ предлагают YTM (доходность к погашению) выше 16%, а корпоративные облигации второго эшелона со сроком погашения через 1–2 года могут принести 23–24%.

Аналитики БКС придерживаются «Позитивного» взгляда по российскому рынку в краткосрочной перспективе и ждут роста до 3400 п. на горизонте года.

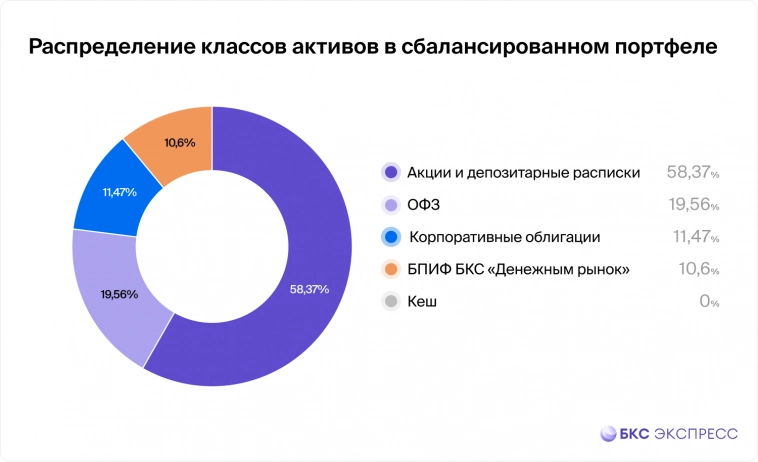

Сбалансированный портфель

Рисковая часть портфеля представлена краткосрочными фаворитами из Стратегии аналитиков БКС. Всего в портфель было включено 7 бумаг из четырех секторов: финансового, нефтегазового, металлургического и IT.

Текущие условия позволяют существенно снизить риски портфеля при помощи включения в него облигаций. При этом доходности по ОФЗ и корпоративным историям достаточно высокие, что не отразится в существенной степени на доходности портфеля.

Также мы отвели десятую часть от общей аллокации на фонд денежного рынка. Его преимущество заключается в том, что фонд инвестирует в наиболее ликвидные и безрисковые инструменты денежного рынка — РЕПО с Центральным контрагентом. Паи являются альтернативой инструментам с фиксированной доходностью, их преимуществом по сравнению со вкладом является возможность продажи в любой момент с сохранением дохода, накопленного за время владения. Освободившуюся ликвидность можно направить в интересные подешевевшие истории или ситуативные идеи.

Состав и основные характеристики портфеля

Размер портфеля: 300 тыс. руб.

Число инструментов в составе: 14

Доля рисковой части портфеля (акции): 58,4%

Доля низкорискованной части портфеля: 41,6%

Максимальный вес конкретного инструмента: 10,6% от портфеля

Максимальный вес отдельной акции: 10% от портфеля

Какую доходность можно получить

Отталкиваясь от прогнозов аналитиков БКС по включенным в портфель инструментам, мы рассчитали приблизительную доходность по собранному портфелю.

По нашим расчетам годовая доходность может составить до 35%.

Акции

• Татнефть

• Полюс

• Сбербанк

• ТКС Холдинг

• Московская Биржа

• OZON

• Яндекс

ОФЗ

• ОФЗ 26244

• ОФЗ 26243

• ОФЗ 26247

Корпоративные облигации

• ГазпКап3P2

• РитйлБФ1P2

• Европлн1Р7

БПИФ

• БПИФ БКС Денежный рынок

*Не является индивидуальной инвестиционной рекомендацией

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал

Давно?