Блог компании Иволга Капитал |Скрипт нового выпуска облигаций Быстроденьги 2P7 (ruBB-, 150 млн руб., купон / YTM: 24,25% / 27,14%, дюрация 0,9 года)

- 21 августа 2024, 10:24

- |

Старт 22 августа.

— Полное / краткое наименование: МФК Быстроденьги 002Р-07 / БДеньг-2Р7

— ISIN: RU000A1099P0

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 22 августа:

с 10:00 до 13:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот в числовом формате (пример 12345678910)

Подробнее о выпуске: t.me/probonds/12487

❗️ Вы можете подать предварительную заявку на участие в размещении:

по ссылке: ivolgacap.ru/verification/

или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Информация предназначена для квалифицированных инвесторов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Справедливые и реальные доходности ВДО. Цифры и польза

- 21 августа 2024, 07:09

- |

Наглядная и несложная для восприятия статистика про справедливые доходности облигаций.

Мы оцениваем «справедливую» доходность так (объяснение чуть сложнее):

• Берем среднюю вероятность дефолта в течение одного года для того или иного кредитного рейтинга (выводим ее из оценок 3-х рейтинговых агентств). Исходим из того, что облигацию в случае дефолта можно продать за 25% от номинала, иными словами, с потерей 75% вложенных в нее денег (тоже в среднем). «Справедливая» доходность для облигации такого-то кредитного рейтинга должна быть равна доходности денежного рынка (сейчас ~19% годовых) с поправкой на дефолтные потери.

( Читать дальше )

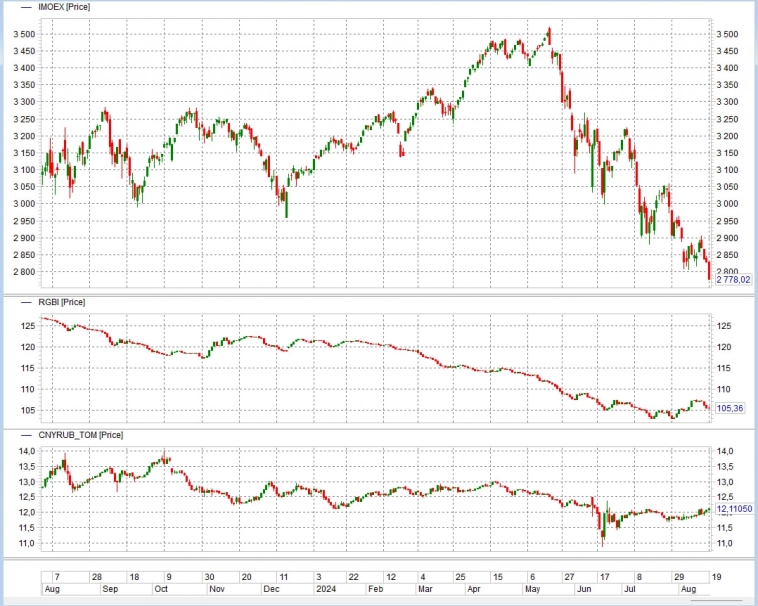

Блог компании Иволга Капитал |Продолжится ли падение рынка акций?

- 20 августа 2024, 06:48

- |

Мы раз за разом повторяем идею, что ☑️российский рынок идет к панике.

Пришел ли он к ней вчера? Если нет, то чем это грозит?

Примечательно, кстати, что ☑️падение рублевого Индекса МосБиржи происходит вместе с падением рубля к доллару, евро и т.д.

Будь причиной всему воспринимаемая как высокая ключевая ставка, имели бы падение рынка акций при твердом рубле. Причины иные.

Раньше с их угадыванием было проще. Российский фондовый рынок, как и любой другой рынок, был не только про поторговать, но и про поговорить.

Сейчас же участники забирают деньги с бочки молча.

Отдельные и важные элементы – рост ВВП и потребительских расходов при сдержанной инфляции, минимально возможная безработица, успехи в сопротивлении санкциям, политическая стабильность – в полном порядке и даже лучше. Но «в этом мотиве есть какая-то фальшь».

Ответим на поставленный вопрос. Очень ☑️непохоже, что вчерашним падением рынок акций и ограничит своё уже 20%-ное погружение. А вот увидеть в не отдаленные дни -3-5% за сессию, причем пару сессий подряд – это ближе к выбранной магистральной линии.

( Читать дальше )

Блог компании Иволга Капитал |Почему падение рынка не оказало заметного влияния на наш портфель ДУ ВДО?

- 19 августа 2024, 16:11

- |

Делимся промежуточными итогами месяца

В этом выпуске:

— Результаты портфеля ВДО в сравнении с депозитами

— Потенциальная доходность портфеля: чего ждем?

— Как ставки РЕПО отреагировали на повышения КС?

— Почему бумаги часто покидают портфель накануне погашения?

— Актуальные критерии отбора бумаг в портфель

— Взгляд на перспективы включения ОФЗ в портфель ВДО

Ссылки на альтернативные площадки ВК | RUTUBE

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Быстроденьги уточняют предварительные параметры предстоящего размещения облигаций (ruBB-, 150 млн р., ориентир купона / доходности: 24,25 / 27,14% годовых)

- 19 августа 2024, 12:37

- |

• ruBB-,

• 150 млн руб.,

• 1 год до оферты,

• Ориентир купона / доходности: 24,25% / 27,14% годовых

Дата размещения – 22 августа

Подробнее – в тизере размещения

О бизнесе, вызовах и результатах 1 полугодия 2024 – в свежем видео-интервью с финансовым директором группы Eqvanta (материнская структура Быстроденег) Яковом Ромашкиным

( Читать дальше )

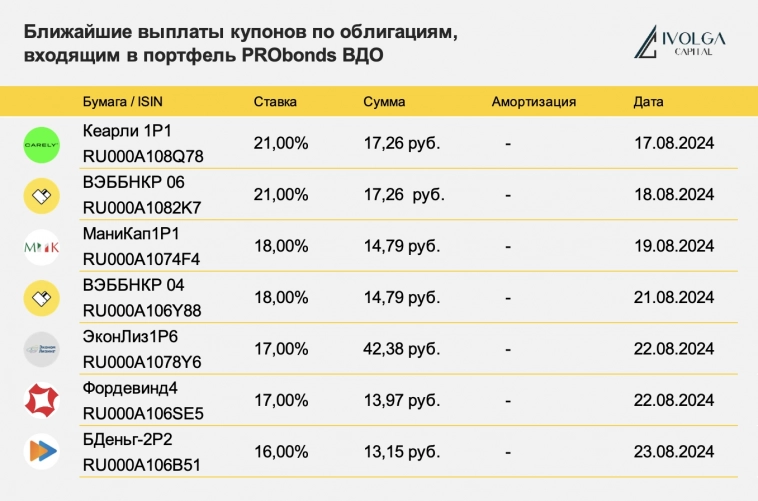

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 19 августа 2024, 09:22

- |

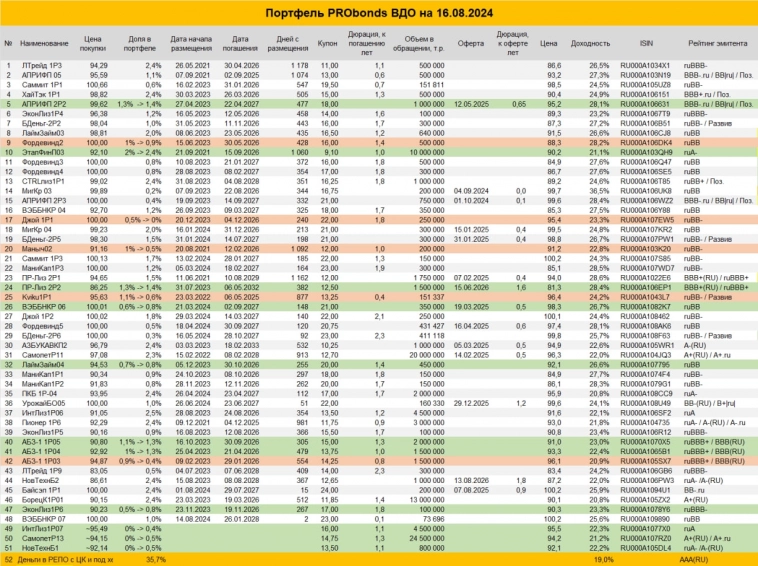

Блог компании Иволга Капитал |Сделки в портфеле ВДО. Чуть больше облигаций, чуть меньше денег

- 19 августа 2024, 08:20

- |

Еще немного меньше денег, еще немного больше облигаций в публичном портфеле PRObonds ВДО () (публичном — поскольку сделки публикуются до момента их совершения). И всё же увеличиваем совокупный вес облигаций с осторожностью.

Все операции — по 0,1% от активов за торговую сессию, начиная с сегодняшней.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

( Читать дальше )

Блог компании Иволга Капитал |Наиболее и наименее доходные облигации. Сегодня – и в сравнении со «справедливыми» уровнями доходностей

- 19 августа 2024, 07:03

- |

Блог компании Иволга Капитал |Дайджест отчётностей эмитентов ВДО по итогам 1 полугодия 2024 года

- 18 августа 2024, 12:16

- |

Эмитенты уже начали публиковать отчёты по итогам 1 полугодия 2024 года, приводим таблицу с некоторыми показателями из их отчётностей. В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Также не публикуем отчётности девелоперов, т.к. по ним целесообразно рассматривать только консолидацию.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтБлог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ГК Пионер, Центр-Резерв, Сибирский Комбинат Хлебопродуктов, Афанасий, Реиннольц, НИКА)

- 17 августа 2024, 10:03

- |

🟢 АО «ГК «Пионер»

Эксперт РА подтвердил кредитный рейтинг на уровне ruА- и изменил прогноз на стабильный

АО «ГК «Пионер» — является девелопером, который осуществляет строительство объектов жилой и коммерческой недвижимости в г. Москве. В 2020-2021 годах компания вышла на новый этап развития, приступив к реализации проектов в сегментах коммерческой недвижимости и жилой недвижимости премиум-класса, каждый из которых реализуется под собственным уникальным брендом.

Агентство отмечает пониженную зависимость продаж ГК «Пионер» от льготной ипотеки и ипотечных продуктов в целом по сравнению с среднеотраслевыми показателями – средняя доля ипотеки в структуре продаж за 1 полугодие 2024 года составила 46% против 70% в 2023 году. Это обусловлено высокой стоимостью реализуемых сегментов недвижимости, по которым сумма льготной ипотеки существенно ниже стоимости продаваемых площадей.

По расчётам агентства отношение долга, скорректированного на объем средств на эскроу-счетах по проектным кредитам и денежных средств, на 31.12.2023 к EBITDA за отчётный период составило около 3,4х.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал