Блог им. VladimirKiselev |Кит в индексе Nasdaq: кто разгоняет американский рынок акций?

- 07 сентября 2020, 13:44

- |

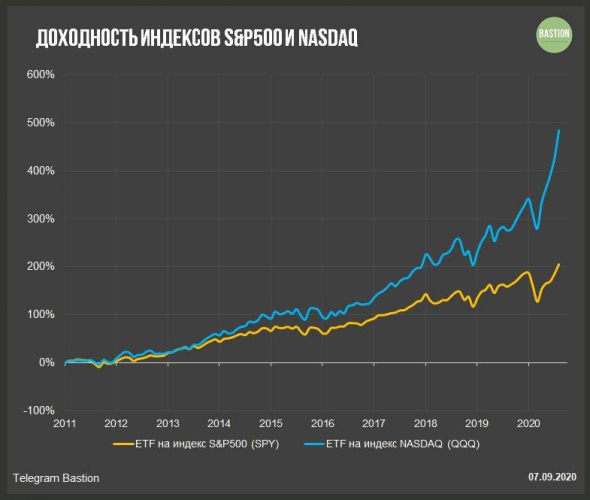

▫️Financial Times пытается разгадать загадку роста американского технологического сектора в последние месяцы. Среди возможных причин источники газеты называют огромную позицию японского Softbank в деривативах на акции США. Источники Wall Street Journal также сообщают, что японский конгломерат в этом году купил опционы на акции США на сумму в $50 млрд.

▫️Объем торгов опционами на американские акции за последние две недели в 3 раза превышал средний дневной уровень 2017-2019 годов — данные Goldman Sachs. Один из управляющих хедж-фондом говорит, что никогда видел таких денежных потоков в деривативы за 20 лет карьеры.

▫️Кроме Softbank, в повышенном интересе к опционам обвиняют трейдеров Robinhood. Приложение позволяет неопытным инвесторам легко покупать крайне рискованные инструменты, в том числе опционы. Стратег инвестбанка Nomura Чарли Макэлиот говорит, что именно необычная активность в колл-опционах могла стать главной причиной невероятного роста акций в последние недели.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. VladimirKiselev |Занимательные рыночные факты 2020 года от Bank of America

- 03 сентября 2020, 17:59

- |

▪️$1.6 млрд в час: с такой скоростью растет капитализация индекса Nasdaq с момента начала локдауна в марте

▪️34 дня: в 2020 году был самый короткий «медвежий» рынок в истории

▪️$2000: золото стало лучшим активом в 2020 году, впервые с 2010 года

▪️56% годовых: такую доходность показали 30-летние облигации США в этом году

▪️100 лет: отношение индекса акций США на 100-летнем максимуме к индексу гособлигаций США

▪️59%: доля акций США в в мировом индексе акций, исторический рекорд

▪️42%: доля китайских акций в индексе развивающихся рынков, исторический рекорд

▪️25%: рекордная рыночная капитализация FAAMG в % от стоимости акций США

▪️$9,3 трлн: рыночная капитализация технологического сектора США превышает всю рыночную капитализацию европейского фондового рынка

( Читать дальше )

Блог им. VladimirKiselev |1 сентября 1995 года начался расчет индекса РТС

- 01 сентября 2020, 17:11

- |

▫️25 лет назад валютный индекс российского рынка акций состоял из 13 эмитентов: РАО ЕЭС России, Иркутскэнерго, КАМАЗ, Коминефть, ЛУКОЙЛ, Мосэнерго, Норильский никель, Ноябрьскнефтегаз, Пурнефтегаз, Ростелеком, Сургутнефтегаз, Томскнефть, Юганскнефтегаз.

▫️С тех пор индекс РТС вырос в 12 раз без учета дивидендов. Среднегодовая доходность составила 10,7% годовых.

▫️С начала 2005 года можно рассчитать доходность индекса с учетом дивидендов. Она составила 8,7% годовых.

▫️Худшим моментом для входа в российский рынок оказался май 2008 года. После нескольких лет параболического роста оказалось, что на развивающихся рынках образовался пузырь. Даже с учетом дивидендов, убыток инвестора за следующие 12 лет составил бы 13%.

▫️На 2008 год приходится худшее падение российского рынка. Тогда за год российские акции в $ упали на 72%. Рост в следующем году составил 131%.

( Читать дальше )

Блог им. VladimirKiselev |Насколько тяжелое положение у Аэрофлота?

- 01 сентября 2020, 13:47

- |

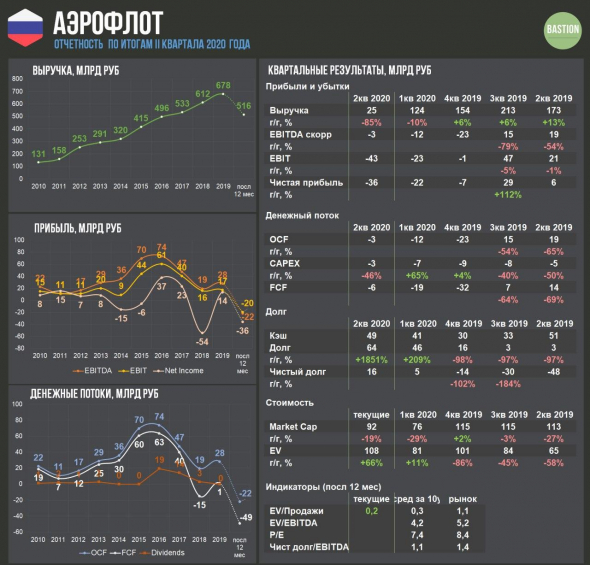

EBITDA, операционная прибыль и чистая прибыль Аэрофлота сильно искажены бухгалтерскими стандартами учета аренды. Поэтому для анализа важно рассматривать реальные денежные потоки.

▪️Свободный денежный поток за I полугодие оказался в 2 раза меньше убытка. Компания «сожгла» около ₽25 млрд кэша с учетом платежей по лизингу и аренде. Показатель оказался лучше изначальных ожиданий. Во-первых, компании удалось почти в 3 раза сократить операционные расходы. В-вторых, были получены государственные субсидии на ₽7,9 млрд. В-третьих, были сокращены платежи по аренде самолетов.

( Читать дальше )

Блог им. VladimirKiselev |Отчет Газпрома: как падение доходов повлияет на дивиденды

- 31 августа 2020, 14:34

- |

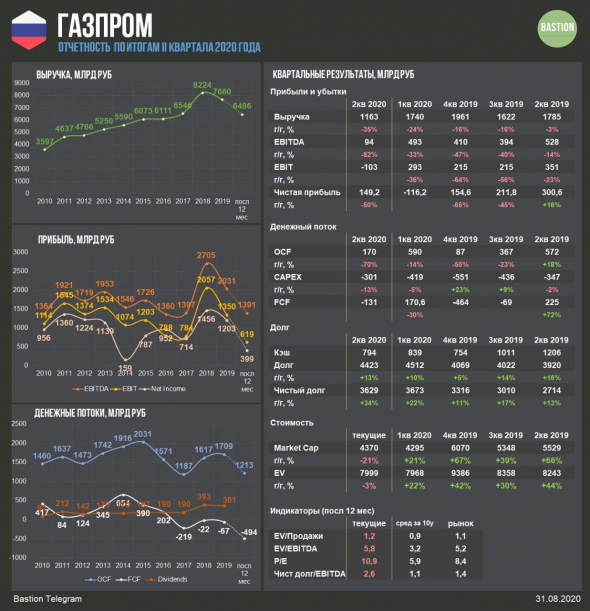

▪️Выручка Газпрома во II квартале 2020 года упала на 35%. Результат оказался слабее чем у нефтяных компаний из-за сильного падения европейских цен на газ. За полугодие доход от европейского газового сегмента бизнеса Газпрома сократился на 47% из-за теплой погоды и мер карантина.

▪️Операционный убыток во II квартале превысил ₽100 млрд. При этом Газпром оказался прибыльным. Благодаря укреплению курса рубля, компания зафиксировала положительные курсовые разницы от переоценки валютного долга.

▪️Ожидаемое сокращение дивидендов. По итогам 2020 года компания должна заплатить дивиденды в 40% от скорректированной прибыли по МСФО. Согласно комментариям менеджмента, показатель в I полугодии 2020 года сократился до ₽216 млрд по сравнению с ₽288 млрд за I квартал. С учетом восстановления мировых цен на газ за весь 2020 год ждем скорректированную прибыль на уровне ₽600 млрд. При коэффициенте в 40% на дивиденды, выплаты в таком сценарии могут составить ₽10,1 на акцию, ДД=5,6%. За 2019 год Газпром платил ₽15,2 на акцию.

( Читать дальше )

Блог им. VladimirKiselev |Фосагро: дивиденды больше, чем предполагает дивидендная политика

- 28 августа 2020, 12:34

- |

дивиденды больше, чем предполагает дивидендная политика" title="Фосагро: дивиденды больше, чем предполагает дивидендная политика" />

дивиденды больше, чем предполагает дивидендная политика" title="Фосагро: дивиденды больше, чем предполагает дивидендная политика" />▪️Дивиденды за II квартал 2020 составят ₽33 на акцию. ДД=1,2%, последний день для покупки — 13 октября 2020. Ранее производитель удобрений ранее уже платил дивиденды за I квартал в размере ₽78 на акцию.

▪️Дивидендная политика. Компания должна платить <50% от свободного денежного потока, если показатель чистый долг/EBITDA больше 1,5x. По расчетам Фосагро коэффициент по итогам I полугодия составит 2x, однако совокупные дивиденды за период, включая I квартал, превысят 70% от FCF.

▪️Ожидаемые дивиденды за 2020 год — ₽192 на акцию в базовом сценарии. Таким образом, компания сохранит выплаты на уровне предыдущих двух лет. Дивиденды составят 85% от прогнозного свободного денежного потока. Совокупная ДД к текущей цене = 6,9%, выше среднего для российского рынка.

▪️Дивидендная стратегия. Из-за невысоких темпов увеличения дивидендов и среднего уровня долговой нагрузки рейтинга компании недостаточно для попадания в портфель. Фосагро находится в расширенном списке кандидатов.

( Читать дальше )

Блог им. VladimirKiselev |Лукойл: какие ждать дивиденды после отчета

- 27 августа 2020, 16:35

- |

дивиденды после отчета" title="Лукойл: какие ждать дивиденды после отчета" />

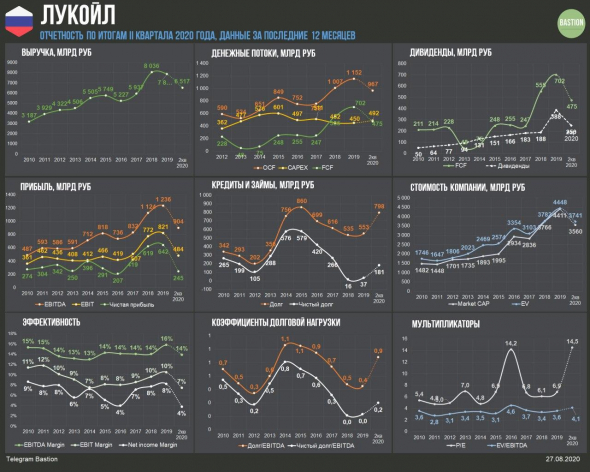

дивиденды после отчета" title="Лукойл: какие ждать дивиденды после отчета" />▪️Лукойл получил убыток в ₽64 млрд за I полугодие 2020. На показатель повлияло снижение выручки на треть из-за падения цен на нефть и обесценение узбекистанских активов на ₽36 млрд. Результаты оказались немного хуже отчитавшейся ранее Газпром нефти.

▪️Компании удалось сохранить положительный свободный денежный поток. Показатель составил ₽81 млрд против ₽308 млрд годом ранее. В отличие от прибыли, в расчете FCF не учитываются бумажные убытки от переоценки активов. Кроме того, положительный эффект на денежный поток оказала распродажа нефти из запасов.

▪️Лукойл направляет на дивиденды 100% свободного денежного потока. Показатель также корректируется на выкуп акций, погашение обязательств по аренде и уплаченные проценты. Это означает, что за I полугодие компания может направить на дивиденды около ₽29,7 млрд. В таком случае дивиденд на акцию составит около ₽45,6, ДД=0,9%.

( Читать дальше )

Блог им. VladimirKiselev |Bastion Podcast #24: Главные ошибки в инвестициях

- 27 августа 2020, 10:21

- |

3:40 Эмоции важнее знания

10:14 Развитие вероятностного мышления

20:08 Средняя доходность трейдеров

28:40 Нужно ли сравнивать себя с рынком

34:35 Совет из Библии

39:16 Удача против навыка

45:20 Будьте скромными

Блог им. VladimirKiselev |Polymetal - изменения в дивидендной политике

- 26 августа 2020, 14:30

- |

▪️ Дивиденды за I полугодие 2020 года составят $0,4 на акцию. По текущему курсу — около ₽29,8. ДД=1,6%. Последний день для покупки — 2 сентября 2020.

▪️ Polymetal корректирует дивполитику. Компания сможет направлять на дивиденды до 100% от свободного денежного потока. Минимальный размер останется на уровне 50% от скорректированной чистой прибыли. Поправка приходит на смену нерегулярному спецдивиденду.

▪️ В I полугодии свободный денежный поток Polymetal был слабым. Из-за роста инвестиций и увеличения оборотного капитала он оказался в 7 раз меньше чистой прибыли, составив всего $53 млн. Промежуточные дивиденды в сумме равны $189 млн или около 50% от скорр чистой прибыли за период.

▪️ Дивидендная стратегия. Выплаты дивидендов по итогам всего 2020 года дадут доходность к текущей цене на уровне 3,9%. С учетом относительно слабого свободного денежного потока и средней долговой нагрузки этого недостаточно для попадания в портфель по стратегии.

( Читать дальше )

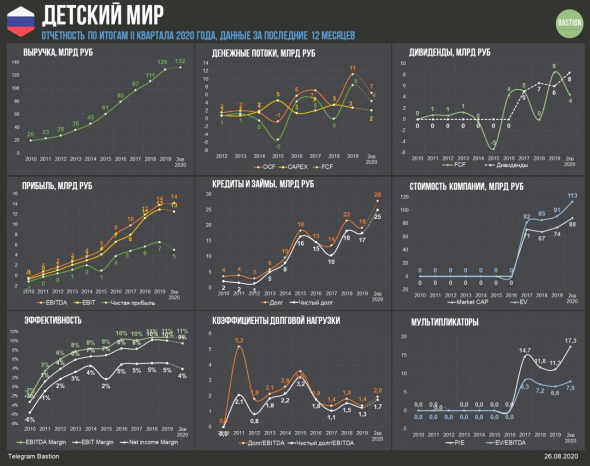

Блог им. VladimirKiselev |Детский мир: прибыль упала, долг вырос. Оставлять ли в портфеле?

- 26 августа 2020, 11:24

- |

▪️ Небольшой прирост результатов во II квартале. Выручка ритейлера выросла на 3% год к году, EBITDA прибавила 4%. Это серьезное замедление роста по сравнению с прошлым годом, однако нужно учитывать сильное влияние карантина. Дальше рост результатов будет значительно лучше. По итогам всего 2020 года доходы компании должны вырасти на 7-10%.

▪️ Прибыль за полугодие упала на 50% до ₽1,1 млрд. Из-за падения рубля компания переоценила валютные обязательства перед поставщиками товаров. Операция привела к разовому «бумажному» убытку в ₽1,4 млрд.

▪️ Свободный денежный поток оказался отрицательным. За I полугодие компания сожгла ₽4,5 млрд кэша. К ухудшению показателя привел рост запасов — Детский мир закупал товары, опасаясь перебоев с поставками до конца года. Во второй половине года Детский мир должен распродать запасы, что выведет FCF в положительную зону.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс