Блог им. VladProDengi |Обзор Вуш – хорошая история роста, НО есть нюансы

- 28 января 2024, 17:37

- |

Друзья, в первой части обзора Вуш мы с вами рассмотрели состав акционеров компании, байбек, операционные показатели — рост кол-ва самокатов и поездок, и цены на поездки. Если вы не читали первую часть, то рекомендую начать с нее: t.me/Vlad_pro_dengi/718

А в этой части мы рассмотрим финансовые показатели компании, рассчитаем справедливую цену и сделаем прогноз на 2024 год.

➡️ Финансовые показатели

Выручка, в млрд руб.

• 2019 – 0,07

• 2020 – 0,86

• 2021 – 4,13

• 2022 – 6,96 (9 мес. 2022 – 6,29)

• 9 мес. 2023 – 9,48(прогноз на год – 10,99)

• 2024 (прогноз) – 16,11

Чистая прибыль, в млрд руб.

• 2019 – 0,02

• 2020 – 0,22

• 2021 – 1,80

• 2022 – 0,82

• 9 мес. 2023 – 3,09 (тут еще сыграли в плюс курсовые разницы, на которых Вуш заработал 0,9 млрд руб., очищенная от них прибыль была бы на уровне 2,2 млрд)

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

Блог им. VladProDengi |Акции нефтяников могут подрасти - фундаментальная причина есть

- 26 января 2024, 12:08

- |

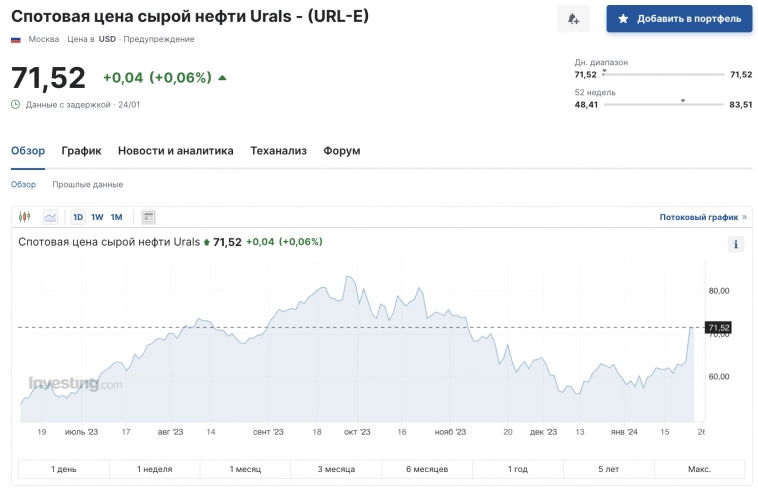

Brent уже 82,12 $ за баррель, но важнее не это – а цены на российский сорт нефти Urals. Спотовый контракт на бочку Urals уже торгуется по 71,52 $ за баррель(причем с 22 января произошел рост на 10 $). Я не до конца понимаю причину такого быстрого роста бочки Urals в цене, поэтому если кто в курсе – напишите в комментариях. Мое предположение – могли сказаться атаки дронов на НПЗ Новатэка в Усть-Луге, которые как раз были 21 января, но это не факт.

Факт же в том, что цена бочки Urals в рублях сейчас 6 392 руб. И это много!

71,52 (Urals) * 89,37 (доллар) = 6 392 руб.

Это очень близко к той цене, которая заложена в бюджет РФ на 2024 год — 6 424 руб. за баррель (71,3$ за баррель, курс доллара 90,1).

Вот мои обзоры нефтяников и прогнозы на ним на 2024 год при цене Urals в 6 000 руб. за бочку.

Обзор Лукойла (справедливая цена = 8 400 руб.): t.me/Vlad_pro_dengi/573

Обзор Роснефти (справедливая цена = 680 руб.): t.me/Vlad_pro_dengi/613

( Читать дальше )

Блог им. VladProDengi |Обзор Вуш — стоит ли инвестировать в электросамокаты?

- 26 января 2024, 01:45

- |

Вуш – крупнейший в России оператор аренды средств индивидуальной мобильности (в первую очередь, электросамокатов).

➡️ Состав акционеров Вуш

• Дмитрий Чуйко (48%) – гендиректор компании

• Сергей Лаврентьев и Егор Баяндин (21,8%) – еще два основателя компании

• Иные акционеры (20,2%)

• Free Float (10%)

Компания провела IPO в декабре 2022 года по цене 185 руб. за 1 акцию, это было единственное IPO в 2022 году. 15 ноября 2023 года Вуш объявил, что проведет байбек на 1,5 млн акций до 31 мая 2025 года (1,35% от общего кол-ва, 13,5% от free float), компания не намерена гасить эти акции, а планирует использовать их для мотивации менеджмента.

ℹ️ Операционные показатели Вуш

Вуш увеличил число городов присутствия с 4 в 2019 году до 55 по итогам 2023 года. Бизнес компании – сезонный. На самокатах по сугробам не поездишь, поэтому зимой в России они простаивают. Вуш намерен решить проблему сезонности выходом на рынки Латинской Америки, компания проводит пилотный проект в нескольких городах Чили 🇨🇱 и Бразилии 🇧🇷. Менеджмент заявляет, чтов Чили цена поездки выше, чем в России — в 5 раз, в Бразилии — в 3 раза. Кроме того, Вуш ведет бизнес в Казахстане и Беларуси.

( Читать дальше )

Блог им. VladProDengi |ММК увеличил производство стали на 11%. Какими будут прибыль и дивиденды?

- 25 января 2024, 13:11

- |

🔄 ММК опубликовал операционные результаты за 2023 год

В рамках прогноза

📌 Производство стали = 13 млн т. (это лучше, чем в 2022 году, когда произвели 11,7 млн т. стали; отмечу, что в 4-м квартале производство ниже – 3,1 млн т. из-за ремонта конвертера на магнитогорской площадке)

12,6 млн т. – на Магнитогорском комбинате

0,4 млн т. – на турецких заводах

Напомню, что общие мощности ММК по производству стали = 16,8 млн т. (Магнитогорский завод = 14,5 млн т., заводы в Турции = 2,3 млн т.), так что компания работает не на полную мощность.

📌 Производство железорудного сырья = 2,3 млн т., 17,7% самообеспеченность (ММК имеет самую низкую степень вертикальной интеграции среди трех сестер, то есть большую часть сырья – железной руды — компания не производит, а закупает, поэтому у бизнеса маржинальность хуже, чем у двух других российских металлургов).

💸 Дивиденды

ММК исправно платит дивиденды, несколько раз в год. Дивидендная политика ММК подразумевает выплату 100% свободного денежного потока компании (если показатель Debt / Ebitda ниже 1). Финальный дивиденд за 2021 год, дивиденды за 2022 и 2023 годы ММК пока не платил.

( Читать дальше )

Блог им. VladProDengi |Обзор X5 — компания опубликовала топовые результаты за 2023 год!

- 24 января 2024, 16:32

- |

Разбираем операционные показатели компании из нового отчета.

Операционные показатели за 2023 год

✔️ Кол-во магазинов в сети X5 = 24 472 (+3 149 магазинов открыто за год, +1 006 магазинов за 4-й квартал)

✔️ Торговая площадь магазинов = 10 206 тыс. кв. метров (+1 099 тыс. кв. метров за год, +346 тыс. кв. метров за 4-й квартал)

✔️ LFL-продажи (то есть в тех же магазинах, что и в прошлом году) = прирост на 9,6% по итогам года, что лучше, чем у Магнита; Магнит, кстати, даже лучше реагирует на отчет X5, чем сам X5, дело, конечно в прописке и страхах о переезде

✔️ Выручка X5, в млрд руб. = 3 143 млрд руб. (мой прогноз был 3 019 млрд руб., его перебили)

• Пятерочка – 2 491 млрд руб. (+17,3% год к году)

• Перекресток – 418,9 млрд руб. (+8,7% год к году)

• Чижик – 118,4 млрд руб. (+230% год к году)

Это очень крутые цифры.

Прибыль мы узнаем чуть позже — по итогам 4-х кварталом выручка исторически была высокой, а прибыль ниже. Посмотрим, как будет на этот раз. Покасохраняю свой прогноз по годовой прибыли X5 на уровне 81,3 млрд руб. Мой прогноз по итогам 2024 года – 93,5 млрд руб.

( Читать дальше )

Блог им. VladProDengi |Инарктика установила рекорд по выручке. Какой потенциал у акций?

- 24 января 2024, 13:33

- |

Результаты лучше моего прогноза

✔️ Объем продаж продукции – 28,2 тыс. тонн, новый рекорд для компании (мой прогноз был 26,9 тыс. тонн, за первое полугодие 13,7 тыс. тонн)

✔️ Выручка – 28,5 млрд руб., тоже новый рекорд для компании (мой прогноз 27 млрд руб.), отмечаю, что за второе полугодие есть ощутимый рост в сравнении с первым – 15,6 млрд руб. против 12,9 млрд руб.

✔️ Биомасса рабы в воде на конец периода – 34 тыс. тонн (по итогам 9 мес. была 33,7 тыс. тонн, то есть не снизилась даже на фоне продаж в 7,9 тыс. тонн за квартал)

Теперь ждем данных по прибыли, свой позитивный прогноз сохраняю.

📈 Справедливая цена Инарктики

Справедливая цена акций по P/E = 6 и потенциальной прибыли 16,8 млрд руб. в 2023 году составляет 1 147 руб. за акцию (потенциал +27% от текущей цены), по потенциальной прибыли 2024 года = 18,6 млрд руб., справедливая оценка 1 270 руб. за 1 акцию (то есть потенциал +40%).

( Читать дальше )

Блог им. VladProDengi |Обзор Инарктики — агрессивная идея с потенциалом в 40%, НО значительным риском

- 23 января 2024, 15:28

- |

Уважаемые коллеги, в первой части обзора мы с вами рассмотрели состав акционеров Инарктики, байбек и SPO компании: операционные показатели и рост объема производства рыбы, строительство новых заводов и цены на продукцию. Если вы ее не читали, то рекомендую начать с нее: t.me/Vlad_pro_dengi/708

А в этой части мы рассмотрим финансовые показатели компании, рассчитаем справедливую цену и отметим важные риски.

➡️ Финансовые показатели

✔️ Выручка, в млрд руб.

• 2017 – 5

• 2018 – 3,2

• 2019 – 8,8

• 2020 – 8,3

• 2021 – 15,9

• 2022 – 23,5

• 9 мес. 2023 – 20(прогноз на год – 27)

• 2024 (прогноз) – 31,3

Выручка за 2023 год будет рекордная для компании за все время – сказывается и рост и цен, и рост объемов продаж продукции.

Структура выручки за 6 мес. 2023 года:

• лосось (58,9%)

• форель (38,9%)

• красная икра (0,5%)

• прочая выручка (1,7%)

( Читать дальше )

Блог им. VladProDengi |Обзор Инарктики – агрессивная идея, которая имеет шансы на успех

- 22 января 2024, 13:28

- |

Инарктика – крупнейшая российская компания – производитель атлантического лосося и форели. Инарктика осуществляет производство аквакультурного лосося и форели, т.е. компания выращивает рыбу в искусственных условиях, а не занимается ее выловом в открытом море.

➡️ Состав акционеров Инарктики

• Максим Воробьев (43,6%) – брат губернатора Московской области Андрея Воробьева; + здесь же доля гендиректора компании Ильи Соснова

• УК Свиньин и Партнеры (24,9%)

• Си-Эф-Си Прямые Инвестиции (8,4%)

• Сергей Дарькин (5,1%)

• Free Float (18%)

В ноябре 2023 года компания провела SPO (это не допэмиссия, а увеличение доли акций в свободном обращении), компания увеличила free float с 13 до 18% и привлекла 3 млрд руб. Известно, что предлагал акции М. Воробьев и компания «Инарктика Северо-Запад» на балансе которой было 1,7% казначейских бумаг.

Инарктика также проводит байбек – выкуп акций (в июне 2023 года компания объявила соответствующую программу на 1 млрд руб.). Это создает дополнительный спрос на акции. Капитализация компании – 80 млрд руб., free float – 14,4 млрд руб. % байбека от free float = 7%.

( Читать дальше )

Блог им. VladProDengi |Какие дивиденды заплатит Северсталь?

- 20 января 2024, 13:10

- |

1️⃣ Сильные результаты. Вчера стало известно, что Северсталь отчитается по МСФО за 2023 год 2 февраля. Я жду годовую прибыль в размере 186,7 млрд руб. (81,5 млрд руб. – за 2-е полугодие). Пока мировые цены на сталь находятся на комфортном уровне, как и в начале года (1 070 $ за горячекатаную сталь в США, при среднем уровне 2023 года — 908 $), это будет 2-я по силе годовая прибыль за все время для компании.

2️⃣ Фундаментальная недооценка (уже небольшая!). Цены на сталь сейчас выше, чем в 2023 году, я прогнозирую небольшой рост прибыли компании до 203 млрд руб. за 2024 год. Справедливая оценка при такой потенциальной прибыли по P/E = 7, составляет 1 693 руб. на 1 акцию, то есть потенциал 6-7% от текущей цены.

3️⃣ Дивиденды. Главный драйвер для роста акций. Генеральный директор Северстали заявил, что совет директоров на следующем заседании рассмотрит вопрос дивидендов, практически урегулировано дело с ФАС (нам обозначили сумму штрафа, и она небольшая), скоро будет отчет, и после него – вполне возможно – Северсталь может вернуться к выплатам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс