Блог им. Richin_n_Finessin |Хэдхантер может направить деньги на выкуп миноритариев HeadHunter PLC а не на в 2025 году

- 16 декабря 2024, 09:10

- |

#инвесткейсы #HEAD

Еще один пост про Хэдхантер.

26 ноября кипрский холдинг HeadHunter Group Plc зарегистрировался в России в качестве «Хэдхантер Груп Пиэлси». Данное юридическое лицо по сути является центром прибыли.

МКПАО Хэдхантер владеет Хэдхантер Груп Пиэлси на 86%, а оставшиеся 14% принадлежат неизвестным акционерам. Неофициально 2/3 примерно составляют недружественные нерезиденты, а 1/3 — дружественные нерезиденты и резиденты, которые по техническим причинам не смогли участвовать в обмене ГДР HeadHunter Group Plc на акции МКПАО Хэдхантер.

Я предполагаю, что к 2П25 доля неизвестных акционеров станет близкой к 0%. Каким образом это случится пока понимания четкого ни у кого на рынке нет.

Я вижу возможным следующее развитие событий:

1) Дружественные нерезиденты и резиденты решают свои технические проблемы и их ГДР конвертируются в акции МКПАО с коэффициентом 1 к 1, как это происходило для всех. Из-за этого потенциально может создаться краткосрочное давление на котировку из-за фиксации прибыли. Если технические проблемы не будут решены, мы считаем, что может быть предложен выкуп.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Richin_n_Finessin |Негатив по HEAD - рынок труда начинает стабилизроваться

- 16 декабря 2024, 09:03

- |

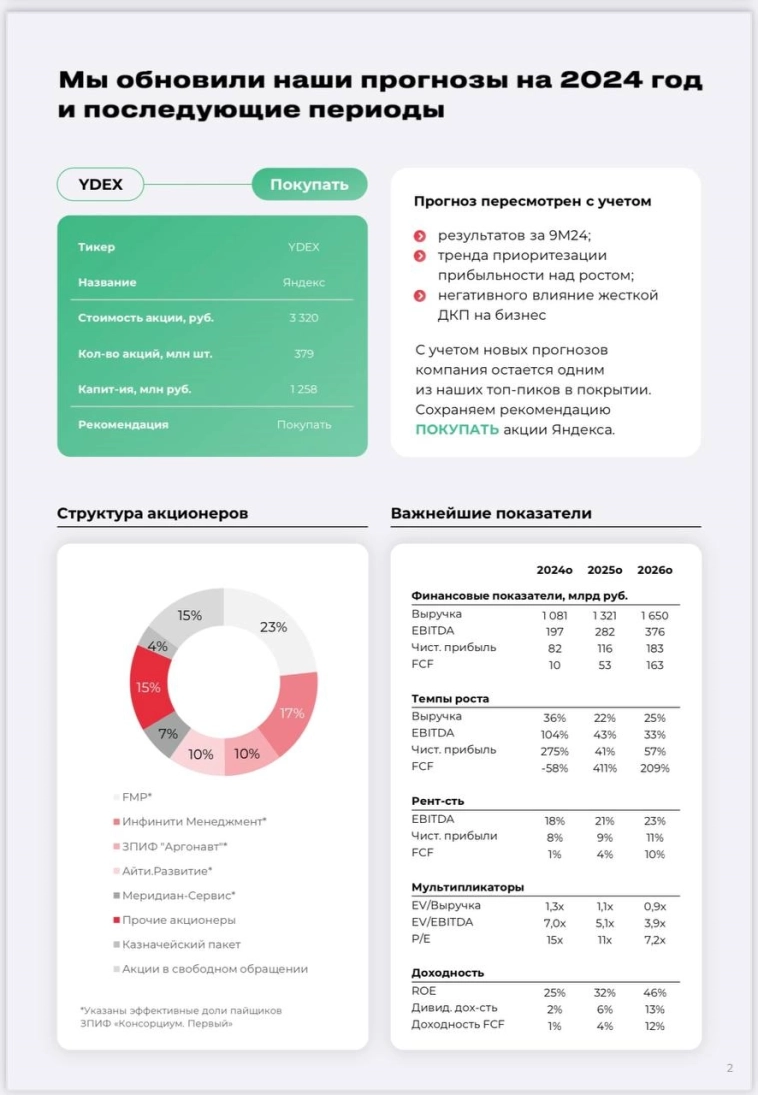

Блог им. Richin_n_Finessin |Перемостр прогнозов Совкомбанк CIB по Яндексу; Equity Research

- 03 декабря 2024, 12:49

- |

Представляю вашему вниманию самый красивый equity research отчет, который вы когда-либо видели.

Совкомбанк выпустил обновление своих прогнозов по Яндексу. ПОЛНЫЙ ОТЧЕТ СМОТРИ ПО ССЫЛКЕ в моем ТГ-канале t.me/+hHMPSAJAEJVmMTFi

( Читать дальше )

Блог им. Richin_n_Finessin |Хэдхантеру сохранят налоговые льготы до 2030 г.; ПОЗИТИВНО

- 28 ноября 2024, 09:34

- |

Больше информации о ТМТ компаниях РФ в моем ТГ-канале (https://t.me/RichingnFinessing)

Продолжаю разгребать отчетности своих эмитентов после отпуска

https://t.me/RichingnFinessing/264

Разбор отчетности Хэдхантер за 3К24.

1) Выручка компании продолжила сильно замедляться в 3К24 и выросла на 28%. Для сравнения в 2К24 выручка росла на 40% г/г, а в 1К24 на 55%. На снижение темпов роста давит стабилизация базы сравнения, а также ужесточение ДКП, которое негативно сказывается на бизнес-активности текущих клиентов Хэдхантера и ограничивает приток новых клиентов.

2) Клиенты в 3К24 остались почти на том же уровне (рост составил 1% г/г). При этом жесткая ДКП давит именно на СМБ клиентов, темпы роста которых существенно замедлились с 2К24, а в 3К24 тенденция усугубилась. (видно на скрине прикрепленному к посту). То есть в целом это наглядное подтверждение что жесткая ДКП давит в первую очередь именно на малый бизнес.

( Читать дальше )

Блог им. Richin_n_Finessin |Еще один НАВЕС в Яндексе

- 26 ноября 2024, 17:48

- |

Больше информации о ТМТ компаниях РФ в моем ТГ-канале (https://t.me/RichingnFinessing)

Нарыл интересную тему в Яндексе.

— Согласно списку аффилированных лиц Яндекса ЗПИФу принадлежит 66%

https://e-disclosure.ru/portal/FileLoad.ashx?Fileid=1848602

— Согласно данным сайта для инвесторов МКПАО Яндекс нераскрываемым «Основным акционерам» принадлежит 81%

https://ir.yandex.ru/shareholder-structure

— Получается что 15% (81%-66%) принадлежит непонятным лицам, которые называются «основными акционерами»

— Если прочитать 17-ю страницу документа для инвесторов Yandex N.V в котором для акционеров подробно расписывался процесс разделения бизнеса можно вычитать следующее:

https://www.sec.gov/Archives/edgar/data/1513845/000110465924011955/tm245327d1_ex99-1.htm

На участников консорциума и их аффилированные лица в течение года после завершения первого этапа сделки накладываются определенные ограничения в числе которых ограничение на продажу акций.

— 17 мая 2024 года был завершен первый этап сделки

— Соответственно с 17 мая 2025 года члены консорциума (ЗПИФ) и их аффилированные лица смогут продавать свои акции в рынок

( Читать дальше )

Блог им. Richin_n_Finessin |СЛАБАЯ отчетность ВУШ. НЕГАТИВНО

- 26 ноября 2024, 17:20

- |

Больше информации о ТМТ компаниях РФ в моем ТГ-канале (https://t.me/RichingnFinessing)

Вуш отчитался за 9М24 по МСФО. Смотрю на отчетность НЕГАТИВНО. Моя модель теперь смотрится излишне оптимистично :((

Выручка продолжила замедляться в 3К24. Рост выручки в целом за 2024 г., на мой взгляд, теперь вряд ли превысит 30%, что ниже изначальных ожиданий менеджмента, которые они транслировали в начале года – рост бизнеса выше, чем на 30%.

Учитывая возможное сокращение инвестиционной программы (мое предположение) и рост базы сравнения, в следующем году, на мой взгляд, темпы роста будут также ниже чем закладывали участники рынка изначально. А основой инвестиционного кейса Вуша как раз являлись темпы роста.

Мой взгляд:

Выручка в 3К24 выросла всего на 23% на фоне роста поездок лишь на 25% и падения среднего чека поездки на 1%. Таким образом в 3К24 темпы роста замедлились относительно 2П24 (тогда рост составил 42%).

На мой взгляд, на замедление темпов роста повлияли:

— Административные проблемы в ряде регионов (региональные власти запрещали поездки на самокатах и эвакуировали их с оборудованных парковок) парковок

( Читать дальше )

Блог им. Richin_n_Finessin |Обновление прогноза по Позитиву на 2024 и 2025 гг.

- 08 ноября 2024, 13:45

- |

#отчетности #инвесткейсы #POSI

Больше информации о ТМТ компаниях РФ в моем ТГ-канале (https://t.me/RichingnFinessing)

Группа Позитив вчера представила отчетность за 3К24. Результаты очень слабые. Сезонностью это уже не прикроешь. Смотрю на результаты НЕГАТИВНО

Еще более НЕГАТИВЕН на мой взгляд тот факт, что компания понизила свой прогноз по отгрузкам на 2024 год с 40-50 млрд до 30-36 млрд руб. Помимо того, что данное заявление компании существенно снижает денежный поток в 2024 году, я считаю, что это также означает слабый спрос на продукцию компании и приведет также к снижению диапазона прогноза отгрузок на 2025 год.

Сама компания заявляет, что по большей части это связано с «удлинением переговорного и платежного цикла» по ряду продуктов а также тем фактом, что коммерческий запуск продукта PT NGFW был перенесен с июля 2024 на ноябрь 2024. Представители компании заявляют, что вся эта отложенная выручка «переедет» в 2025 год. Я так не считаем. Я предполагаю, что компания столкнулась с падением спроса на свою продукцию из-за:

( Читать дальше )

Блог им. Richin_n_Finessin |Позитив сильно понизит гайденс по отгрузкам

- 06 ноября 2024, 22:46

- |

Завтра отчетность у Группы Позитив.

Ожидаю, что компания сузит свой прогноз диапазон отгрузок с 40-50 млрд до 40-45 млрд руб. Вообще в своей модели ожидаю, что сделают только 39 млрд руб. Это будет негативно воспринято рынком, поэтому спекулятивно открыл шорт по компании на примерно 35% депозита.

Вообще фундаментально для Позитива (помимо ожидаемого мной снижения прогноза по отгрузкам в 2024 г.) есть еще несколько негативных факторов:

1) Прогноз по отгрузкам на 2025 год (сейчас 70-100 млрд руб) скорее всего тоже будет пересмотрен вниз (сам ожидаю на 2025 отгрузки в районе 64 млрд руб.), правда об этом компания скорее всего скажет только в январе-феврале 2025 года, года будет объявлять результаты за 2024 год

2) Если сравнивать Позитив (POSI) с Аренадатой (DATA), то лучше выбрать DATA, так как почти все (кроме темпов роста выручки) основные показатели лучше у DATA, а мульт при этом у нее ниже. Управляющие фондов и УК потихоньку будут это понимать и перекладываться

( Читать дальше )

Блог им. Richin_n_Finessin |Заметки с конф-кола Озон с инвесторами

- 06 ноября 2024, 15:34

- |

Озон представил неаудированные финансовые результаты за 3К24

Основные моменты отчетности:

Темпы роста GMV компании ожидаемо замедлились – с 70% в 2К24 до 59% в 3К24.

Компания сдвинула свой прогноза по росту GMV в 2024 году вниз. Теперь вместо прогноза роста GMV на 70% компании говорит про рост 60-70%. Как я говорил ранее жду, что по итогу года покажут 58-60%

EBITDA компании по IFRS 16 за квартал стала рекордной и достигла 13 млрд руб. Рентабельность составила 1.8% от GMV, выше было только в 1К23 (2.6%)

EBITDA компании по IAS 17 (после вычета лизинговых платежей) за квартал также была рекордной и составила 3.2 млрд руб. (0,4% GMV)

FCF без учета банковских операций составил по моим оценкам (компания сама не приводит данный показатель) минус 1 млрд руб. и был гораздо лучше 1К24 и 2К24, когда он составлял примерно минус 19.4 и минус 17 млрд руб. соответственно.

Скорректированная чистая прибыль также была в околонулевой зоне

Основные комментарии со звонка с менеджментом:

( Читать дальше )

Блог им. Richin_n_Finessin |Сколько еще МТС сможет платить дивиденды - часть 2

- 05 ноября 2024, 08:19

- |

(спойлер — все финансы смотрите в таблице, прикрепленной к посту)

Да, дела на данный момент обстоят очень плохо, основной бизнес (62%) стагнирует и теряет рентабельность по EBITDA из-за ограничений ФАС. МТС Банку, насколько я понимаю, тоже будет тяжело в 2025 году из-за ужесточения ДКС (значительное сужение процентной маржи и снижение потребительской активности).

Однако у МТС есть сегмент AdTech с рентабельностью около 40% и темпами роста выручки в среднем 35% в следующие 5 лет. Для МТС Банка 2025 год конечно будет очень сложным, но затем при смягчении ДКП чистая процентная маржа сильно вырастет и увеличит рентабельность банка и МТС в целом. Также есть надежда, что в 2025 году ФАС все таки позволит телеком операторам поднять тарифы на 15%+ и компенсировать возросшие расходы.

Таким образом, ожидаю, что рентабельность по EBITDA снизится на 6 п.п в 2024 г. до 33% и затем останется примерно на этом уровне.

________________________________

Дивиденды и долг МТС и влияние АФК Системы на это

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс