Блог им. MKrrr |LEGENDA на IPO? - Почему бы и нет?

- 20 ноября 2023, 07:45

- |

Фантазируем на тему выхода на биржу молодых и современных строительных компаний.

Эффект Астры

IPO АСТРА стало предвестником выхода новых и интересных компаний на биржу. Новых, и интересных – не дешевых. В первый день торгов акции АСТРА выросли на 40%, на следующий торговый день рост повторился. Да и сейчас компания торгуется на 60% выше цены размещения. Акционеры довольны, но чуть-чуть. Ведь и акций досталось чуть-чуть: средний уровень аллокации получился 3-5%. Т.е. инвестор подал заявку на 100 тысяч рублей, а получил акций на 3-5 тысяч.

Это IPO стало знаковым еще и потому, что затмила ориентир стоимости компании. Инвесторы покупали не сегодняшнюю компанию, а компанию завтрашнего дня: с выросшей выручкой, высокими доходами и сохранившейся сверх-рентабельностью. И за эти ожидания в будущем инвесторы готовы переплачивать уже сегодня.

🔹 P/E (цена/годовая прибыль) 19

🔹 P/S (цена/годовая выручка) 13

🔹 P/BV (цена/собственный капитал) x40

Поскольку цена на 60% выше – эти мультипликаторы тоже можно увеличить на 60%, т.к. везде в числителе – цена.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Блог им. MKrrr |МТС: пришла пора рефинансировать долг - 16%

- 17 ноября 2023, 08:08

- |

Доходность 16% с плавающей ставкой от оператора №1 в России. Разбираем подводные камни.

Всем привет, на связи Кот.Финанс, а это значит, что мы рассматриваем очередной интересный выпуск облигаций. Вообще, мы специализируемся на обзорах специфичных компаний (пивоварню Афанасий, Henderson, Sunlight, новосибирскую сеть кофеен Kuzina, производителей протезов Моторика, перевозчика АльфаДонТранс, и множество других. Среди более известных имен – Делимобиль, Мвидео, Сегежа, Контрол лизинг), но сегодня у нас особый гость – компания МТС, которая не нуждается в представлении.

О Компании

№1 по числу абонентов в России. Компания выстраивает своию экосистему: банк, кинотеатр, и много-много сервисов. Не можем оценить успешность: из нас никто не пользуется в линейке МТС ничем, кроме связи. Возможно, зря: была классная реклама сервисов бронирования с Дмитрием Нагиевым.

От себя добавим, что МТС еще и №1 по уровню долга среди операторов в России.

( Читать дальше )

Блог им. MKrrr |HENDERSON: 2 недели спустя

- 15 ноября 2023, 12:27

- |

Henderson за 2 недели после IPO сделал -18%. Давайте разберемся, кто может продавать?

Во-первых, те, у кого есть акции:

— собственник: у него лок-ап на 180 дней, так что не может

— купившие инвесторы: продавать в убыток? ну не знаю

— «помощники»: брокерам дают 2 пакета после IPO: пакет денег, и пакет акций — чтобы стабилизировать цену, если избыточный ажиотаж, или паника

Мысль запомним, к ней вернемся🤔

Во-вторых, те, у кого нет акций:

— шорт: не знаю, дают ли эти акции в шорт. Знаю, что крупным игрокам дают даже немаржинальные бумаги, но все равно брокер не может это сделать без «согласия» владельца.

И вроде все. Кого-то упускаем?

В Ведомостях нашли резюмирующую статью про IPO, там собственник выделил еще акций для «стабилизации». Учитывая, что в момент падения стабилизировать цену могут деньги, а не акции, возможно, это и есть схема доп.продажи собственником минуя лок-ап.

Может мы чего-то не понимаем? Как стабилизировать падение акциями?

--

Кот.Финанс: каждую неделю новые обзоры компаний. Каждый день то, на чем можно заработать.

( Читать дальше )

Блог им. MKrrr |Сегежа: реструктуризация или дефолт?

- 15 ноября 2023, 07:27

- |

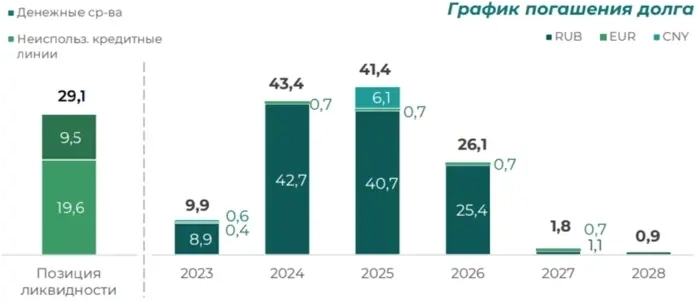

Сегежа отчиталась за 9 месяцев. На его фоне акции обновили исторические минимумы, а облигации – дают 24% в рублях и 9% в юанях. Выбора у компании не много и нужно что-то делать.

Мы зарабатываем на поиске компаний-бриллиантов. Часто, это непопулярные, но доходные компании. Смотри, что мы уже разобрали: пивоварня Афанасий, Henderson, Sunlight, сеть кофеен Kuzina, производитель протезов Моторика, и множество других. Среди более известных имен – Делимобиль, Мвидео, Сегежа, Контрол лизинг.

О компании

Крупный лесозаготовитель, экспортер (63% валютной выручки), ведет деятельность в СЗ ФО и Красноярском крае. Объем лесозаготовки 1 425 тыс.м3 (+2%)

До 2022 года более половины всей продукции шли на европейский рынок. Сейчас компания полностью перестроилась на азиатский рынок: 86% пиломатериалов, 47% фанеры, и треть бумаги едет в Китай

Отчет за 9 месяцев

Итоги 9 месяцев плохи во всем:

· Выручка -20%

· OIBDA -63%

· Убыток 10,9 млрд. против прибыли 7 млрд. за 9 мес. 2022 года

( Читать дальше )

Блог им. MKrrr |IPO ЮжУралЗолото (ЮГК): один из лидеров рынка золота, утроение производства, дивиденды

- 14 ноября 2023, 07:41

- |

Компания много работала, а теперь готова делиться с новыми акционерами. Почему?

Мы зарабатываем на поиске компаний-бриллиантов. Часто, это непопулярные, но доходные компании. Смотри, что мы уже разобрали: пивоварня Афанасий, Henderson, Sunlight, сеть кофеен Kuzina, производитель протезов Моторика, и множество других. Среди более известных имен – Делимобиль, Мвидео, Сегежа, Контрол лизинг.

Параметры размещения ЮГК:

· Free float (акции в свободном обращении) – 5%

· Оценка компании: 110-120 млрд. рублей

· Цель: доп.эмиссия

· Сбор заявок до 21.11

О компании

ЮжУралЗолото — №4 по добыче золота, и №2 по запасам. Компания планирует почти утроиться по добыче руды и производству золота к 2028 году, выведя на проектную мощность свои супер-проекты ГОК «Курасан» и ГОК «Высокое». Проекты действительно очень масштабные.

( Читать дальше )

Блог им. MKrrr |МТС: проверяем крепость яиц (баланса)

- 01 ноября 2023, 07:44

- |

Все мы привыкли, что МТС – надежный провайдер услуг мобильной связи и надежный плательщик по облигациям. Их акции являются синонимом облигаций (квазиоблигации). А их бонды торгуются на уровне ОФЗ. Но может ли что-то пойти не так? МОЖЕТ!

Мы разобрали множество компаний второго-третьего эшелона: пивоварня Афанасий, сеть HENDERSON, ювелирные салоны Sunlight, каршеринг Делимобиль, Сегежа. Да и вообще, специализируемся на рискованных, но доходных облигациях. Как же нас занесло в МТС?

Облигации

Долгое время облигации МТС воспринимались, как бенчмарк (ориентир) безрисковой доходности. ОФЗ, к примеру, дают 12.5%-13.1% на срок до трех лет.

( Читать дальше )

Блог им. MKrrr |Сегежа: лесное чудо. Взгляд Кот.Финанс

- 27 октября 2023, 17:57

- |

Доходность 22% годовых на дороге не валяется. Именно поэтому в облигациях Сегежи нужно понимать риски, и разбираться с долгом. Вчера вышла отчетность по РСБУ, которая поможет найти ответы на многие вопросы.

Сразу хочется сделать ремарку: Сегежа остается одной из самых открытых и самых инвестороориентированных компаний. Регулярные презентации, отчеты, раскрытие данных. Далеко не по всем компаниям такая качественная работа с акционерами

Разбирать РСБУ отчетность холдинга – плохая идея: там нет консолидации по всем дочерним (операционным) компаниям, и динамика выручки/чистой прибыли не говорит ровным счетом ни о чем. А сейчас мы туда лезем всего за 1 показателем – ДОЛГ!

Долг висит на оболочке. Октябрь еще не кончился, а у нас уже будут свеженькие данные на конец сентября.

( Читать дальше )

Блог им. MKrrr |М.видео не закрывается

- 25 октября 2023, 08:14

- |

Пресс-релиз трубит о росте продаж на 40%! Эта новость должна всколыхнуть акции, и вернуть пульс облигациям, ведь те еще дают 23% годовых… Но так ли все на самом деле, или это маркетинговые уловки, как 19,99 и бонусная программа?

Пресс-релиз

М.видео-Эльдорадо в третьем квартале увеличила GMV на 40%

GMV — показатель, используемый в розничной торговле, показывает совокупный объем продаж с НДС (это важно, выручка всегда отражается без НДС). В GMV также учитывается оборот от партнерских продаж (М.видео ведь еще и маркетплейс)

Стоит начать со сравнения не отдельно взятого третьего квартала, а целиком 9 месяцев. Здесь динамика все еще отрицательная, пусть и символические -1%.

( Читать дальше )

Блог им. MKrrr |IPO сети Henderson. Взгляд Кот.Финанс

- 23 октября 2023, 08:25

- |

Сеть магазинов одежды для мужчин выходит на IPO. Аналитики уже дали диапазон оценки компании. Разбираемся, много это или мало. И посматриваем на облигации.

Отличный пример гипотезы, когда компания через дебют в облигациях становится публичной, и тем самым готова быстро провести IPO, как для этого откроются рыночные условия. IPO Астры показало, что рыночные условия есть. Значит, пора продавать долю в компании.

Сегодня будет необычный обзор. Мы рассмотрим бизнес и отчетность, и сделаем выводы как о стоимости акций, так и целесообразности покупки облигаций.

О компании

Компания скоро откроет свой 160ый магазин, является игроком номер 1 в сегменте классической мужской одежды. Позиционирует, что и в casual тоже, но вряд ли. Есть много смежной конкуренции: пиджак можно купить не только в Kanzler, Дипломат, Сударъ, но и сотнях других.

Почти половина выручки приходится на Москву и Санкт-Петербург.

( Читать дальше )

Блог им. MKrrr |IPO Астры: ящик Пандоры, или окно возможностей?

- 18 октября 2023, 08:33

- |

IPO Астра – волшебный сундук, который открывает окно возможностей для выхода на биржу множества компаний. Так что это предвестник качественного разнообразия на бирже. Или нет?

Еще вчера то, что многие (и мы в том числе) считали очень дорогим:

· P/E (цена/годовая прибыль) 19

· P/S (цена/годовая выручка) 13

· P/BV (цена/собственный капитал) x40

За два дня стало еще в полтора раза дороже. На столько же пересчитались и мултипликаторы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс