Блог им. MKrrr

Сегежа: реструктуризация или дефолт?

- 15 ноября 2023, 07:27

- |

Сегежа отчиталась за 9 месяцев. На его фоне акции обновили исторические минимумы, а облигации – дают 24% в рублях и 9% в юанях. Выбора у компании не много и нужно что-то делать.

Мы зарабатываем на поиске компаний-бриллиантов. Часто, это непопулярные, но доходные компании. Смотри, что мы уже разобрали: пивоварня Афанасий, Henderson, Sunlight, сеть кофеен Kuzina, производитель протезов Моторика, и множество других. Среди более известных имен – Делимобиль, Мвидео, Сегежа, Контрол лизинг.

О компании

Крупный лесозаготовитель, экспортер (63% валютной выручки), ведет деятельность в СЗ ФО и Красноярском крае. Объем лесозаготовки 1 425 тыс.м3 (+2%)

До 2022 года более половины всей продукции шли на европейский рынок. Сейчас компания полностью перестроилась на азиатский рынок: 86% пиломатериалов, 47% фанеры, и треть бумаги едет в Китай

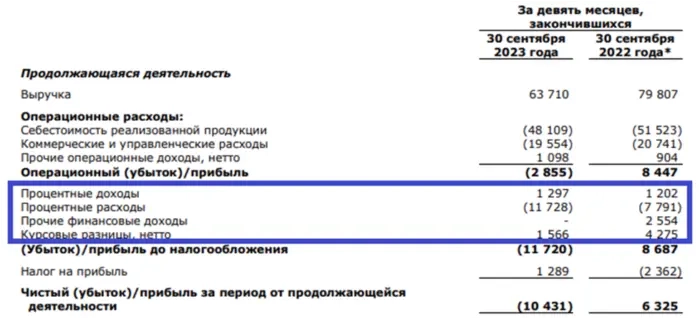

Отчет за 9 месяцев

Итоги 9 месяцев плохи во всем:

· Выручка -20%

· OIBDA -63%

· Убыток 10,9 млрд. против прибыли 7 млрд. за 9 мес. 2022 года

· FCF -44%

· Долг +21%

Самое плохое то, что компания в операционном убытке с IV квартала 2023 года.

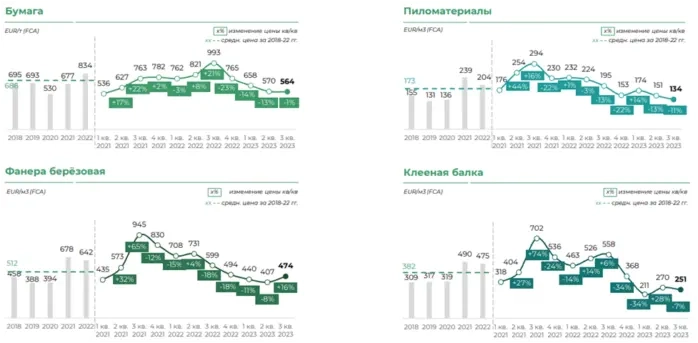

Динамика цен

Все снижается. Причем, находится на многолетних минимумах, которые из-за роста себестоимости за это время – приводят к убыткам

· Бумага -26%

· Пиломатериалы -13% (а относительно максимума III квартала 2021 – снижение 55%)

· Фанера -4% (и это точка роста, т.к. в третьем квартале начался рост +16%)

· Клееная балка -32% (на это не обращайте внимание, вся балка продается в России, а снизившиеся цены в евро, в рублях – рост)

Долг

Пожалуй, это самое важное. Долг/OIBDA >10. Отличный пример миграции показателей: сам долг почти не изменился, а показатель обвалился.

В 2023-2024 годах нужно погасить/рефинансировать 53 млрд. рублей. 20 из них – в виде подушки ликвидности (7,4) и неиспользованных кредитных линий (12,9). Последние могут испариться, как когда-то закрывали новые лимиты на М.Видео.

Судя по отчетности, компания привлекала рублевые деньги под 10% годовых. Значит рефинансирование ударит по стоимости обслуживания. Потому что новые облигации Сегежи должны предлагать большую доходность не только из-за плохих финансов, но и из-за значительного роста ключевой ставки.

Обслуживание долга уже обходится очень дорого: 11,7 млрд. рублей (+50% год к году), а что будет с рефинансированием по выросшим ставкам?

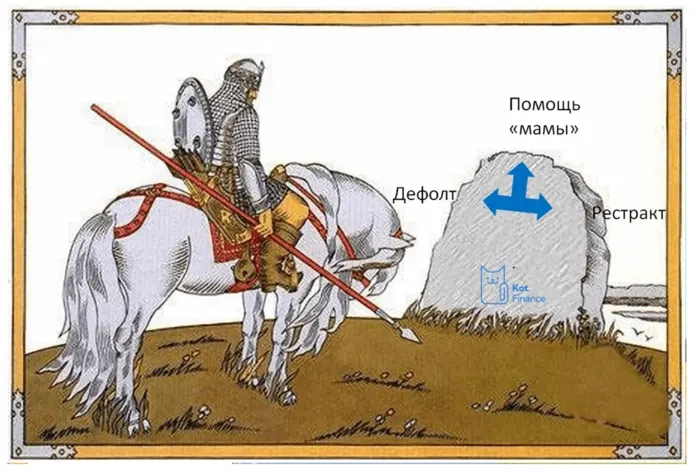

Варианты

Пойдешь налево – дефолт, пойдешь направо – рестракт. Прямо – просить помощь у Системы. И вообще, эта помощь будет оправданно, потому что АФК выкачивала из Сегежи дивиденды на пике инвестиционной фазы. Да, про снижение цен никто не знал. Но все свободные ресурсы – выкачали.

Динамика акций намекает, что ситуация не нравится инвесторам и находиться в одной лодке — опасно. Владельцам долга должно быть легче — они несут такой же риск, но за ними активы, которые в случае дефолта — акционеры потеряют.

Докапитализация мягкая. Два года назад Сегежа платила дивиденды, несмотря на то, что была активная фаза инвест.программы. Нельзя и квартиру купить в ипотеку, и ремонт с потреб.кредитом сделать, и в отпуск на кредитку поехать. Возможно, АФК Система, как главный акционер, примет решения поддержать компанию хотя бы на размер ранее выплаченных дивидендов.

Докапитализация жесткая. В Сегеже кредитных денег в несколько раз больше, чем денег акционеров. Кредиторы могут чувствовать себя, как дома. По идее, акционеры и кредиторы могут договориться, что часть долга будет конвертировано в акции. Это минус для действующих акционеров: их доли размоются, и будущие прибыли тоже.

Реструктуризация облигаций. Плохие времена закончатся, цены вырастут, логистика наладится. Надо только все это пережить. Если чуть-чуть сдвинуть график погашения на будущее, чтобы вложенные инвестиции успели окупиться – то всем всего хватит. Есть риск, что владельцам облигаций тоже придется поучаствовать: согласиться не требовать погашение долга и продлить займ на несколько лет.

«Сценарий дефолта компании не рассматривается»

Михаил Шамолин

Твердо и четко. Мы, кстати, верим)

Итоги

Хорошего сценария здесь нет. Риски огромные: 2024 год – это год интенсивного погашения долга. И даже при позитивном развитии событий, где долг удастся рефинансировать полностью, обслуживать его станет в разы тяжелее! Если сейчас облигации выпущены с купоном 10-11%, то новые выпуски будут минимум в полтора-два раза дороже.

Мы собираемся продолжать держать юаневые облигации Сегежи, и лишь половину переложим в их рублёвые облигации. Мы ставим на поддержку АФК, решение логистических проблем, и слабый рубль. К вариантам реструктуризации готовы: уже участвовали когда-то в Мечеле и вспоминаем с улыбкой.

Это очень рискованная инвестиция. Пожалуй, наравне с М.видео. Доля облигации Сегежа в портфеле — 5%.

--

Кот.Финанс: каждую неделю новые обзоры компаний. Каждый день то, на чем можно заработать.

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор

Так что про логистику можно убирать из поста.