Блог им. Klinskih-tag |Экосистема и сервисы - ключ к успеху Астры

- 27 августа 2024, 16:26

- |

📈 Выручка с января по июнь увеличилась на +58% (г/г) до 4,9 млрд руб. Это стало возможным благодаря активному расширению клиентской базы и успешной реализации стратегии развития продуктов экосистемы.

Продукты экосистемы (СУБД, виртуализация, почтовые решения и др.) играют одну из ключевых ролей в формировании устойчивого роста компании. Они не только способствуют диверсификации структуры продаж, но и обеспечивают поддержание высоких темпов роста бизнеса. Судите сами: доля таких продуктов в общей выручке увеличилась по сравнению с прошлым годом уже более чем в три раза, достигнув уровня в 22%.

☁️ В отчётном периоде компания презентовала программную платформу для построения частного облака Astra Infrastructure Cloud, а также программно-аппаратный комплекс для построения частного облака. Рынок облачных инфраструктурных сервисов активно растёт в последние годы, и увеличение доли рынка в этом сегменте является одной из ключевых задач менеджмента компании.

( Читать дальше )

- комментировать

- Комментарии ( 14 )

Блог им. Klinskih-tag |Мосбиржа - процентные доходы компенсируют санкционные потери

- 27 августа 2024, 12:05

- |

🏛 Московская биржа представила накануне свои финансовые результаты по МСФО за 2 кв. 2024 года, а значит самое время заглянуть в них и проанализировать их вместе с вами.

📈 Операционные доходы с апреля по июнь выросли на +76,1% (г/г) до 36,8 млрд руб. благодаря высокой торговой активности клиентов и стремительному росту процентных доходов. Мосбиржа, будучи одним из бенефициаров повышения ключевой ставки Центробанка, зафиксировала более чем двукратный рост своих процентных доходов в отчётном периоде.

И во втором полугодии тоже есть все основания ожидать сохранения позитивной динамики операционных доходов, поскольку торговые обороты бьют рекорды, а Центробанк, судя по всему, ещё не скоро начнет снижать ключевую ставку.

Правда, операционные расходы тоже существенно выросли за отчётный период — сразу на +111% (г/г) до 12,5 млрд руб. Компания продолжает активно вкладываться в маркетинговое продвижение платформы Финуслуги, а также создала резерв под программу долгосрочной мотивации менеджмента.

( Читать дальше )

Блог им. Klinskih-tag |Финансовые результаты Норникеля раскрывают мрачные перспективы

- 26 августа 2024, 17:23

- |

📉 Выручка компании с января по июнь сократилась на -22% (г/г) до $5,6 млрд на фоне негативной ценовой конъюнктуры на рынке металлов, а также в связи с вынужденным накоплением запасов никеля и меди, что было вызвано ограничениями судоходства в Красном море из-за военных действий йеменских хуситов. На прошлой неделе, напомню, мы с вами размышляли о результатах компании, и уже тогда пришли к выводу о значительном снижении её доходов.

( Читать дальше )

Блог им. Klinskih-tag |Мой текущий вью по рынку

- 26 августа 2024, 08:58

- |

✔️ С локальных майских максимумов (в районе 3500 пунктов по индексу Мосбиржи) российский рынок скорректировался уже почти на четверть, и это весьма внушительно для того, чтобы начинать наращивать покупки акций.

✔️ После пробития уровней 3200 и 3000 пунктов меня по-прежнему не покидает ощущение, что падение продолжится вплоть до уровня 2500+ пунктов по индексу Мосбиржи, где мы наверняка увидим боль плечевых инвесторов, маржин-коллы и уныние «слабых рук», которые могут психануть, не выдержав этой колоссальной нервной нагрузки, и продать свои акции по любым ценникам, т.к. терпеть этот бумажный убыток для них становится уже совсем невыносимым занятием. Правда, пока этой боли и эмоций не видно, но развязка уже где-то близко.

✔️ История с просачиванием депозитарных расписок на российский рынок — это тоже серьёзный фактор давления, окутанный тайной и непониманием. Вполне возможно, речь тут идёт о каких-то кулуарных договорённостях, о которых мы с вами не знаем, иначе очень странно выглядит, что ЦБ закрывает на это глаза.

( Читать дальше )

Блог им. Klinskih-tag |Европлан: хорошая отчётность, но туманные перспективы

- 23 августа 2024, 23:36

- |

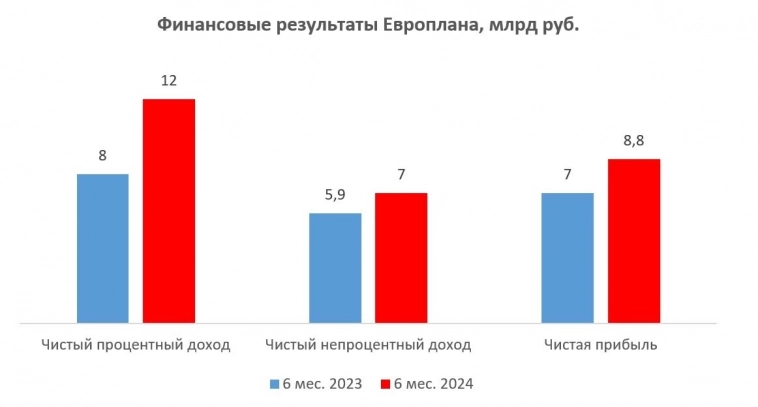

🏛 Европлан представил на днях свою отчётность по МСФО за 6 мес. 2024 года, а значит самое время в неё заглянуть и проанализировать вместе с вами. Напомню, операционные результаты мы разбирали три недели назад, поэтому сразу переходим к финансовым цифрам.

📈 Чистый процентный доход с января по июнь увеличился на +50% (г/г) до 12 млрд руб., благодаря высокому спросу на лизинговые услуги как со стороны крупного бизнеса, так и со стороны малого и среднего.

📈 Рост процентных ставок в экономике позволил компании увеличить чистую процентную маржу на 0,6 п.п. до 9,1%. В начале текущего года многие инвесторы скептически относились к перспективам лизингового рынка, прогнозируя снижение маржи из-за удорожания фондирования, но итоговые показатели превзошли все ожидания.

💼 Как результат — лизинговый портфель с начала года вырос на +11,7% до 256,6 млрд руб. Низкая концентрация на крупнейших клиентах, в свою очередь, позволяет поддерживать высокое качество портфеля – доля просроченной задолженности составила всего лишь 0,25%.

( Читать дальше )

Блог им. Klinskih-tag |Сбер: покупать нельзя продавать

- 23 августа 2024, 10:54

- |

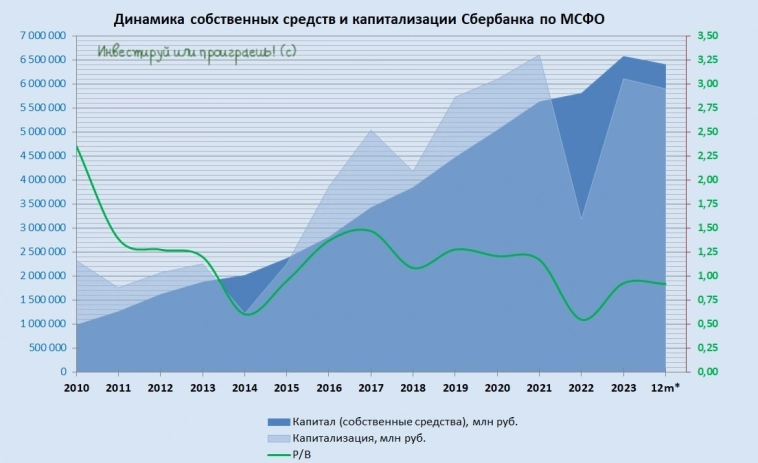

🤔 Ставьте запятую в заголовке там, где посчитаете нужным, но факт остаётся фактом: после коррекции последних недель Сбер уже торгуется ниже своей балансовой стоимости. Если быть точным, значение мультипликатора P/BV составляет на текущий момент уже 0,92х! Но так уж устроен рынок, что в такие пессимистичные периоды даже такие замечательные бумаги нафиг никому не нужны!

Напомню, исторически подобные времена оказывались очень подходящим моментом для долгосрочной и среднесрочной покупки акций российского банка №1, и что-то мне подсказывает, что и в этот раз эта теория обязательно будет доказана вновь, но доказать её смогут только самые терпеливые и хладнокровные инвесторы, которые умеют абстрагироваться от новостного шума, фронтовых сводок и данных по инфляции от ЦБ. Поэтому дописываю этот пост и до понедельника отключаюсь от всех новостей, нужно, видимо, отдохнуть на выходных, перед юбилейной для меня предстоящей неделей.

🧐 Что касается тех.анализа, то оптимисты на недельном графике Сбера, который приведён ниже, могут увидеть значимую зону поддержки 250-260 руб.

( Читать дальше )

Блог им. Klinskih-tag |Акционеров Норникеля ожидает дивидендная засуха?

- 22 августа 2024, 16:21

- |

🧐 Сезон корпоративной отчётности у нас в самом разгаре, и уже завтра свои финансовые результаты за первую половину 2024 года объявит ГМК Норникель. Сможет ли компания порадовать инвесторов позитивной отчётностью? Предлагаю порассуждать об этом вместе с вами.

И обрадовать тут особенно нечем: учитывая уже опубликованные производственные результаты ГМК и ценовую конъюнктуру на рынке металлов, можно прийти к выводу, что в отчётном периоде стоит ожидать двузначное снижение выручки и EBITDA.

К тому же менеджмент Норникеля в этом году неоднократно прямым текстом говорил о том, что ожидает скромный свободный денежный поток. Более того, с прошлого года при выплате дивидендов компания корректирует FCF ещё и на процентные расходы, а также выплаты неконтролирующим акционерам Быстринского ГОКа, среди которых Владимир Потанин. В результате чего потенциальная полугодовая ДД по акциям ГМК может составить скромные 2%, если компания вообще захочет распределять прибыль, а такие риски более чем высокие.

( Читать дальше )

Блог им. Klinskih-tag |Займер - лидерство в эпоху перемен

- 22 августа 2024, 08:31

- |

🏛 Лидер российского микрофинансового рынка Займер представил накануне свою финансовую отчётность за 2 кв. 2024 года, а значит самое время заглянуть на неё и проанализировать вместе с вами.

📈 Объём выдач вырос с апреля по июнь на +5% (г/г) до 13,9 млрд руб. Займер в этом году активно трансформирует свою бизнес-модель, переходя от краткосрочных займов до зарплаты к среднесрочным займам, которые менее подвержены жёсткому регулированию со стороны ЦБ РФ.

Расходы на создание резервов сократились за отчётный период почти в два раза по сравнению с 1 кв. 2024 года, что связано с уменьшением одобрения выдач клиентам с высоким уровнем задолженности.

📈 На этом фоне чистая прибыль Займера по итогам 2Q2024 снизилась почти вдвое по сравнению с аналогичным периодом прошлого года, но при этом, благодаря сокращению норм резервирования и жёсткому контролю над операционными расходами, продемонстрировала рост в 2,6 разав квартальном выражении, составив 1,2 млрд руб.

( Читать дальше )

Блог им. Klinskih-tag |МТС: картинка наоборот

- 21 августа 2024, 19:02

- |

🧐 Полугодовую финансовую отчётность МТС мы с вами подробно разбирали в середине июля, и с тех пор котировки акций компании снизились с 270 руб. уже до 200+ руб., совершенно не находя в себе силы для закрытия дивидендной отсечки, которая фактически осталась незамеченной и неотыгранной у инвесторов.

Что, впрочем, неудивительно, учитывая, что с того момента ЦБ поднял ключевую ставку с 16,00% до 18,00%, ситуация вблизи российских границ обострилась, глобальная геополитическая напряжённость с каждым месяцем тоже только нарастает, и на этом фоне у инвесторов отмечается крайне низкий аппетит к риску, и они в первую очередь поглядывают в сторону защитных инструментов (будь то долгосрочные ОФЗ, корпоративные флоатеры, привязанные к «ключу» или же фонды денежного рынка).

Да и какой смысл лезть в более рискованные по определению акции, когда есть прекрасный шанс зафиксировать привлекательную доходность на годы вперёд в бондах? Правильно — никакого смысла! И индекс Мосбиржи это очень чётко доказывает, уверенно направившись к уровню 2500 пунктов.

( Читать дальше )

Блог им. Klinskih-tag |Рентал Про – интересный кейс на рынке коммерческой недвижимости

- 21 августа 2024, 08:41

- |

Несмотря на то, что российский рынок акций сейчас чувствует себя весьма неважно, всегда можно найти инвестиционные кейсы, которые выглядят уверенно в любые времена. Одним из таких островков стабильности на нашей бирже является ЗПИФ «Рентал ПРО». Давайте актуализируем эту историю с учетом последних новостей фонда.

📣 Буквально недавно УК «А класс капитал», управляющая фондом «Рентал ПРО», торжественно сообщила, что закрыла сделку по продаже дата-центра Медведково компании Ростелеком за 26,3 млрд руб., что стало самым значимым событием на рынке индустриальной недвижимости в этом году.

Чистая прибыль от сделки, которую теперь планируется распределить в сентябре среди пайщиков фонда «Рентал ПРО», составила 437 млн руб. По предварительной информации, доход на один пай составит 16,71 руб., вдобавок к ежемесячной выплате августа. В итоге общий размер выплаты составит около 26 руб. на пай, а это в 2,5 раза больше стандартной ежемесячной выплаты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс