Блог им. GlebStyazhkin |🏦 Сбербанк — ноябрь 2025: прибыль почти стабильна, резервы на минимуме

- 09 декабря 2025, 10:43

- |

$SBER

$SBERP

опубликовал оперативную отчетность по РСБУ за ноябрь и 11 месяцев 2025 года.

🔥 Ключевые цифры ноября:

Чистая прибыль — 148,7 млрд руб. (+26,8% г/г)

(для контекста: в октябре — 149,6 млрд руб.)

Чистые процентные доходы — +16,1% г/г, до 283,2 млрд руб.

Чистые комиссионные доходы — –3,6% г/г, до 56,8 млрд руб.

Расходы на резервы — –71,3% г/г, всего 42,5 млрд руб.

RoE (рентабельность капитала) — 22,7%

А за 11 месяцев годовая прибыль уже достигла 1 568,2 млрд руб. (+8,5% г/г).

💡 Что стоит за цифрами?

✅ Процентная маржа — главный драйвер

Рост чистых процентных доходов на 16% — это не просто ставки ЦБ. Это глубокая оптимизация активов, рост корпоративного кредитования и эффективное управление ликвидностью. Сбер продолжает монетизировать высокую ключевую ставку и делает это лучше других.

✅ Резервы рухнули — но это хорошо

Снижение отчислений в резервы на 71% говорит об одном: качество кредитного портфеля стабильно, а макрориски банк считает контролируемыми. Это высвобождает десятки миллиардов прибыли.

( Читать дальше )

- комментировать

- 248

- Комментарии ( 0 )

Блог им. GlebStyazhkin |🚀 $BAZA выходит на старт

- 04 декабря 2025, 14:53

- |

Сегодня стартует книга заявок на участие в первом в истории IPO крупнейшего российского разработчика ПО управления динамической ИТ-инфраструктурой — ПАО «ГК «БАЗИС».

А уже 10 декабря акции $BAZA (ISIN RU000A10CTQ0) начнут торговаться на Московской бирже.

💰 Ценовой диапазон и масштаб предложения

Цена акции: 103–109 руб.

Рыночная капитализация: 17–18 млрд руб.

Объём IPO: ~3 млрд руб.

Тикер: $BAZA

Котировальный список: Второй уровень Московской биржи

❗ Важно: Продают миноритарии — мажоритарный акционер РТК-ЦОД («Ростелеком») не уходит, а остаётся на борту, подтверждая стратегическую веру в будущее «Базиса».

🔥 Почему это не просто еще одна IT-компания?

1. Лидер на рынке с ростом в 2,7 раза за 2 года

Выручка в 2024 г. — 4,6 млрд руб. (+170% к 2022 г.)

OIBDA-рентабельность — 62% (2024), 54% (9М 2025)

Чистая денежная позиция — без долга, с запасом прочности

2. Экосистема вместо набора продуктов

10 решений на собственной кодовой базе — от серверной виртуализации до SDN и контейнеризации.

( Читать дальше )

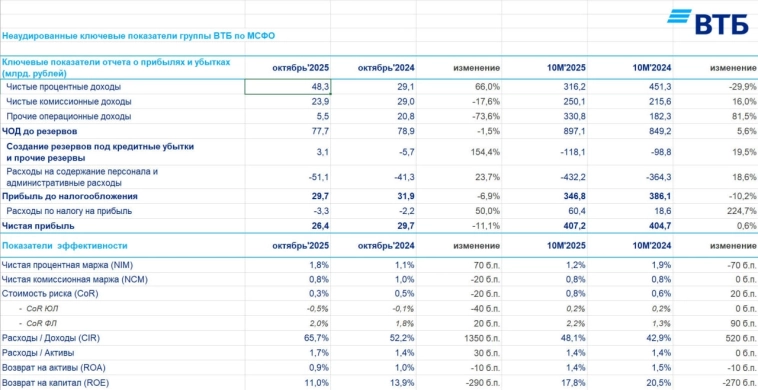

Блог им. GlebStyazhkin |🏦 ВТБ — Октябрь 2025: маржа в росте, прибыль чуть ниже, но цель — 500 млрд рублей остаётся

- 28 ноября 2025, 11:37

- |

$VTBR

опубликовал оперативную финансовую отчетность за октябрь и 10 месяцев 2025 года по МСФО. Процентная маржа растет, кредитный портфель перебалансируется, а годовая цель по прибыли — подтверждена.

🔥 Что пошло вверх

Чистые процентные доходы — +66% г/г, до 48,3 млрд руб.

Чистая процентная маржа — 1,8% против 1,1% годом ранее. Это максимум за последние годы.

10-месячная прибыль — 407,2 млрд руб. (+0,6% г/г). Несмотря на октябрьский спад, годовой тренд — в плюсе.

📉 Что вызывает вопросы

Чистая прибыль октября — 26,4 млрд руб. (–11,1% г/г).

Чистые комиссионные доходы просели на 17,6%, до 23,9 млрд руб. — но во многом из-за высокой базы прошлого года.

💬 Комментарий руководства

Дмитрий Пьянов, первый зампред правления ВТБ, подчеркнул:

«Результаты октября закрепляют ключевые тенденции года — рост маржи, умеренная стоимость риска и фокус на корпоративном кредитовании».

Банк также подтвердил прогноз по годовой прибыли — не менее 500 млрд руб., в том числе за счёт ожидаемого освобождения заблокированных активов до конца года.

( Читать дальше )

Блог им. GlebStyazhkin |Московская биржа — комиссии идут вверх, но прибыль под давлением

- 26 ноября 2025, 10:37

- |

$MOEX

опубликовала консолидированную отчетность за III квартал 2025 года по МСФО.

🔥 Главный драйвер роста — клиентская активность

Комиссионные доходы взлетели на 30,8% год к году, достигнув 19,4 млрд руб.

Причина? Живой рынок + новые продукты и услуги, которые уже приносят реальный денежный поток

Доля комиссионных в операционных доходах — 58%: биржа уверенно превращается в платформу сервисов, а не просто площадку для сделок.

📉 Процентный доход — на паузе

Чистый процентный доход обрушился на 44,3%, остановившись на отметке 14 млрд руб.

Это логично, изменения в монетарной политике ЦБ и перестройка ликвидности на рынке давят на маржинальность классических инструментов.

⚡ Расходы сократились на 1,2% — до 11,3 млрд руб.

📉EBITDA упала на 14,4% — до 25,3 млрд руб.

Чистая прибыль просела на 25%, остановившись на 17,3 млрд руб.

Основной фактор — резкое сжатие процентного дохода, которое перевесило рост комиссий.

💡 MOEX демонстрирует структурный переход к комиссионной модели в условиях изменчивой макросреды. Клиентская активность — главный актив. А прибыль? Ее динамика временно страдает от внешних факторов, но фундамент устойчив.

( Читать дальше )

Блог им. GlebStyazhkin |⚡ WUSH разворот на полном ходу

- 25 ноября 2025, 12:34

- |

$WUSH

— МСФО, 9 мес. 2025

🔻 Убыток — но не кризис, а перезагрузка

Выручка: ₽10,76 млрд (–13,9% г/г)

Чистый результат: убыток ₽1,16 млрд против прибыли ₽2,9 млрд годом ранее

Первое полугодие — жесткая оптимизация.

Второе полугодие — восстановление прибыльности.

💥 Главный триггер роста — EBITDA-маржа в III квартале — 49,8%

Это возвращение к историческим пиковым уровням рентабельности.

EBITDA кикшеринга ₽2,7 млрд

Операционный денежный поток устойчивый

SG&A сокращены на 19% г/г — за счет оптимизации ФОТ, эквайринга

Даже при +11% росте себестоимости (из-за роста флота на 19%) компания масштабируется эффективнее, чем раньше.

🌎 Латинская Америка — новый якорь роста

Пока Россия проходит через сезонную коррекцию (–3% поездок, –13% выручки в III кв. г/г), ЛатАм идет вперед:

Выручка в регионе:

+98% г/г в III кв.

+148% г/г за 9 мес. → ₽1,3 млрд

Поездки: +142% г/г

EBITDA-маржинальность выше российской

Почему это важно?

Круглогодичный спрос

( Читать дальше )

Блог им. GlebStyazhkin |Т-Технологии: Байбэк, дивиденды и тревожный звоночек 📞

- 20 ноября 2025, 10:56

- |

$T

сыпят хорошими новостями. Байбэк на 5% акций, дивиденды ₽36, выручка за 9 месяцев перевалила за триллион. Но за этим скрывается одна важная деталь.

🎯 Выручка +69% — до ₽1 трлн

🎯 Байбэк до 5% акций

🎯 Дивиденды ₽36 за квартал

🎯 Прибыль +43%

Правда акции падают уже несколько месяцев. И руководство это видит. Поэтому они запускают байбэк — но не для нас с вами. Купленные бумаги пойдут на мотивацию сотрудников. Умный ход — поддерживают котировки и мотивируют команду.

💸Но главное не это. Главное — рентабельность капитала.

ROE 29,2% против 37,8% год назад.

Падение на 8,6 п.п. Это плохой тренд.

Бизнес растет вширь, но становится менее эффективным. Каждый новый рубль капитала приносит все меньше прибыли.

Это значит, что рост замедляется — закон больших чисел никто не отменял. Конкуренция растет — Сбер, ВТБ не дремлют. Маржа сжимается — сохранять эффективность на пике сложно

🏆В любом случае, Т-Технологии все еще крутая компания. Но это уже не та ракета, что взлетала на 100% в год.

( Читать дальше )

Блог им. GlebStyazhkin |Европлан дивидендная мечта на костылях 🔧

- 19 ноября 2025, 09:42

- |

$LEAS

отчитался. Компания, чья прибыль рухнула на 74%, предлагает дивиденды в 2 раза больше прошлогодних.

Что в отчете интересно:

📉 Прибыль: 2,9 млрд (-74%)

📉 Лизинговый портфель: 183 млрд (-28% с начала года)

📉 Резервы: 19,2 млрд — вот где реально болит

Но при этом 💸 Дивиденды: 58 руб/акция — вдвое больше, чем за весь 2024 год

Фактически, высокая ставка добила спрос — новых сделок мало. Старые «грехи» вылезают — резервы под низкие авансы. Но денежный поток есть — 7,5 млрд выплатили по облигациям.

🤔Главный вопрос, откуда деньги на дивиденды?

Капитал за 9 месяцев просел на 7%. Прибыли почти нет. Но дивиденды — рекордные.

Для дивидендных инвесторов — может быть интересно. Для роста — пока рано. Высокая ставка продолжит давить на бизнес.

Но факт, компания, находясь в шторме, платит больше, чем в жирные годы. Это о чем-то да говорит.

А вы верите в восстановление Европлана? Или считаете дивиденды последним сигналом перед падением?

( Читать дальше )

Блог им. GlebStyazhkin |ДОМ.РФ объявляет IPO. Стоит ли покупать? 🏠

- 14 ноября 2025, 09:59

- |

Пришло время очередного IPO! ДОМ.РФ выходит на биржу и все бросились изучать проспект.

Что нам предлагают:

Цена 1650-1750 руб. за акцию

Подача заявок 14-19 ноября

Начало торгов 20 ноября

Тикер $DOMRF

🤔 Что такое ДОМ.РФ на самом деле. Это не просто банк. Это государственный жилищный гигант, который:

Контролирует ипотечные стандарты

Управляет фондом долевого строительства

Занимается городским развитием

Плюсы ✅

Монополия. Ключевой игрок на рынке ипотеки

Господдержка.

Стабильность. Не зависит от прихотей рынка

Минусы ⚠️

Долги. Чистый долг 428 млрд руб

Маржинальность. Рентабельность капитала всего 6.5%

Бюрократия. Государственная компания = медленные решения

Ценовой вопрос💸

При цене 1700 руб. за акцию:

Капитализация ≈ 340 млрд руб

P/BV ≈ 0.7 (дешевле балансовой стоимости)

Звучит привлекательно, но помните, что госкомпании часто торгуются с дисконтом не просто так.

📌Кому подойдет это IPO

Консервативным инвесторам

Тем, кто верит в ипотеку

Любителям дивидендов (но их может и не быть)

( Читать дальше )

Блог им. GlebStyazhkin |МТС: рекордная выручка и одна большая загвоздка 📞

- 13 ноября 2025, 10:52

- |

$MTSS

отчиталась. Цифры вроде бы радуют, выручка +18,5%, OIBDA +16,7%, чистая прибыль выросла в 6 раз! Но давайте посмотрим, что скрывается за этими красивыми цифрами.

Чистая прибыль в 6 млрд — это смешно для компании с выручкой 214 млрд. Рентабельность — 2,8%. Это не прибыль, это погрешность.

Телеком все еще тянет. Основной бизнес стабилен, но роста тут не жди. Рынок насыщен, конкуренция дикая. 📉

Новые направления не взлетают. Медиа, реклама, облака — все это есть, но серьезных денег не приносит.

Оптимизация — палка о двух концах. Сокращали затраты, ужимались — получили рост OIBDA. Но дальше сокращать нечего — уперлись в потолок.

Главная проблема МТС в том, что компания не может найти новый драйвер роста.

🤔Что с дивидендами?

Долговая нагрузка снизилась — это плюс. Но с такой рентабельностью ждать увеличения выплат не стоит.

Да, платит дивиденды. Да, бизнес стабильный. Но ждать тут многократного роста — наивно.

А вы держите МТС? Считаете ее защитным активом?

( Читать дальше )

Блог им. GlebStyazhkin |Ozon: дивиденды, байбек и грабли, на которые все равно наступят 🚨

- 11 ноября 2025, 09:29

- |

$OZON

делает все, чтобы вы полюбили его снова. Дивиденды впервые в истории? Пожалуйста. 🎁 Выкуп акций на 25 млрд? Да без проблем! Акции вверх? Конечно!

Но давайте смотреть правде в глаза. За этой красивой картинкой скрываются серьезные проблемы.

Что нам показывают:

GMV +51% — супер! 🤯

Выручка +73% — просто космос!

Финтех +150% — мощный рост!

Но с другой стороны, рост выручки обогнал рост GMV. Значит, Ozon зажимает продавцов. Комиссии уже достигают 50% от их выручки. Это не рост — это перекладывание денег из одного кармана в другой.

Продавцы уже готовы уходить с площадки. Крупные игроки могут потянуть свои магазины и увести покупателей. Финтех становится костылем — 20% выручки от кредиток вместо развития маркетплейса

Дивиденды и байбек — это красиво. Но байбек идет на мотивацию менеджмента, а не на реальный выкуп. Это поддержка котировок, а не забота об акционерах.

Сейчас Ozon пытается купить любовь инвесторов, пока продавцы готовят чемоданы. 💼

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс