Новости рынков |Детский мир 1 июня приобрел 561 729 в рамках buyback

- 08 июня 2023, 18:25

- |

2.5. Количество приобретенных голосующих акций (размер приобретенной доли) эмитента (количество голосующих акций эмитента, права в отношении которых удостоверяют приобретенные депозитарные ценные бумаги): 561 729 / 0,08%;

www.e-disclosure.ru/portal/event.aspx?EventId=uypvRxRcIEOJ0g2uV2vI0w-B-B&attempt=2

- комментировать

- Комментарии ( 0 )

Новости рынков |Депозитарий СПБ биржи стал и депозитарием международной биржи в Казахстане

- 08 июня 2023, 17:38

- |

СПБ банк, входящий в группу СПБ биржи, стал расчетным депозитарием торговой площадки ITS, созданной в рамках Международного финансового центра «Астана» (МФЦА), следует из сообщения кредитной организации.

Торговая площадка ITS была создана Freedom Holding Тимура Турлова и СПБ биржей, которые получили в ней по 10%. Основным акционером ITS (80% в капитале) стала некоммерческая организация Foundation for the Support and Development of International Financial Center. В среду, 7 июня, состоялся запуск торгов на площадке. За первый день инвесторы наторговали на ITS на $1,1 млн, говорится в сообщении торговой площадки.

spbbank.ru/ru/news/?news=7818

Новости рынков |США на пороге долгового кризиса — Рэй Далио

- 08 июня 2023, 17:36

- |

На мой взгляд, мы находимся в начале очень классического позднего долгового кризиса большого цикла, когда возникает разрыв между спросом и предложением, когда вы эмитируете слишком много долга и испытываете нехватку покупателей

Что происходит сейчас, когда мы должны продать весь этот долг, у вас достаточно покупателей? — задался он вопросам. — Когда я смотрю на это с точки зрения спроса и предложения по данному долгу, то вижу, что долга много, и, чтобы его покупали, он должен иметь достаточно высокую процентную ставку

Если посмотреть на покупателей, их попросту нет на весь объем этого государственного долга. Но сейчас мы можем оценить, как выглядит картина спроса и предложения в перспективе года-двух

markets.businessinsider.com/news/stocks/ray-dalio-us-debt-crisis-economy-recession-outlook-borrowing-ceiling-2023-6

Новости рынков |Мировой рынок СПГ к 2030 г. может вырасти на 54%, до 800 млрд куб. м — Новак

- 08 июня 2023, 14:24

- |

Новости рынков |Ozon продолжит листинг на Мосбирже и останется публичной компанией — Компания

- 06 июня 2023, 13:35

- |

Cейчас мы рассматриваем и продолжаем рассматривать различные варианты стратегии развития. В целом могу сказать, что мы однозначно планируем оставаться публичной компанией, мы однозначно планируем быть размещенными и продолжать листинг на Мосбирже

tass.ru/ekonomika/17940215

Новости рынков |Дивиденды нужно платить, когда потенциал роста бизнеса исчерпан — Финдиректор Ozon

- 06 июня 2023, 12:39

- |

Дивиденды надо платить, когда потенциал роста бизнеса исчерпан. Отдавать деньги акционерам надо тогда, когда компания перестала расти, и ROI от инвестиций в бизнес становятся низким… Мы компания быстрорастущая, и на рынке очень мало есть организаций, которые растут быстро и при этом прибыльно

www.finam.ru/publications/item/dividendy-nado-platit-kogda-potentsial-rosta-biznesa-ischerpan-schitaet-findirektor-ozon-20230606-1218/

Новости рынков |Число роликов в VK Клипах за год выросло в 1,6 раза, до 45 млн

- 05 июня 2023, 14:42

- |

VK Клипы, локальный лидер среди сервисов коротких вертикальных видео, отмечают трехлетие. Авторы опубликовали в сервисе уже более 45 млн роликов, в том числе 28 млн — за последний год", — сообщили в пресс-службе.

В пресс-службе отметили, что с момента запуска платформа достигла в среднем отметки в 950 млн просмотров в сутки, а в феврале этого года вышла на пиковое значение — 1,1 млрд суточных просмотров.

ВКонтакте запустила сервис «Клипы» для создания коротких вертикальных видео в июне 2020 года.

fomag.ru/news-streem/chislo-rolikov-v-vk-klipakh-za-god-vyroslo-v-1-6-raza-do-45-mln/

Новости рынков |Совет директоров Аэрофлота рекомендовал дивиденды за 2022 год не выплачивать

- 05 июня 2023, 12:55

- |

Рекомендовать очередному годовому общему собранию акционеров ПАО «Аэрофлот» по результатам 2022 отчетного года дивиденды по акциям ПАО «Аэрофлот» не объявлять и не выплачивать.

www.e-disclosure.ru/portal/event.aspx?EventId=Ae1HZQcZY0qKJ9wp6-AfnxQ-B-B

Новости рынков |Опрос Bloomberg: Главный финансовый риск года — растущие долги регионов Китая

- 05 июня 2023, 10:42

- |

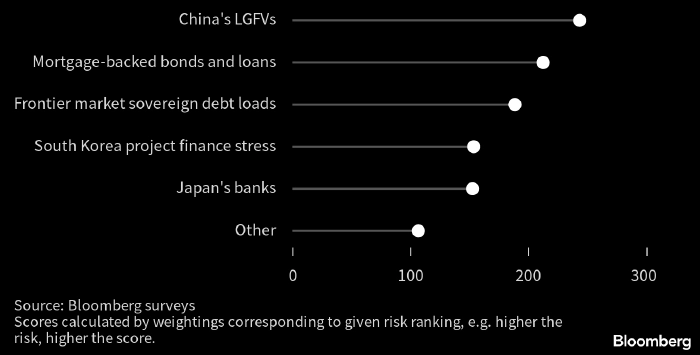

Наиболее часто упоминаемые азиатскими инвесторами финансовые риски на этот год

Механизмы финансирования местных властей Китая (local government financing vehicles, LGFV) заняли первое место по числу упоминаний в качестве главного финансового риска на этот год в опросе 53 экономистов, управляющих активами и стратегов, который провело агентство Bloomberg. Эти эксперты работают в различных финансовых институтах от суверенных фондов до банков и пенсионных фондов.

Следующими главными финансовыми рисками в порядке убывания были названы ипотечные облигации и займы, суверенные облигации стран пограничных рынков, стресс в секторе проектного финансирования Южной Кореи и японские банки (см. рисунок выше). Что касается японских банков, то здесь инвесторы обеспокоены большим объемом облигаций развивающихся стран на их балансах.

LGFV — ключевой способ финансирования публичных инфраструктурных проектов, а также рынка недвижимости в Китае. По данным S&P Global Ratings, по состоянию на конец 2022 года объем непогашенных долгов в этой сфере достиг 46 трлн юаней ($6,5 трлн), из которых рекордные 4,3 трлн юаней погашаются в этом году.

( Читать дальше )

Новости рынков |Мода на искусственный интеллект озолотила технологические компании — Bank of America

- 02 июня 2023, 13:50

- |

По словам стратега Майкла Хартнетта, в мае главной темой фондового рынка стал «детский пузырь» в сегменте искусственного интеллекта. За неделю, завершившуюся 31 мая, технологические фонды привлекли рекордную сумму в $8,5 млрд. Банк сообщает об этом со ссылкой на данные EPFR Global.

По словам Хартнетта, больше всех выигрывают компании, которые считаются монополистами по той или иной технологии. У них есть возможность оказывать давление на более мелких поставщиков. Эксперт также подчеркнул, что индекс Nasdaq 100 сейчас находится на рекордно высоком уровне по отношению к индексу Russell 2000 small-cap, в который входят компании с малой капитализацией. Для стратегий против тренда на данном этапе подойдет продажа ИИ и покупка акций Гонконга, добавил он.

Акции технологического сектора выросли на 32% в этом году. Инвесторы рассчитывают, что Федеральная резервная система прекратит повышать ставки, а сегмент получит иммунитет на случай ожидаемой рецессии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс