Заплатят ли теперь дивиденды Роснефть, ОГК-2 и ТГК-1?

- 30 июня 2022, 19:32

- |

Доброго вечера, дорогие друзья. Сейчас у меня состоялся разговор с крупным институционалом, настроение надо отдать должное грустное. Институциональные инвесторы же держат наиболее ликвидные компании, многие рассчитывали на дивиденды Газпрома, а теперь желание крупных юриков вкладывать в фондовый рынок поубавится ещё больше.

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Кидок с Газпромом - комментарий.

- 30 июня 2022, 11:04

- |

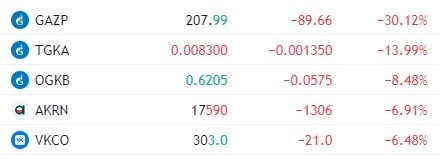

Отсюда и такое падение в 30%, потому что в дивидендах были уверены абсолютно все.

Интересно, что автоматом начали сливать и дочки Газпрома ОГК-2 и ТГК-1, хотя собрание акционеров по ним прошло успешно:)))

ВК в моменте падал на 8%, причем явно на этой новости. Инвесторы видимо считают компанию за дочку Газпрома, хотя дивидендов там точно ждать никаких не стоит.

Отдельно отмечу, что все дочки Газпрома должны выплатить дивиденды нормально, Газпромнефть, ОГК-2 и ТГК-1, именно поэтому все ждали, что Газпром тоже не обманет ожидания инвесторов.

Отмечу и такой фактор: помните говорили, что там какую долю Газпрома купили мол свои, теперь их надо кормить дивидендами. Оказалось не актуально по факту.

Отдельно хочу отметить тот факт, что рынок никак не предвидел это событие. То есть на рынке не было инсайда по поводу Газпрома. Думаю решение принималось в последний момент, вероятно лично президентом.

p.s. Новость по Газпрому обрушила сентимент на всем российском рынке.

Доверие физиков в очередной раз подорвано.

Наблюдаются серьезные проблемы со спросом у ритейлеров электроники

- 29 июня 2022, 14:04

- |

👉В первой половине июня в московских торгцентрах продано в 2 раза меньше электроники (линк)

👉Количество покупок снизилось на 9% — люди покупают более дешевые товары

👉Трафик магазинов упал на 26%г/г

👉Причины в снижении покупательной способности населения, большой закупке в марте и уход ряд брендов из России.

👉В магазинах бытовой техники в апреле-мае продажи просели на 35%г/г, в июне — на 20-25%

👉Продажи смартфонов в мае-июне упали на 30%г/г

👉В М.Видео признают, что продажи в апреле-июне ниже во всех каналах продаж

Таким образом, можем записать еще один тренд: резкое снижение спроса на электронику в магазинах.

В статье Коммерсанта речь идет об оффлан магазинах, поэтому, вероятно, данная проблема в основном касается акций М.Видео. В меньшей степени OZON, потому что он является онлайн-магазином, но я бы не сбрасывал со счетов общий тренд на снижение покупательной способности.

В нашем рейтинге акций компания М.Видео имеет самую низкую оценку инвест.привлекательности как раз из-за ожиданий снижения трафика и спроса. Акции OZON имеют рейтинг 3 из 5, но я лично тоже опасаюсь, что тренд на снижение спроса может замедлить продажи OZONа в этом году.

@Mozgovikresearch

Мой портфель на 28.06.22. Комментарии по бумагам.

- 29 июня 2022, 12:55

- |

В этой заметке я расскажу о структуре своего портфеля, о том, какие действия предпринимал за последние 1,5 месяца и о причинах этих действий. Также дам короткий комментарий по бумагам из портфеля.

( Читать дальше )

Почему я бы не купил АФК Систему

- 28 июня 2022, 19:54

- |

За последние несколько дней очень часто слышал название АФК Система. Так как ее очень много пиарят, я без призыва к действию напишу почему я не купил и вероятно не куплю.

Система — это фонд

И весьма агрессивный в своих корпоративных действиях. Саша Шадрин пишет, что это фонд, а не холдинг, так как АФК продает активы.

Да, продает часть, чтобы остался контроль, оставшуюся доит до последней капли. Когда последняя капля заканчивается, он начинает этим дочкам втюхивать свои активы под плашкой «будет синергия».

Единственный полноценный экзит был из Детского мира, когда его также выдоили до последней капли, оставив 1 на 1 с Озоном и без любой кубышки чтобы можно было хоть что-то создавать для конкуренции. Новый собственник не стал дальше издеваться и снизил размер дивидендов от прибыли, а за 2021 год так вообще не стал платить. (впрочем, как и многие другие)

( Читать дальше )

Технический взгляд (28.06.22) на российские акции: IMOEX вот-вот может перевернуться в аптренд впервые за полгода

- 28 июня 2022, 18:15

- |

В целом, позитивные настроения продолжают преобладать, а количество акций, которые встали в аптренд, продолжает увеличиваться.

ВАЖНЫЙ МОМЕНТ! Впервые с середины ноября у нас индекс Московской биржи на этой неделе может перевернуться в растущий тренд!

Общий тренд сейчас такой, что все компании-экспортеры, особенно металлурги, находятся под давлением.

Также под давлением большинство российских расписок.

На прошлой неделе в аптренд перевернулись строительные компании и Сбер.

В прошлой заметке неделю назад я выделял три бумаги: ПИК, НМТП и Ростелеком. НМТП выглядел слабо, а вот ПИК улетел на 35%, а Ростелеком на 10%!!!

( Читать дальше )

Итоги недели: от любви до ненависти

- 27 июня 2022, 14:58

- |

Лето вроде недавно началось, но уже практически пролетела его треть. Также быстро как пропала любовь к Газпрому. Популярные телеграмм-каналы, очевидно, встали в шорт и ежедневно пинают национальное достояние. Заправили подводную лодку правильным фундаментом:

Кратное снижение экспорта Европу, крепкий рубль, Китай покупает по 250 долларов, хотя Миллер сказал о росте поставок, но это все равно копейки относительно цен по СП. Затем добили ростом НДПИ. А после посадили на эту лодку пехоту и отправили котировки вниз.

Индекс Мосбиржи по итогам недели практически не изменился, а вот недоступные американцы отскочили. В лидерах роста застройщики, в очередной раз снизили ставку по льготной ипотеке — теперь 7%. Посмотрим, насколько хорошо это отразится в продажах во 2-ом полугодии, определенный скептицизм есть.

Газпром vs Сбер

Российские инвесторы продают Газпром — покупают Сбер. Весь апрель они убегали из Сбера в Газпром. Потом мариновались до начала газовой спецоперации, а теперь возвращаются обратно в банк.

Бинарный рынок: если мы верим в силу экспорта — покупаем Газпром. Главный атрибут этой силы — дешевый рубль, с которым пока не очень.

( Читать дальше )

Важная информация о перспективах российских расписок и два слова про расконвертацию ГДР

- 27 июня 2022, 14:49

- |

( Читать дальше )

Ситуационный апдейт по идеям #3

- 24 июня 2022, 15:07

- |

Globaltrans — доедут ли полувагоны до дивидендов

НМТП — есть ли перспективы у российского нефтеналива?

Интер РАО — укрупнение впереди или назад в РАО ЕЭС

МТС: ставка на низкую ставку

ГМК Норникель: в поисках upside

Русал: алюминиевое богатство

En+: лакомый value актив

Часть активов держу сам (Мой Рюкзак #1), за остальными пристально слежу и жду подходящих цен для ребаланса.

( Читать дальше )

Небольшое дополнение по поводу холдингов ENPL и AFKS

- 24 июня 2022, 12:00

- |

Холдинги часто покупают активы на кредитные деньги, поэтому для них характерен высокий долг. Важным условием эффективности этой схемы является необходимость, чтобы рентабельность активов была выше, чем стоимость долгового финансирования.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал