Нижнекамскнефтехим-чего ожидать? Комментарий к отчету за 1пол.2023 по РСБУ.

- 25 августа 2023, 18:16

- |

Некогда знаменитый своими “иксами” НКНХ несколько месяцев назад разочаровал своих инвесторов низкой дивидендной выплатой. В то время, как большинство рассчитывало на 4-12 руб. на акцию, компания неожиданно заплатила лишь 1,49 руб.

Рассмотрим как обстоят дела у неё сейчас, спустя 3 месяца на основе отчета РСБУ.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Модельный портфель рублевых корпоративных облигаций №1

- 25 августа 2023, 18:14

- |

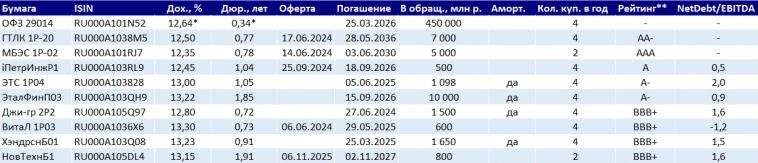

Предлагаю вашему вниманию модельный портфель рублевых корпоративных облигаций №1, сформированный 23.08.2023. Идея: управление бондовым портфелем с бумагами сравнительно надежных эмитентов, который давал бы доходность выше корпоративных облигаций 1 эшелона. Предполагается периодический пересмотр его состава (в т. ч. включение в него размещаемых интересных новых выпусков) и управление в зависимости от рыночной конъюнктуры. Также допускается включение ОФЗ.

Табл. 1. Бумаги портфеля

Источники: Московская биржа, Rusbonds.ru, собственные расчеты

* Расчет по ОФЗ-29014 приведен исходя из предположения о сохранении ключевой ставки ЦБ РФ на текущем уровне до конца года

* *Приводится наинизший рейтинг от РА: АКРА, Эксперт РА, НРА и НКР

( Читать дальше )

Рынок первичных размещений рублевых корпоративных облигаций вновь набирает обороты

- 25 августа 2023, 15:59

- |

На прошлой неделе, после экстренного повышения ключевой ставки ЦБ РФ 15.08.2023 до 12%, наблюдался некоторый спад интереса инвесторов к рублевым корпоративным размещениям облигаций, что было видно по новым выпускам Селектела, Энергоники и ЭкономЛизинга (см.: https://smart-lab.ru/blog/931858.php). Теперь же аппетит участников рынка вновь стал расти, о чем свидетельствуют позитивные результаты по формированию книг заявок 24 августа по трем новым размещениям эмитентов: Интерлизинг, Новотранс ХК и ФПК Гарант-Инвест. И это несмотря на умеренный рост доходностей на вторичном рынке в четверг. (Здесь мы не будем рассматривать идущие многомиллиардные размещения флоатеров Газпрома, которые не вполне рыночные.)

Интерлизинг (рейтинг ЭкспертРА: ruA- со «стабильным» прогнозом) – лизинговая компания, специализирующаяся на лизинге автотранспорта, спецтехники и различного оборудования для малого и среднего бизнеса. Компания провела сбор заявок по 3-летним облигациям Интерлизинг-001Р-06.

( Читать дальше )

М.видео хватает денег на дорогих аудиторов

- 25 августа 2023, 15:33

- |

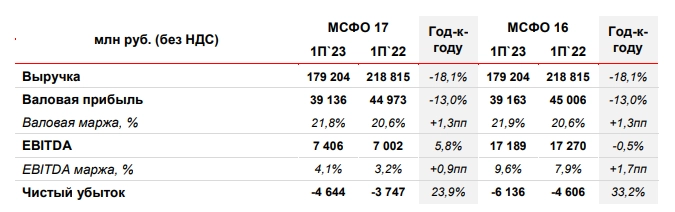

М.Видео опубликовала финансовые результаты за 1-ое полугодие. Возможно вдохновившись примером онлайн-конкурента М.видео продолжает штамповать убытки.

В 1-ом полугодии мы видим снижение выручки, небольшой рост EBITDA (в нее веры нет, про капитализацию НМА писал здесь), рост рентабельности по EBITDА с одновременным ростом убытка.

Отмечаем также, что компания сделала и пресс-релиз, и презентацию. Да и отчет аудировал ДРТ (Делойт). То есть деньги на роскошную публичную жизнь пока есть.

Пошел третий убыточный год (в 2021 году он появился, когда пересчитали результаты в 2022 году).

( Читать дальше )

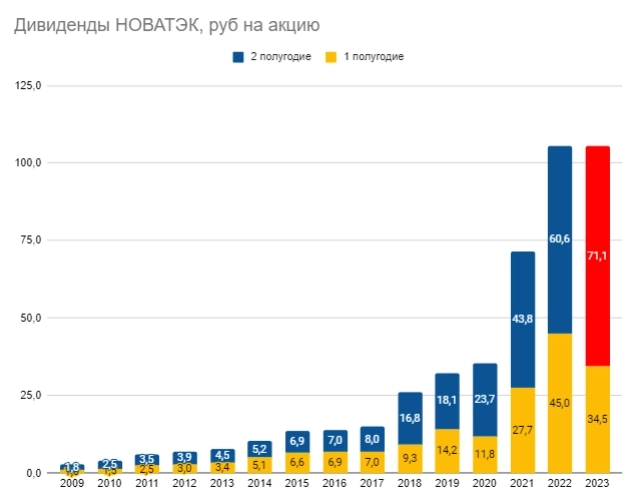

НОВАТЭК и дивиденды: аристократ под угрозой

- 25 августа 2023, 15:21

- |

С учетом финансовых показателей это немудрено

( Читать дальше )

Акции, которые сделали иксы за последние 12 месяцев: что мы предвидели, а что нет? Weekly #54

- 25 августа 2023, 12:07

- |

Как мы видим, результат оказался неплохой, наш консенсус-портфель «иксы» обыграл индекс IMOEX в 2,74 раза.

( Читать дальше )

Убыток Озона начал расти. Насколько это критично для бизнеса?

- 25 августа 2023, 08:38

- |

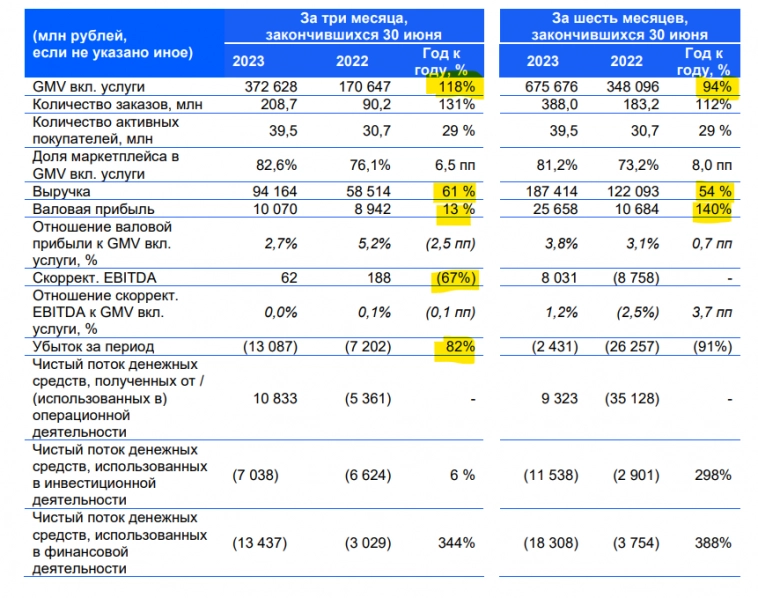

Озон представил финансовые результаты за 2-ой квартал и полугодие.

Отчет вышел неоднозначным. С одной стороны мы видим ускорение темпов роста товарооборота. С другой стороны мы видим прирост выручки вдвое ниже, чем товарооборот, также видим сокращение EBITDA и рост убытков.

Уже второй раз в этом году подняли прогноз по росту товарооборота. Весной подняли прогноз с 60% до 70%, теперь ориентируют на рост GMV на уровне 80-90%.

( Читать дальше )

Сырьевой срез: экспортеры в шоколаде, но что будет с внутренними ценами и регулированием?

- 24 августа 2023, 20:52

- |

Регулярная рубрика с графиками основных цен на сырье в рублях/валюте с небольшими комментариями. Предыдущий пост тут — https://smart-lab.ru/company/mozgovik/blog/921046.php

Почти 8 месяцев позади, ⅔ года мы уже с Вами отработали, но цены на сырье перемещаются из огня да в полымя.

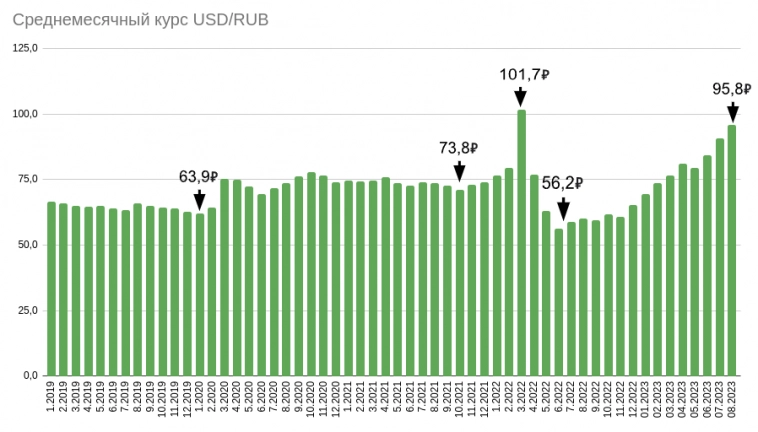

Начинаем традиционно с USD/RUB — рубль одна из самых слабых валют 2023 года (мы все обеднели с точки зрения стоимостного анализа валюты)

Нефть Urals — для бюджета невероятный результат. Рецепт решения проблем с дефицитом бюджета!)

( Читать дальше )

Крутое пике в трейдинге у Интер РАО! Обзор результатов РСБУ за 6 месяцев 2023г.!

- 24 августа 2023, 16:47

- |

Компания Интер РАО опубликовала отчет по РСБУ за 6 месяцев 2023г. (последний отчет по РСБУ был полтора года назад):

👉Выручка — 16,5 млрд.руб.(-66,6% г/г)

👉Себестоимость — 14,0 млрд.руб.(-38,1% г/г)

👉Валовая прибыль — 2,5 млрд.руб.(-90,7% г/г)

👉Проценты к получению — 15,3 млрд.руб.(-13,1% г/г)

👉Прибыль от продаж — -2,7 млрд.руб. (+20,0 млрд.руб. годом ранее)

👉Чистая прибыль — 3,6 млрд.руб. (-88,0% г/г)

( Читать дальше )

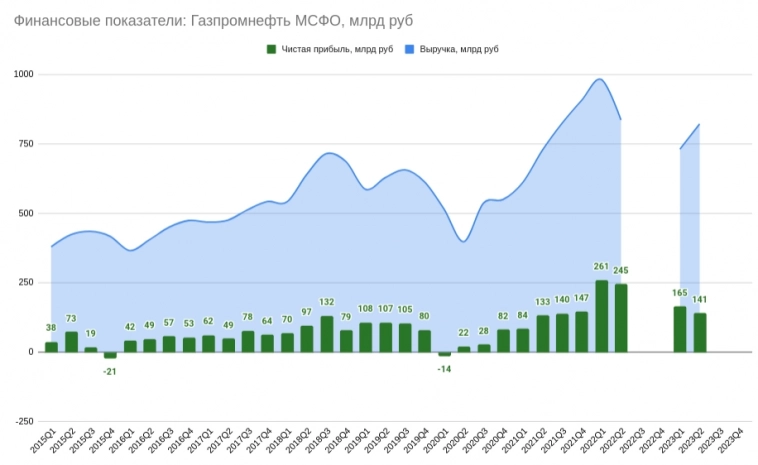

Газпромнефть и отчет за 1 полугодие 2023 года: с финансами полный порядок

- 24 августа 2023, 15:48

- |

Газпромнефть: открывает отчетность и новые арктические горизонты? Ждем высоких дивидендов

Ранее было много аналитиков скептиков, что «высоких дивидендов и прибыли как в 2022 году у нефтегаза уже не будет» — в отчетности же видно, что это не так (и это было ожидаемо нами)

В квартальном разрезе чистая прибыль выглядит небольшой, если сравнивать с «лучшей конъюнктурой» на рынке нефти для России в 1 полугодии 2022 года (тогда еще и Европа была открыта для экспорта)

Но правильнее «разбить» на полугодия и «достать» прибыль по МСФО за 1 полугодие у Газпромнефти из отчета Газпрома:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал