Короткие тезисы с онлай-звонка Моzgovik-клуба на этой неделе.

- 21 декабря 2025, 11:15

- |

В среду на этой неделе мы провели традиционный онлайн звонок, где постарались ответить на вопросы наших клиентов. Напомню, что участие в звонках и оффлайн встречах доступно для всех годовых подписчиков Мозговика.

Для тех, кто не смог поучаствовать во встрече, выкладываю коротенький конспект с краткими тезисами, которые я успел выписать во время этого звонка.

👇👇👇

( Читать дальше )

- комментировать

- 3.6К

- Комментарии ( 17 )

Как отработал консенсус-прогноз брокеров по акциям в 2025 году?

- 21 декабря 2025, 10:56

- |

👆Так выглядел список фаворитов рынка на уходящий 2025 год.

Надо отдать должное аналитикам российских инвестдомов: в этом году большинство фаворитов консенсуса показали результат лучше рынка.

В условиях сложной экономики и высоких ставок наиболее очевидным лидерам было проще удерживать свои лидерские позиции.

Не угадали аналитики только с нефтегазовым сектором (т.к. никто не угадал ни нефть, ни курс доллара).

Россети Волга. Отчет МСФО. Новый ИПР. Установлены тарифы на 26г. Покупать?!

- 19 декабря 2025, 12:41

- |

Компания Россети Волга опубликовала финансовый отчет за Q3 2025г. по МСФО:

По старой схеме друзья, я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у сетевых компаний очень похожи, а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными.

Я постараюсь все сетевые компании прогнать по показателям, как я сделал с МОЭСК и Центре, чтобы сравнить компании и может быть мы выявим что-то интересное.

Напоминаю, что красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки-прочие доходы+прочие расходы.

Эффективность компании улучшилась, рентабельность EBITDA увеличилась относительно аналогичного периода прошлого года на 1,7 п.п. с 15,7% до 17,4% г/г (за 9 мес. с 13,9% до 16,2%) — отличный результат по рентабельности, да и сама EBITDA выросла аж на +71,5% с 3,32 до 5,70 млрд руб., а за 9 мес. +79,3% с 8,34 до 14,95 млрд руб., очень сильный результат.

( Читать дальше )

Изменение рейтингов в банках

- 19 декабря 2025, 05:59

- |

Ключевая ставка снижается, экономика замедляется. Время пересматривать рейтинги.

Внутри:

( Читать дальше )

Портовый срез #4: Как порты справляются с атаками украинских БПЛА и в каких российских товарах есть тенденции к росту экспорта?

- 19 декабря 2025, 00:45

- |

Морские порты — важная транспортная артерия российской экономики. Большая часть сырья идет через перевалку в Морских портах России, а основная часть импортных товаров идет через контейнеры также через них.

В прошлый раз писал пост 5 месяцев назад и в основных тенденциях оказался прав, ссылка на прошлый пост тут — smart-lab.ru/mobile/topic/1182631/

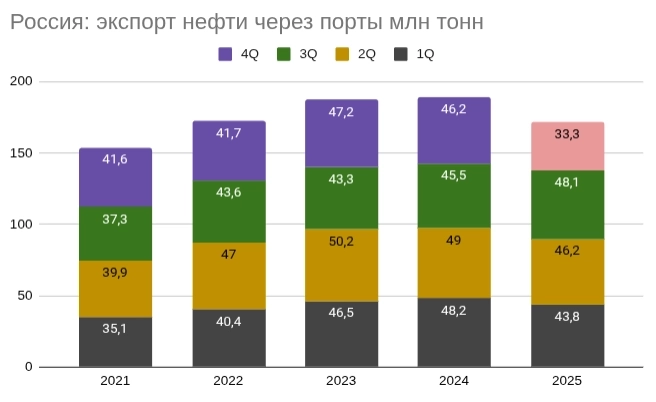

Начинаем с экспорта нефти и нефтепродуктов (основной экспортный товар России)

5 месяцев назад ждал рост объемов экспорта нефти и нефтепродуктов — пока так и происходит (в сумме)

4-й квартал 2025 года будет рекордным в экспорте нефти через порты, жду рекорд в 50 млн тонн экспорта (данных за декабрь еще само собой нет)

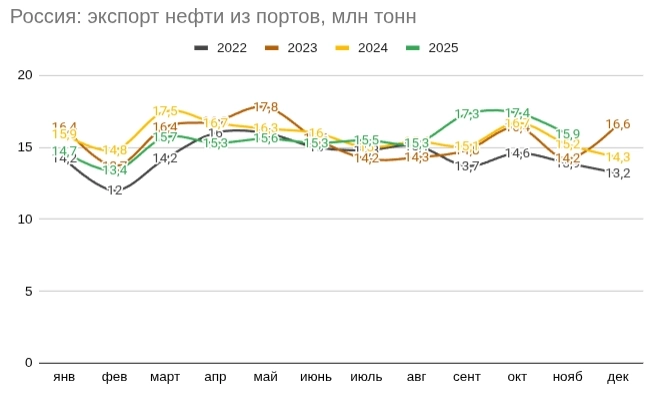

В динамике это выглядит следующим образом — СДН санкции немного подпортили малину в ноябре, но добыча нефти на высоком уровне, ее девать куда-то надо (да и китайцы берут). 17 млн тонн в декабре вероятны

Добыча нефти ожидаемо растет, пока жду сохранение 9,5 млн баррелей в ближайшие 6 месяцев

В нефтепродуктах ситуация хуже — из-за постоянных атак БПЛА на российские НПЗ + иногда страдают и порты (недавно попали в НМТП, до этого в сентябре попадали в Приморск)

Скорее всего в 4 квартале отгрузим ~24,5 млн тонн — есть куда расти, особенно при текущих ценах на бензин и дизель (сильно дороже сырой нефти), главное чтобы не было атак БПЛА

Небольшой саммари по отгрузкам нефти и ее производных

👉 Экспорт нефти через порты упал на 1,8% г/г за 11 месяцев (в основном в 1 п/г из-за ограничений ОПЕК+) и восстанавливается ударными темпами (жду исторический максимум в 4 квартале 2025 года)

👉 Экспорт нефтепродуктов через порты упал на 5,2% г/г за 11 месяцев из-за атак БПЛА по российским НПЗ и пока не видно шансов на полное восстановление былых объемов

Суммарный экспорт нефти и нефтепродуктов через порты жду на уровне 295 млн тонн, на 3% меньше чем в 2024 году, но с восстановлением в 2026 году (мы же смотрим в будущее?)

Нас, как обычно, интересует «как на этом заработать». Для этого более внимательно следим за отгрузками в тех портах, где есть акции на Мосбирже

В Козьмино (дочка Транснефти, по которой Россия экспортирует более дорогой сорт нефти ESPO) — все ок.

( Читать дальше )

Какая доходность среди облигаций с рейтингом от АА- до АА+ и сроком погашения до 1 года?

- 18 декабря 2025, 14:58

- |

Свежие идеи Элвиса Марламова в фонде акций Alenka Capital: следим за лучшими управляющими ПИФ в стране

- 18 декабря 2025, 13:25

- |

Продолжаем серию ежемесячных постов с отслеживанием покупок/продаж профессиональными управляющими. Особенно теми, кто управляет МИЛЛИАРДАМИ рублей в акциях.

Зачем? Посмотреть, как думают профи — какие акции держат/покупают/продают.

Предыдущий пост про ПИФ Alenka Capital был 2 месяца назад тут smart-lab.ru/mobile/topic/1220171/

Существенные изменения портфеля за 2 месяца (основные изменения в ноябре)

Посмотрим основные сделки за 2 месяца (октябрь/ноябрь), напишу еще свои мысли по их поводу

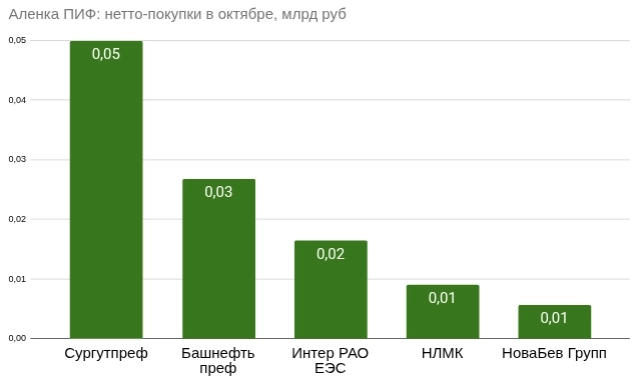

Смотрим за действиями в октябре 2025 года

Основные покупки — Башнефть преф, Интер РАО и НЛМК + заменил Сургут обычку на Сургут преф

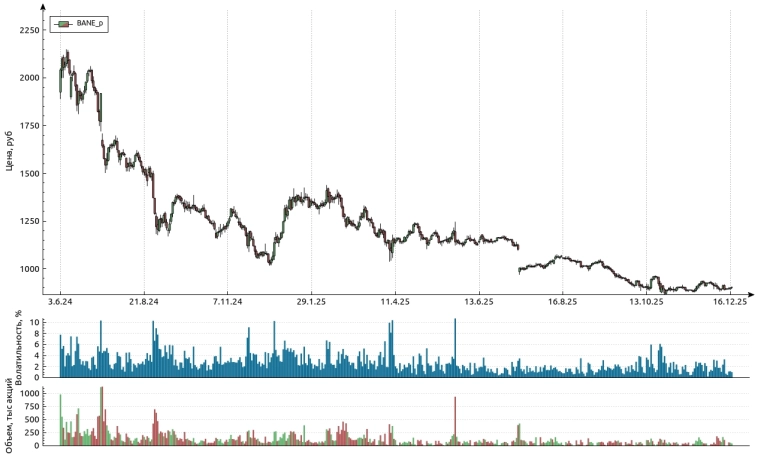

Элвис дождался интересных цен по Башнефти — ~900 руб

Когда-то безумцы покупали Башнефть преф и по 2000 руб за 1 акцию!)

Думаю здесь идея простая — за 2025 год дивиденд будет слабый (рублей 90-100), а вот за 2026 год если конъюнктура в нефти сильно улучшится — можно получить дивиденд 15+% (моя моделька)

Тут главное — маржа переработки нефти, если она будет высокой как сейчас, то дивиденд будет достойный, но все может быстро поменяться

( Читать дальше )

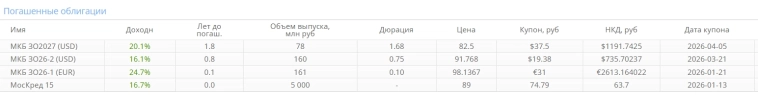

Валютные облигации МКБ - мутная муть или риски в цене?

- 17 декабря 2025, 13:16

- |

Тимофей на днях подсветил, что я взял немного субордов.

Постараюсь описать логику почему купил и подсветить, что происходило с банком последние месяцы.

( Читать дальше )

❗️ Прямой эфир с аналитиками Mozgovik Research! Сегодня, 19:00 ❗️

- 17 декабря 2025, 13:01

- |

Пишите свои вопросы к эфиру в Telegram на @mozgoviksupport

И ждем всех на онлайн-встрече для годовых подписчиков.

Уже в 19:00!

Участие доступно годовым подписчикам Mozgovik Research.

А если подписки нет — ещё можно успеть оформить тут!

Предновогодний промокод GIFT даст 7% скидку на подписку.

Хороший шанс уточнить своё видение и поправить стратегию. По отзывам прошлых встреч — получается плотно, полезно и без «что-то я упустил...». Закрывайте инвестгод спокойно!

( Читать дальше )

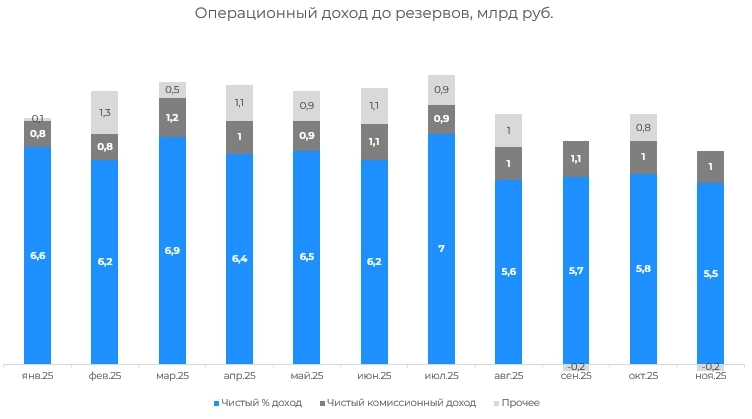

БСП: результаты ноября напугали рынок. Есть ли причины для паники?

- 16 декабря 2025, 21:47

- |

Банк Санкт-Петербург представил ожидаемые финансовые результаты по РСБУ за ноябрь и 11 месяцев 2025 года. Чистая прибыль в ноябре составила 1.2 млрд рублей при 6,7% рентабельности капитала.

За 11М25 чистая прибыль составила 37 млрд рублей, снизившись на 22,2% относительно аналогичного периода прошлого года, рентабельность капитала — 19,6%. Ключевая причина снижения прибыльности – рост расходов, связанных с обесценением кредитов. С начала года они составили 13.8 млрд рублей. За весь 2024 год — 4.9 млрд рублей. Такое значительное увеличение данных расходов не является сюрпризом. Еще в начале августа Банк публично изменил прогноз на 2025 год, указав в качестве ориентира стоимость риска на уровне 2%, что соответствует в 2025 году 16 млрд расходам, связанным с обесценением кредитного портфеля.

Операционный доход прогнозируемо сокращается на фоне снижения чистого процентного дохода из-за нормализации уровня чистой процентной маржи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал