Банк Англии может взять паузу в цикле повышений ключевой процентной ставки

- 01 июня 2023, 09:45

- |

«Мы приближаемся к моменту, когда мы сможем в некотором смысле отдохнуть в отношении уровня ключевой процентной ставки» — сказал Бейли в интервью телеканалу Bloomberg TV. «Но мы еще не наблюдаем вполне определенную картину, чтобы иметь более четкое представление об этом, поэтому мне совершенно ясно, что мы должны руководствоваться явными доказательствами».

Эти комментарии были озвучены после 12-го подряд повышения ключевой процентной ставки Центральным банком Великобритании и есть определенная вероятность того, что его руководители могут сделать паузу на своем следующем совещании 22 июня, если инфляция начнет резко падать, как прогнозирует Центральный банк.

На конкретный вопрос, близок ли Банк Англии к паузе, он ответил: «Что ж, я хотел бы подтвердить, что надеюсь на такое решение, потому что мы осуществили 12 повышений ключевой процентной ставки подряд. Но опять же, я буду предельно ясен: мы будем руководствоваться теми фактическими данными, которые будут обнародованы за этот период».

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Intel рискует сильно отстать от Nvidia в сфере развития искусственного интеллекта

- 30 мая 2023, 07:17

- |

Дженсен Хуанг, главный исполнительный директор Nvidia, описал свое видение того, что происходит в мировых центрах обработки данных. В том числе он отметил то обстоятельство, что компании, стремящиеся увеличить вычислительную мощность искусственного интеллекта, перенаправляют основные потоки соответствующих вложений на производимое Nvidia оборудование и сокращают спрос на самый прибыльный источник дохода корпорации Intel – процессоры для центров обработки данных.

«Вы видите начальный этап 10-летнего периода трансформации и модернизации мировых центров обработки данных и превращения их в системы ускоренных вычислений, – сказал он в прошлую среду в ходе видеоконференции по обсуждению квартальных финансовых результатов. – Рабочая нагрузка будет преимущественно приходиться на генеративный искусственный интеллект».

( Читать дальше )

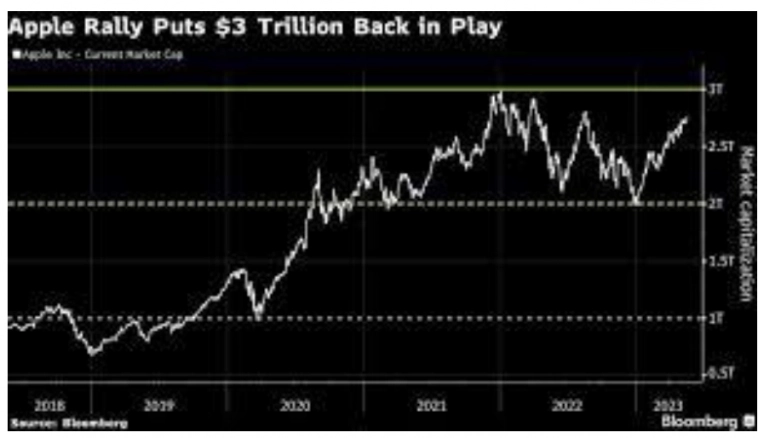

Apple близка к повторению рекордной рыночной капитализации в 3 трлн долларов

- 25 мая 2023, 08:36

- |

В этом году ее акции выросли на 35%, увеличив рыночную стоимость почти на 690 млрд долларов, поскольку инвесторов привлекали стабильная выручка производителя iPhone и огромные денежные потоки. Это продвижение позволило Apple уверенно приблизиться к своему рекорду, достигнутому в январе 2022 г.

«В течение всей своей карьеры я и представить себе не мог компанию такого масштаба, но при этом мне казалось невероятным, чтобы какая-то компания способна была генерировать более 100 млрд долларов свободного денежного потока в год» — сказал Патрик Бертон, портфельный менеджер в MainStay Winslow Large Cap Growth Fund, по последним данным владеющем около 4.5 млн акций компании со штаб-квартирой в городе Купертино в штате Калифорния. «Когда вы изучаете базовые показатели, становится понятно, почему Apple добилась таких успехов».

( Читать дальше )

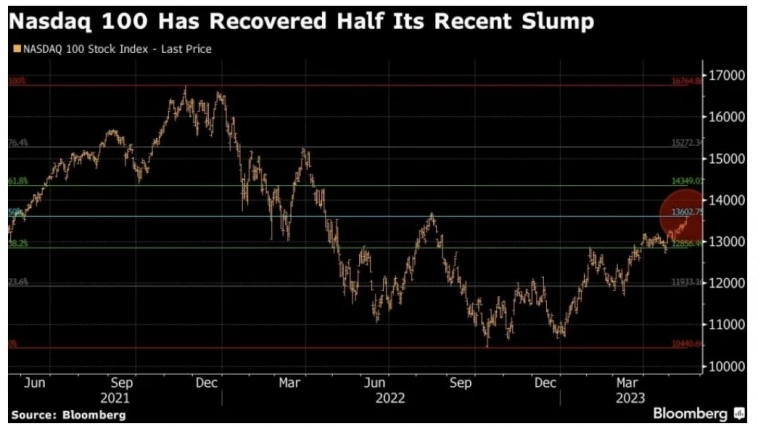

Дальнейшее ралли индекса Nasdaq 100 зависит от конъюнктуры мегакомпаний

- 23 мая 2023, 12:18

- |

Ответ в большей степени зависит от дальнейшей рыночной динамики семи крупнейших компонентов индекса Nasdaq 100, которые явились главными драйверами его отскока. Apple Inc., Microsoft Corp., Alphabet Inc., Amazon.com Inc., Nvidia Corp., Meta Platforms Inc. и Tesla Inc. – все они в этом году поднялись не менее чем на 30%, причем Nvidia и Meta Platforms выросли вдвое. Без их вклада выигрыш индекса Nasdaq 100 с начала этого года в 24% сократился бы до 4.1%, согласно данным информагентства Bloomberg.

По словам Ари Уолда, руководителя отдела технического анализа в Oppenheimer, «у крупных высокотехнологичных компаний может возникнуть пауза в краткосрочных условиях перекупленности, но, на наш взгляд, они только набирают обороты. В 2022 году они пережили очень трудный период, а текущие макроэкономические тенденции, такие как замедление экономического роста и более низкая доходность, поддерживают восстановление этих быстрорастущих компаний. Мы полагаем, что перспективы довольно обнадеживающие».

( Читать дальше )

Перспективы мировой экономики ухудшились из-за замедления Китая и Германии

- 18 мая 2023, 10:58

- |

Мировая экономика демонстрирует новые признаки замедления, поскольку восстановление Китая после отмены введенного в связи с COVID-19 длительного карантина теряет обороты, а испытывающий трудности промышленный сектор Германии угрожает ввергнуть в рецессию локомотив европейской экономики.

Эти слабости проявляются по мере того, как все еще устойчивая экономика США испытывает давление из-за худших банковских неурядиц со времен финансового кризиса, а также из-за проблем с потолком госдолга, которые угрожают дефолтом. Министр финансов Джанет Йеллен предупредила во вторник, что необходимое для предотвращения катастрофы «время уходит».

Последние данные свидетельствуют о том, что ключевые моменты оптимистичного прогноза глобального экономического роста не оправдывают надежд. Возобновление активной деятельности Китая после резкого отказа от политики «нулевой терпимости» к Covid-19 выдохлось, а мягкой зимы в Европе оказалось недостаточно, чтобы оживить промышленную базу Германии.

( Читать дальше )

Позиции Walt Disney ослабли ввиду сокращения числа стриминговых подписчиков

- 17 мая 2023, 09:15

- |

Убытки от стримингового вещания в этот период увеличатся на 100 млн долларов из-за изменения объема затрат на маркетинг, заявила в прошлую среду финансовый директор Кристин Маккарти в ходе видеоконференции с аналитиками.

Ориентированный непосредственно на потребителя сегмент Walt Disney, который включает в себя флагманский потоковый сервис Disney+, понес убытки в размере 659 млн долларов в только что закончившемся втором фискальном квартале, сообщила компания. Это было значительно ниже спрогнозированных аналитиками 850.3 млн долларов и меньше половины того, что было всего два квартала назад.

Тем не менее, потери за этот период сводят на нет некоторые успехи, достигнутые Walt Disney в достижении прибыльности в своем стриминговом бизнесе. Одновременно компания переживает резкий спад в своем традиционном телевизионном бизнесе, который включает телеканалы ABC и ESPN.

( Читать дальше )

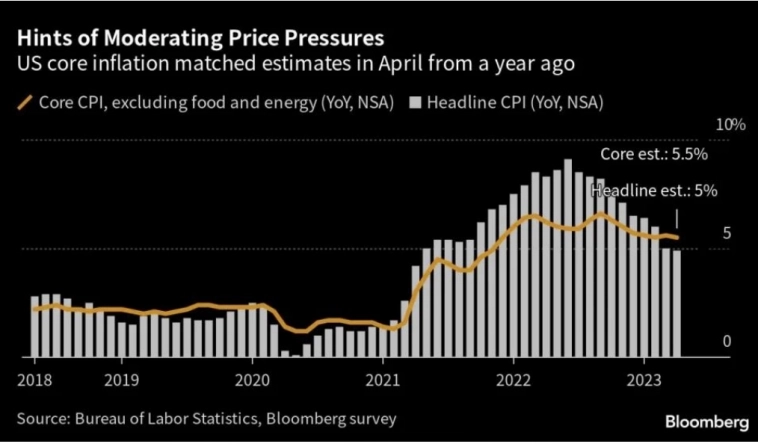

Годовая инфляция в США в апреле стала наименьшей за два последних года

- 12 мая 2023, 09:40

- |

Согласно отчету Министерства труда, опубликованному в среду, общий индекс потребительских цен вырос на 4.9% по сравнению с прошлым годом, впервые за 2 последних года не превысив значение 5%. Несколько снизился также и базовый индекс потребительских цен (без учета продуктов питания и энергоносителей).

В более узком ценовом сегменте, который внимательно отслеживается представителями ФРС — стоимости услуг, востребованность которых резко возросла по мере ослабления пандемии коронавируса — зафиксировано еще большее замедление, при этом увеличение за месяц стало наименьшим с середины 2022 г., поскольку подешевели авиабилеты и гостиничные номера.

В отчете говорится, что инфляция снижается по мере того, как значительный рост процентных ставок и недавний кризис банковского сектора сказываются на экономике. Однако цены в целом по-прежнему растут довольно быстрыми темпами, а рынок труда остается стабильным.

( Читать дальше )

Производственная активность в США в апреле сократилась шестой месяц подряд

- 04 мая 2023, 12:15

- |

Согласно опубликованным данным, рассчитываемый Институтом управления поставками США (ISM) индекс производственной активности в стране в апреле повысился до 47.1% с минимального за почти трехлетний период значения 46.3% месяцем ранее. Тем не менее, отметка в 50% является пороговой, превышение которой указывает на отраслевое развитие, а значения ниже нее свидетельствуют о торможении.

Индекс цен по проведенным оплатам поставщикам за сырье и материалы, используемые в производственном процессе, подскочил до самого высокого уровня с прошлого июля. Рост совпал с увеличением цен на нефть в начале месяца, хотя в последнее время они стали снижаться из-за опасений по поводу ослабления спроса.

Индекс новых заказов и индикатор выпуска продукции ISM, хотя и несколько улучшились по сравнению с предыдущим месяцем, однако остались в зоне, констатирующей сокращение. Хорошая же новость заключается в том, что цифры свидетельствуют о том, что производственный сектор теряет обороты в более медленном темпе.

( Читать дальше )

Квартальная прибыль Comcast превысила усредненные экспертные ожидания

- 03 мая 2023, 09:58

- |

Компания, предлагающая услуги беспроводной и широкополосной связи под брендом Xfinity и владеющая медиа- и развлекательной империей NBCUniversal, сообщила о прибыли без учета некоторых статей в размере 92 цента на акцию при выручке в объеме 29.7 млрд долларов. Ощутимый вклад в успешные результаты первого квартала внесло подразделение студийной деятельности и тематических парков, которое в феврале открыло тематический парк Super Nintendo World в Universal Studios Hollywood. Аналитики предсказывали в среднем получение прибыли в размере 83 центов на акцию при объеме продаж в 29.4 млрд долларов.

В минувшие выходные компания была потрясена внезапным увольнением Джеффа Шелла, главного исполнительного директора NBCUniversal, который был уволен после того, как выяснилось, что у него была интимная связь с одной из сотрудниц.

( Читать дальше )

Лидеры рынка потребительских товаров рассчитывают повысить рентабельность

- 27 апреля 2023, 09:13

- |

Отрасль сейчас прогнозирует повышение прибыльности, которая ранее сократилась вследствие резкого увеличения стоимости перевозок, рабочей силы и сырьевых товаров после начала пандемии коронавируса, что негативно отразилось на крупных североамериканских компаниях, занимающихся производством домашних товаров и средств личной гигиены. Руководители компаний начали ожидать восстановления в прошлом году, тогда скорректированная валовая прибыль пяти главных производителей потребительских товаров упала более чем на 4% по сравнению с уровнем 2019 года, но некоторые эксперты на Уолл-стрит предупреждают, что темпы роста могут разочаровать.

«Это расширение начнет происходить с очень низкой базы, поэтому, если мы не станем свидетелями явных улучшений, то это будет воспринято в качестве довольно плохого знака» — заявила аналитик из Bloomberg Intelligence Дайана Гомес.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал