Тема дня: рост Россетей. Что мы советуем делать с бумагами компании?

- 06 ноября 2019, 16:31

- |

Рост доходил до 5%, на данный момент времени ао:+2.4%.

Основным драйвером роста Россетей сегодня является новость о том, что с 2020 года компания может направлять на выплату дивидендов 75% чистой прибыли по РСБУ.

На текущий момент, за первое полугодие 2019 чистая прибыль уже составляет более 100 млрд. руб.

Несмотря на изменения в дивидендной политике, Россети никогда не были дивидендной историей.

Тут скорее речь идет о стоимостном росте.

Сейчас компания самая недооцененная в секторе (по показателю балансовой стоимости).

При этом Россети рассматривают избавление от проблемных активов.

Только отделение «Кубаньэнерго» и МРСК Северного Кавказа сможет поднять капитализацию Россетей минимум на 12-14%.

Учитывая динамику индекса электроэнергетики и акций компании, можем рекомендовать покупки с целями 1,35 руб, или +12% от текущей цены

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Утренний комментарий по финансовым рынкам за 06.11.2019

- 06 ноября 2019, 10:17

- |

Доброе утро!

• СМИ продолжают настаивать на значительном прогрессе в переговорном процессе США и Китая, в частности, отмечается, что ради подписания первой части соглашения стороны готовы даже пойти на частичную отмену ныне действующих пошлин. Однако, на наш взгляд, довольно важным моментом является официальное подтверждение этих сообщений со стороны Китая, которых пока не последовало.

• Фундаментальные показатели вчера преимущественно оказались лучше ожиданий – дефицит бюджета США сократился почти на 5% в сентябре, а индекс деловой активности в секторе услуг вырос до 54.7 при ожиданиях роста только до 52.6.

• Цены на сырье вчера также продолжили рост, ориентируясь на положительные ожидания по торговым переговорам, при этом сдерживающих факторов достаточно, в частности рост запасов. Brent закрепился выше $62 за баррель, дальнейший рост будет зависеть от общих настроений и сегодняшних данных по запасам.

• Рубль по-прежнему пользуется благоприятным внешним фоном для укрепления. Сегодня фактором поддержки может стать безлимитный аукцион Минфина, на котором будут предложены ОФЗ с погашением в 2039, а также данные по инфляции.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 05.11.2019

- 05 ноября 2019, 10:12

- |

Доброе утро!

• Ключевым фактором роста рисковых активов выступает прогресс в торговых переговорах между США и Китаем. Уверенность в скором подписании первой части соглашения крепнет. Еще в пятницу западные СМИ сообщали, что по всем основным вопросам стороны уже достигли компромисса.

• Си Цзиньпин сообщил, что Китай продолжит облегчать доступ на рынок для иностранных компаний и работать над бизнес-климатом. Эти требования также являются частью соглашения. Кроме того, на финальную стадию выходит подписание соглашения RCEP, которое подразумевает свободную торговлю между ключевыми экономиками АТР.

• Цены на нефть под влиянием общих позитивных настроений уверенно прибавляли и сейчас тестируют важнейший уровень — $62 за Brent. Количество буровых установок продолжает падать, что также частично поддерживает рынок. Не исключаем рост до $64 в рамках недели.

• Рубль, вероятнее всего, начнет неделю вблизи 63.80 к доллару, так как спрос на доллар по итогам вчерашнего дня вырос, при этом внутренние факторы все еще на стороне российской валюты.

( Читать дальше )

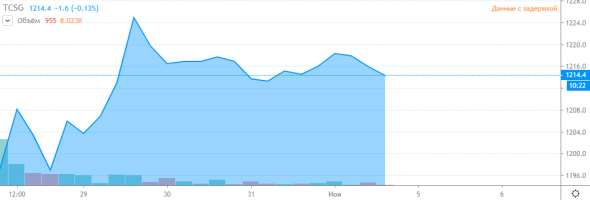

Акции "Тинькофф" сохраняют потенциал роста

- 01 ноября 2019, 17:50

- |

Евгений Маришин, персональный брокер ИФК «Солид», полагает, что чисто фундаментально текущий потенциал роста бумаг на Мосбирже составляет около 11-11,5% в рамках 6-9 месяцев.

Если за 4 квартал Тиньков решит выплатить дивы — это будет доходность от текущих цен порядка 8%.

Помимо этого, в феврале 2020 его включат в индекс MSCI, что даст прирост капитала примерно на 3%.

Поэтому есть смысл постепенно формировать позицию по «Тинькофф» до конца года", — добавляет эксперт.

Источник

Зарабатывайте на идеях персонального брокера

Утренний комментарий по финансовым рынкам за 1.11.2019

- 01 ноября 2019, 10:08

- |

Доброе утро!

• Американские площадки после нескольких дней уверенного роста столкнулись с наплывом продавцов на фоне активизации импичмента Трампа, макростатистики и переговоров США и Китая.

• Расходы на личное потребление в США в годовом выражении по итогам сентября выросли на 1.7% по сравнению с 1.8% ранее, а индекс деловой активности в Чикаго оказался на минимальном значении с 2015 года. Число заявок на получение пособия по безработице также выросло по сравнению с прошлыми значениями.

• Статистика, которая сигнализирует о росте добычи нефти в ключевых регионах, в том числе в США на 5%, вместе с опасениями за будущий спрос привели к падению цен на сырье. Brent вновь торгуется ниже 60 долларов за баррель, что негативно для дальнейших перспектив.

• Российский рынок следовал общемировым тенденциям в ходе вчерашнего дня. Но пока нет оснований говорить, что по индексу Мосбиржи началась коррекция, ключевыми уровнями поддержки выступают 2880 и 2850, ниже которых можно сократить позиции в акциях.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 31.10.2019

- 31 октября 2019, 10:04

- |

Доброе утро!

• Главным событием стало решение ФРС по ключевой ставке. Регулятор оправдал ожидания рыночного большинства и снизил ставку на 25 б.п., доведя ее таким образом до диапазона 1.5-1.75. На рост индексов значительно повлияли и планы ФРС продолжат выкупать с рынка краткосрочные облигации как минимум до 2 кв. 2020 для увеличения ликвидности на межбанковском рынке.

• Согласно первой оценке, рост ВВП США в 3 кв. составил 1.9% в квартальном выражении и 2% в годовом. Замедление темпов роста продолжается – в годовом выражении это самый слабый рост с 4 кв. 2016, однако ожидалось еще более слабое значение.

• После закрытия рынка отчиталась Apple. При росте выручки на 2% компании снизила чистую прибыль на 3%. Реакция инвесторов может быть неоднозначной, но негатив преимущественно игнорируется в рамках этого сезона отчетов.

• Запасы нефти за неделю выросли на 5.7 млн. баррелей, заметно превысив ожидания, что привело к падению цен на сырье. Динамика опять выглядит слабо, но вблизи текущих уровней покупки могут возобновиться на фоне хороших настроений на рынках.

( Читать дальше )

Чего ждать инвесторам "Магнита"

- 30 октября 2019, 17:51

- |

Это уже не первое падение: бумаги «Магнита» теряют в цене достаточно долго. Чего ждать дальше, специально для ВanksToday.net рассказал персональный брокер ИФК «Солид» Евгений Маришин:

( Читать дальше )

Утренний комментарий за 30 октября

- 30 октября 2019, 11:20

- |

• Сегодня состоится очень важное заседание ФРС. В снижении ставки мало кто сомневается, но интрига в том, насколько мягкой будет риторика Пауэлла и какой прогноз относительно будущих действий регулятора он даст. Не исключено, что анонса дальнейшего снижения ставки не будет.

( Читать дальше )

Покупка Полюс и ПИК

- 29 октября 2019, 18:34

- |

Акции золотодобывающей компании являются одними из самых востребованных в рамках 2019 года. Это связано, конечно, с высоким спросом на золото – как со стороны инвесторов, так и со стороны мировых Центробанков, которые сейчас очень активно пополняют резервы. Несмотря на некоторое улучшение общих настроений на рынке в последние недели, сохраняется неопределенность по ряду ключевых вопросов. Торговое соглашение США и Китая достигнуто всего лишь на одну треть, к тому же уже введенные пошлины отменять пока никто не торопится, что продолжит оказывать влияние на макроэкономические индикаторы. Вопрос Brexit также не урегулирован, поэтому дальнейший спрос на золото, на наш взгляд, будет оставаться высоким. Если сейчас акции Полюса получают поддержку преимущественно от внешнего фона, то в дальнейшем способны прибавлять и на внутренних факторах – ими могут выступать улучшение финансовых показателей в перспективе всего года, а также рост дивидендов на фоне более высоких результатов. Бумаги компании в данный момент консолидируются из-за более спокойной ситуации на мировых рынках, однако при росте рисков, который до конца года произойдет не раз, способны вернуться в лидирующую группу по росту курсовой стоимости на российском рынке. За 9 мес. 2019 компания увеличила выпуск золота на 13% к прошлому году, при этом сохраняется запас для дальнейшего роста добычи и увеличения цены реализации по тем договорам поставок, которые истекают в ближайшее время.

( Читать дальше )

Магнит отчитался. Что делать с бумагами компании?

- 29 октября 2019, 13:13

- |

Чистая прибыль сократилась на 57,3% год-к-году и составила 3,3 млрд руб. Рентабельность чистой прибыли снизилась на 151 б.п. до 0,9%.

Эти цифры были встречены рынком негативно, несмотря на то что общая выручка выросла на 10,5%, а чистая розничная выручка увеличилась на 9,1%.

Генеральный директор сети Ян Дюнинг сообщил, что в 3 квартале было принято стратегически важное решение распродать более половины запасов пассивной матрицы, что разово негативно отразилось на рентабельности по EBITDA и LFL продажах, но открыло путь на полки новому ассортименту. Так же по словам Дюнинга магазины у дома и дрогери продолжают показывать позитивную динамику LFL продаж, а средний чек продолжает улучшаться.

Если верить словам генерального директора «Магнита» – лучшие времена только наступают, поэтому мы, как инвесторы, будем терпеливо ждать укрепления бизнеса.

На текущий момент акции находятся под давлением. Мы ставим рекомендацию «держать» по этим бумагам, поскольку в ближайшей перспективе есть вероятность коррекционного роста вплоть до отметки 3500.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал