январь

Дивиденды возвращаются

- 29 ноября 2024, 10:07

- |

После дивидендной передышки выплаты возвращаются на российский рынок. Так, в декабре заявлено к перечислению акционерам дивидендов объемом в 576 млрд рублей, что, к примеру, на 246 млрд больше, чем годом ранее.

Кроме того, в январе выплаты продолжатся и их сумма составит более 486 млрд рублей.

Ссылка на пост

- комментировать

- Комментарии ( 0 )

Несмотря на высокую ставку Банка России, Сбербанк продолжает зарабатывать

- 09 февраля 2024, 10:47

- |

Центральный банк держит процентные ставки на высоком уровне уже около полугода, однако крупнейший банк России продолжает зарабатывать. Согласно ежемесячному отчету Сбебранка, чистая прибыль по итогам января составила 115,1 млрд рублей(), что соответствует уровням ноября и декабря 2023 г., но в то же самое время меньше уровней 2022 г.

Ссылка на график

Что хотелось бы отметить. Первое, прибыль Сбербанка стабильна и не сильно колеблется от месяца к месяцу. Исходя из динамики, в ближайшие полгода банк вряд ли сможет продемонстрировать заметные темпы роста к 2023 г. Второе, несмотря на стабильность прибыли банка, Сбер продолжает зарабатывать и делает это на уровне 2023 г. и это при высоких ставках. Таким образом, считаю, что тот задел, который кредитные организации сделали в прошлом году в виде роста своих портфелей, работает и высокие ставки с замедлением темпов роста кредитования пока не сказываются на результатах.

Минутка занимательной статистики. О чём говорит рост индекса МосБиржи в Январе

- 29 января 2024, 21:11

- |

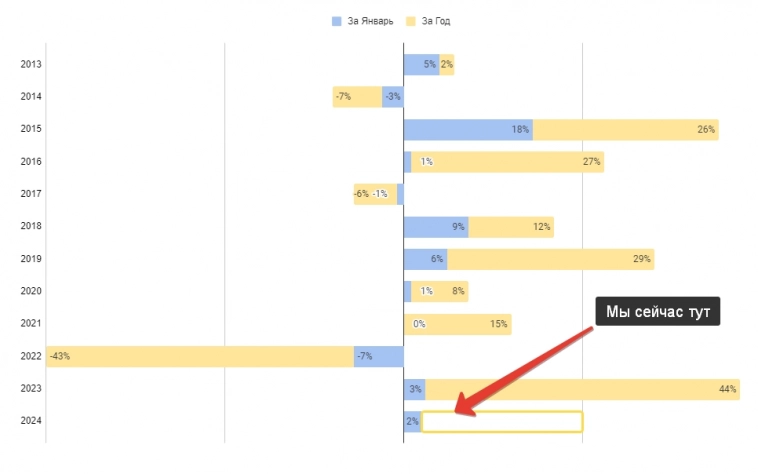

Суть которого сводится к тому, что за последние 10 лет когда индекс в Январе показывал плюс, то и весь год был в плюс, когда минус за Январь, то и весь год в минус.

Так за Январь 2023 был рост чуть более 3%, а за год индекс вырос более чем на 43%

ТОП 5 лидеров роста из индекса МосБиржи за 2023:

— Совкомфлот $FLOT +270%

— Мечел ао и ап $MTLR $MTLRP +195% и +152%

— Globaltrans $GLTR +130%

— Сургутнефтегаз ап $SNGSP +121%

— МосБиржа $MOEX +102%

Исключением был 2021, когда изменение было менее 1% (-0,4%), но при этом по итогу года был рост +15%. Отнесём это к погрешности.

Январь пока в небольшом плюсе. Как думаете, закроем этот месяц и весь 2024 в плюс? )

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи» и бесплатного курса по облигациям.

Написанное не является индивидуальной инвестиционной рекомендацией

Январь - грааль?! На что стоит рассчитывать инвесторам после боя курантов. Статистика Индекса Мосбиржи за 24 года!

- 06 августа 2021, 08:59

- |

Сегодня я хочу рассказать об одном интересном «феномене» на российском фондовом рынке, который именуется как «Январь».

«Открываем календарь — Начинается январь. В январе, в январе много снегу на дворе. Снег — на крыше, на крылечке. Солнце в небе голубом. В нашем доме топят печки, в небо дым идет столбом.» © Самуил Яковлевич Маршак

Январь в истории Индекса Мосбиржи

Свою инвестиционную историю я начал в июле 2017 года с российского фондового рынка. И где-то на третий год инвестирования я начал замечать, что январь на Московской бирже занимает особенную роль:

- Январь 2018 мне запомнился тем, что индекс за один только месяц вырос почти на 8,5%. «Прикольно» — подумал я.

- Январь 2019 также отметился ростом на 6,35%. «Интересно» — снова отметил я.

- Январь 2020 года я встречал уже с предыханием...

( Читать дальше )

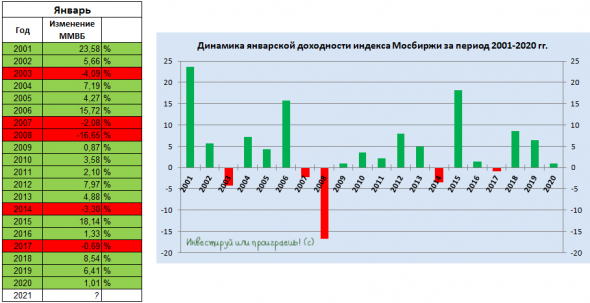

В XXI веке январь для российского рынка является успешным месяцем

- 04 января 2021, 14:07

- |

📊 По статистике, за последние 20 лет, месяц январь для российского фондового рынка обычно оказывается весьма успешным. В три раза чаще (15 раз) индекс ММВБ/Мосбиржи в XXI веке отметился ростом в январе, в то время как демонстрировал снижение всего лишь 5 раз.

Анализируя январскую доходность более чем за 20 лет методом приращения, можно увидеть, что средняя доходность индекса акций ММВБ/Мосбиржи составляет 4%. За последние 10 лет (период, не включающий обвал и столь же стремительное восстановление рынка акций 2008–2009 гг.) среднемесячный прирост и вовсе оценивается на уровне 5%.

Поэтому нет ничего странного, что Новый год российский фондовый рынок встречает на позитивной ноте. Главное — не терять бдительность и сохранять осторожность! Собственно, вблизи исторических максимумов по другому и нельзя.

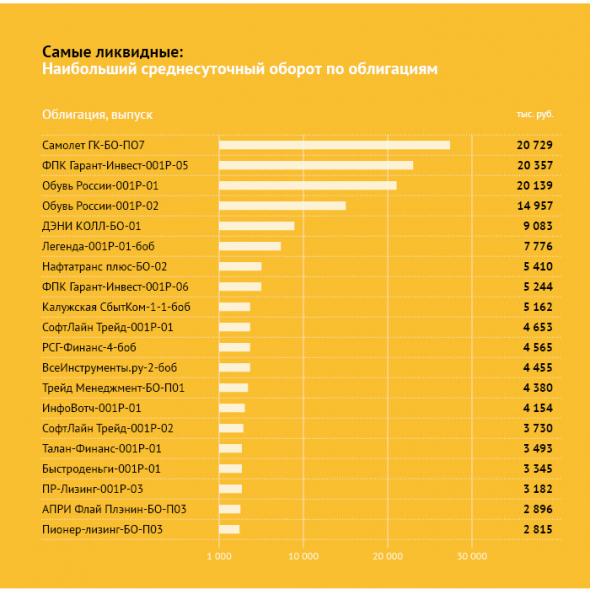

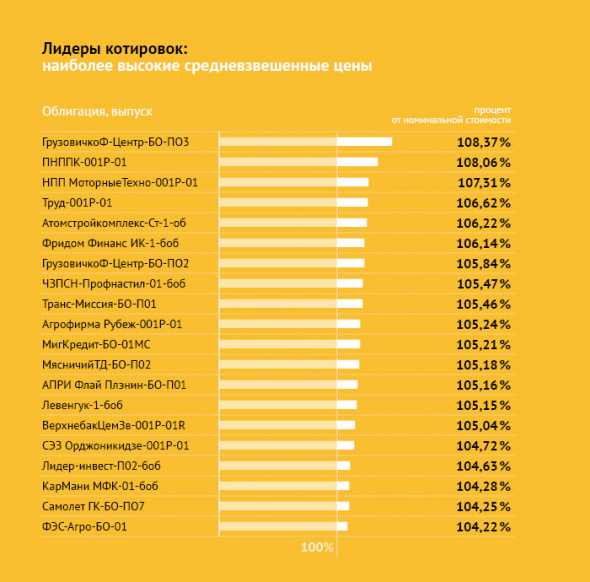

Тихий ВДО: итоги январских торгов высокодоходными облигациями и ставки долгового рыка

- 17 февраля 2020, 11:30

- |

И традиционная инфографика, рейтинги «самых-самых» за прошедший тихий январь: рекордно низкое число облигаций, торгуемых ниже номинала

( Читать дальше )

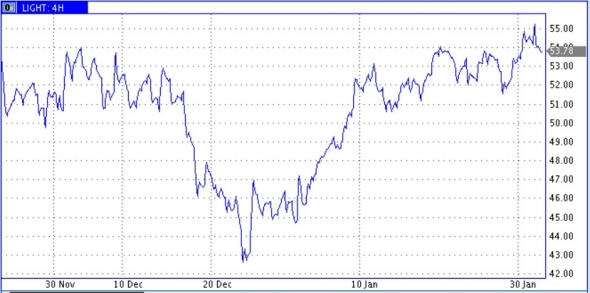

Цены нефти закончили январь на высоких позициях

- 01 февраля 2019, 10:18

- |

Цены энергоносителей в четверг слегка снизились. По нефти потери составляли около одного процента. Небольшое снижение цены в последний день месяца не испортило общего впечатления о январе. По итогам первого месяца цена нефти WTI выросла более чем на 18%. Это самый значительный прирост для января за всю историю наблюдений. По нефти Брент результаты роста немного скромнее.

Две главные причины роста цены нефти хорошо известны. Во-первых, это кардинальный пересмотр подхода ФРС к монетарной политике. За прошедшие полтора месяца с декабрьского заседания Комитета по открытым рынкам ФРС США регулятору удалось кардинально изменить ожидания рынков, как по предстоящей динамике ключевой ставки, так и проводимому сокращению баланса. Если к концу прошлого года рынок ожидал нескольких повышений ставки в 2019 году, то после заседания 30 января рынок расценивает вероятность снижения ставки в текущем году даже выше, чем ее повышения. Кроме того от ФРС прозвучали намеки на возможное сворачивание процесса сокращения баланса. В ту же сторону насыщения рынков ликвидностью действовали стимулирующие меры со стороны Народного Банка Китая. Так что покупать активы было на что.

( Читать дальше )

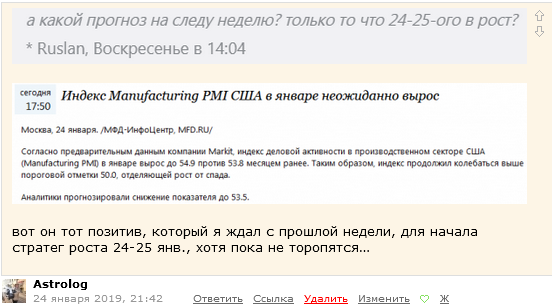

Обещал бесплатности, начинайте получать.

- 28 января 2019, 20:39

- |

20 января (вс) меня снова переспрашивали...

( Читать дальше )

EURO-DOхLLЫЙ Ю.С.Д)))) Прогноз на ночь глядя))

- 12 января 2019, 00:41

- |

Осталось 3 недели в январе. 3 этапа.

1. Будущая неделя Вынос шортистов до 1,1550- 1,1600 с заманухой на 1,18

2. Падение, будет 200п. за день без откатов.

3. Последняя. Боковик до 4 дней.

П.С. 2 и 3 недели могут поменяться местами)))

Итого 400-450пп свободного полета.

Всё это теория. Но паттерн заманчивый. Буду шортить

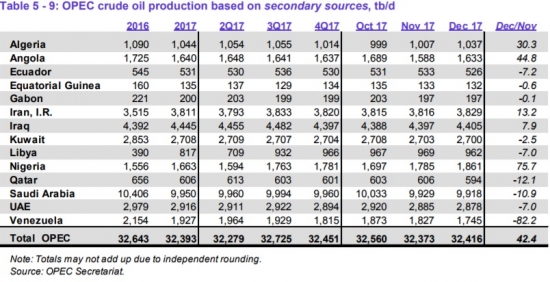

ОПЕК: добыча нефти в декабре выросла на 42,4 мб/д

- 18 января 2018, 15:17

- |

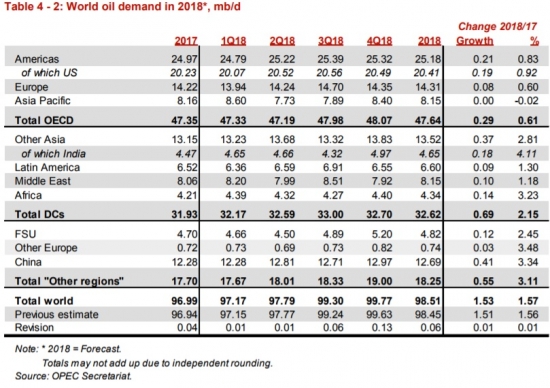

Вышел январский месячный обзор ОПЕК. Ключевая таблица обзора на этот раз выглядит следующим образом:

Мировой спрос на нефть в 2017 году составил 96,99 мб/д. Итоговая оценка роста спроса на нефть в 2017 году была пересмотрена ОПЕК выше на 43 тб/д до 1,57 мб/д. Пересмотр вверх был обусловлен ускорением в потреблении для ОЭСР, Европы и Китая. Ожидается, что в 2018 году мировое потребление нефти достигнет 98,51 мб/д. Рост спроса на нефть составит около 1,53 мб/д, (без изменений по сравнению с предыдущим месяцем).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал