важно

⭐️Новый год – экологическая катастрофа 😡🤬👿

- 02 января 2026, 10:42

- |

Цена и ценность праздника. Проблемы, о которых все молчат… Как сделать Новый год экологичным?

Мы уже поднимали цену экологии в постах про:

🔹 электромобили: экологичное потребление, но неэкологичная добыча

🔹пластик: проблема длительного разложения, или рук которые не могут донести до специального контейнера?

Пришла пора поговорить об актуальном. Чем больше думаешь о Новом годе, тем сложнее воспринимать его как «безобидный праздник». С экологической точки зрения — это один из самых токсичных периодов в году.

📦Упаковка. Подарочная бумага, ленты, пакеты, блистеры… Большая часть этого не перерабатывается и живёт один вечер

🎁Подарки. Огромное количество вещей покупается «для галочки», не используется и в лучшем случае отправляется на полку, в худшем — сразу в мусор. Следом идут возвраты: лишняя логистика, дополнительные рейсы, рост выбросов CO₂ — то, о чём почти никто не думает, нажимая кнопку «вернуть»

( Читать дальше )

- комментировать

- 4.5К | ★1

- Комментарии ( 16 )

Специальный выпуск: объяснение сложного беспорядка рынков и экономики 🧩

- 20 мая 2022, 06:46

- |

Хорошее — это плохо, а плохое — это хорошо, пока мир борется с инфляцией

Экономика растет. Работа процветает. Потребители тратят. Корпоративные доходы высоки и растут. И сильные попутные ветры предполагают, что все это может продолжаться.

( Читать дальше )

❗️ А ты сохранил все свои фотки и файлы с зарубежных серверов?

- 25 февраля 2022, 10:42

- |

Это — сайт Intel. Первая ласточка. Готовьтесь к закрытию доступа к другим зарубежным серверам, включая Google, Apple, Microsoft, Dropbox...

❗️ Крайне рекомендую скачать все свои фотки и файлы с зарубежных серверов, пока они доступны.

Если что, VPN вам в помощь.

Подплывает новый чёрный лебедь в виде норки.

- 06 ноября 2020, 14:26

- |

(Внимание! всё написанное — это очень сырые факты которые могут быть неверными)

Сейчас важно следить за развитием событий в Дании, так как пока не понятно к чему приведёт вся эта история с мутацией коронавируса в норках. Новым коронавирусом мутировавшем в норке (это животное, а не нора), заразилось более 200 человек и поступают новости о заражениях за пределами Дании.

Предварительно по коронавирусу мутировавшем в норке мы имеем:

▪️По заявлению учёных это первый зафиксированный случай передачи от человека к животному и обратно.

▪️По неподтверждённой информации мутировавший вирус более заразный, но менее опасный для жизни.

▪️По неподтверждённой информации учёные боятся, что из-за норок начнут заболевать другие дикие и домашние животные, что может повлиять на ещё более быструю мутацию.

▪️Свиньи не восприимчивы к COVID19

( Читать дальше )

КАК ВЫБОРЫ В США МОГУТ ПОВЛИЯТЬ НА ФИНАНСОВЫЕ РЫНКИ?

- 16 октября 2020, 15:54

- |

До выборов президента США остается меньше месяца, предвыборная гонка набирает обороты, также как и вторая волна коронавируса. Пандемия не отступает и по-прежнему может быть угрозой для финансовых рынков. Согласитесь, в такой нестабильной среде торговать и/или инвестировать — задача не из лёгких. Никто не знает, что произойдёт с рынком в ближайший месяц-два, это покажет лишь время. В свою очередь я могу лишь спрогнозировать определённые сценарии развития ситуации по принципу «Если..., то...», и не более того.

ОБРАТИТЕ ВНИМАНИЕ! Содержание данной статьи является исключительно частным мнением автора — Шевченко Никиты — и может не совпадать с официальной позицией редакции FXtraders.

Давай попытаемся смоделировать варианты развития событий, а также немного затронем статистические данные и исследования.

( Читать дальше )

КАКИЕ АКТИВЫ СТОИТ ПОКУПАТЬ В КРИЗИС?

- 14 сентября 2020, 15:53

- |

Когда фондовые рынки переходят в фазу рецессии, зачастую инвесторы начинают страховать или балансировать свои портфели. Какие действия они предпринимают? Чаще всего происходит закрытие большей части позиций (более 60-70%), и покупка компаний из разряда Defensive stocks.

ОБРАТИТЕ ВНИМАНИЕ! Содержание данной статьи является исключительно частным мнением автора — Шевченко Никиты — и может не совпадать с официальной позицией редакции FXtraders.

Defensive stocks («Защитные акции», не путайте с компаниями военно промышленного комплекса) ̶ это относительно низкорисковые и низкодоходные компании, биржевой курс которых более стабилен и менее зависим от экономических потрясений и нестабильности на финансовых рынках.

( Читать дальше )

МОЖНО ЛИ УЖЕ ПОКУПАТЬ КРУИЗНЫЕ КОМПАНИИ?

- 27 августа 2020, 15:16

- |

В прошлый раз мы детально разобрали авиаотрасль, которая существенно пострадала от COVID-19, но у которой есть все шансы вернуть утраченные позиции в ближайшем будущем. Сегодня речь пойдёт об ещё одной транспортной отрасли, пострадавшей от «короны» и это круизные компании.

ОБРАТИТЕ ВНИМАНИЕ! Данная инвестиционная идея ни в коем случае не является торговой рекомендацией для открытия сделок. Содержание данной статьи является исключительно частным мнением автора, опытного трейдера Шевченко Никиты.

На сегодняшний день существуют только 4 круизные компании, которые торгуются на фондовом рынке США — это RCL, NCLH, CCL и LIND.

( Читать дальше )

ПОЧЕМУ СТОИТ ОБРАТИТЬ ВНИМАНИЕ НА АКЦИИ АВИАКОМПАНИЙ? ИНВЕСТИДЕЯ

- 19 августа 2020, 15:43

- |

Тяжело не согласиться, что отрасль авиакомпаний очень сильно пострадала от пандемии COVID-19. Акции авиакомпаний просто упали камнем в феврале-марте этого года. Некоторые их них потеряли 80% стоимости и вернулись к ценам 2011-2013 годов. Коронавирус нанёс серьёзный удар не только по пассажирским авиаперевозкам, но и по всей авиационной индустрии в целом. Компаниям пришлось буквально бороться за выживание, было существенно уменьшено количество рейсов, уволено огромное количество сотрудников, а про покупку новых самолётов вообще не идёт речи в ближайшие 2 года, многие попросту отозвали или заморозили действующие контракты с Боинг, Эирбас и другими компаниями авиационного промышленности. Последние отчёты по авиалиниям были очень слабыми и уверенности в быстром восстановлении нет.

ОБРАТИТЕ ВНИМАНИЕ! Данная инвестиционная идея ни в коем случае не является торговой рекомендацией для открытия сделок. ои стратегии. Содержание данной статьи является исключительно частным мнением автора.

( Читать дальше )

Когда вы только начинаете свой инвестиционный путь, есть несколько важных вещей, которые вы должны знать.

- 16 августа 2018, 11:09

- |

Когда вы только начинаете свой инвестиционный путь, есть несколько важных вещей, которые вы должны знать.

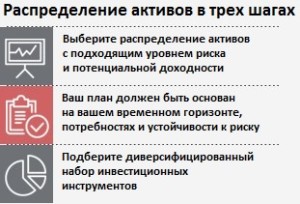

Вот распространенная проблема: вы хотите начать инвестировать, но сталкиваетесь с десятками, сотнями или даже тысячами вариантов. Кажется, что вариантов инвестирования среди взаимных фондов, биржевых фондов (ETFs), и отдельных акций больше чем звезд на небе. Столкнувшись с этим, многие люди сдаются, откладывают или просто делают выбор случайным образом. Но так не должно быть. Вы можете построить свой портфель с помощью тех же методов, как это делают многие профессионалы — начиная с распределения активов.

Это звучит слишком сложно и технично, не так ли? Однако, это простая концепция.

Это звучит слишком сложно и технично, не так ли? Однако, это простая концепция.

Распределение активов — это способ, с помощью которого вы распределяете свои инвестиционные средства по трем основным типам инвестиций — акции, облигации и краткосрочные инвестиции (или деньги) — исходя из ваших временных рамок, устойчивости к риску и финансовой ситуации.

( Читать дальше )

как экономить при переводах blockchain info

- 08 февраля 2018, 23:25

- |

Важная информация, шпаргалка. Как сильно экономить на переводах Биткоина.

На транзакциях. Актуально для очень многих, особенно тем — кто использует для

хранения Биткоина сайт https://blockchain.info/

Прошу вникните. Каждый раз отправляя биткоин куда-то (с биржи на кошелек, обратно, другому лицу)

Вы платите комиссию.

В системе https://blockchain.info/ Вы можете выбрать regular или priority

(обычный, приоритетный перевод).

При выборе данных параметров комиссия будет достаточно высока.

Но многие не знают, что можно установить свою комиссию. Manual. Там есть значение 50, ниже которого система не даст поставить размер комиссии..

Даже с учетом «ручной комиссии» и параметров 50 — все транзакции проходят очень быстро. Примерно за 1 час.

Все зависит от суммы, при большой количестве биткоинов или переводов — экономия просто огромная)

захотите отблагодарить, пишите)

Удачи.

----------

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал