байбэки

Байбэки в «голубых фишках»: какие компании выкупают акции

- 13 ноября 2023, 14:35

- |

Что может поддержать «голубые» фишки в среднесрочном периоде? Позитивный фактор — дивидендный. Другой способ вознаграждения акционеров — обратный выкуп акций.

Помимо этого, программы buyback позволяют корпорациям менять структуру капитала и поддерживать рыночную цену акций при просадке.

Три способа выкупа акций с биржи:

1. Обратный выкуп акций на открытом рынке.

2. Тендерный выкуп акций.

3. Тендерный выкуп по типу «голландского» аукциона.

В индексе «голубых фишек» МосБиржи 15 компаний крупнейшей капитализации. Четыре из них имеет действующие программы выкупа:

Сбербанк

Объем выкупа — 50 млрд руб. при нынешней капитализации 6,3 трлн руб. Программа рассчитана на период с 20 января 2022 г. до 1 января 2025 г.

Цель buyback — долгосрочная программа мотивации. Речь идет о втором из трехлетних циклов, которые должны запускаться раз в год. Программа была принята в 2021 г. В рамках первого цикла в ней приняли участие более 1000 ключевых сотрудников. Покупка бумаг должна проходить на МосБирже и через внебиржевой рынок в рамках инфраструктуры группы МосБиржи. Программа не распространяется на депозитарные расписки. Портфель акций, сформированный в результате buyback, будет использован в следующих циклах программы.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

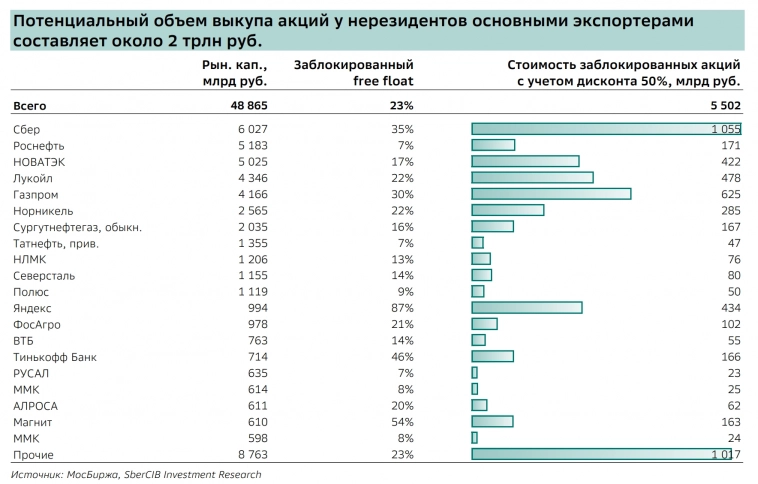

#BuyBACK у нерезов за <50% Магнит Лукойл Кто следующий: сколько заморожено, цена вопроса.

- 08 октября 2023, 08:48

- |

#BuyBACK у нерезов за <50%

Магнит

Лукойл

Кто следующий: сколько заморожено, цена вопроса.

Магнит выкупил у нерезидентов 21,5% своих

акций с дисконтом 50% за 48,5 млрд руб.

Вице-премьер РФ Александр Новак подтвердил, что Лукойл обратился к властям за разрешением на выкуп акций у иностранных инвесторов с дисконтом не менее 50%.

«С подобными

просьбами обращались и другие нефтегазовые компании.

Валюта для подобных сделок у компаний есть».

С уважением,

Олег.

Дефицитище российского бюджета, нейросетевые страдания Гугла, а также лайковый баттхерт Илона Маска

- 13 февраля 2023, 09:24

- |

Бюджет РФ оказался шопоголиком

Январь этого года российский бюджет закрыл с дефицитом в 1,8 трлн рублей – что составляет примерно 60% от всего запланированного на 2023 год дефицита. Причиной таких рекордов стал рост расходов почти на 60% по сравнению с январем прошлого года и одновременное падение доходов на 35% (см. позапрошлый выпуск про проблемы с ценами на нефть).

( Читать дальше )

Buybacks…

- 15 августа 2022, 14:58

- |

#STOCKS#JPM

Buybacks…

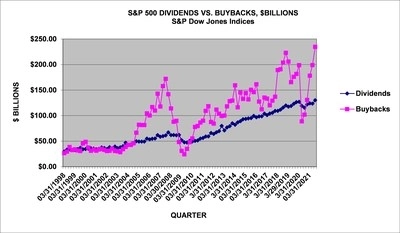

▪️Компании США сокращают объемы Buyback’ов и аккумулируют кэш из-за риска рецессии;

▪️Байбэки были крупнейшим источником спроса на акции США в этом году и оказали поддержку фондовым рынкам;

Вот только недавно обращали ваше внимание на тему рекордных заявленных байбэков и связанных с ними рисков (таких как: соотношение закредитованности корпоративного сектора и ВВП США). И, после крайнего ралли на американских рынках, сентимент начал меняться. Компании постепенно начали анонсировать отказ от обратного выкупа своих акций. Все логично, все дело в уменьшающейся ликвидности. Крупные игроки видят проблемы и хотят подстраховаться.

Получается, что один из главных катализаторов роста постепенно исчерпывает себя. Посмотрим, как будут развиваться события, но рынки уже явно перегреты.

*Данный пост не является инвестиционной и торговой рекомендацией

наш ТГ-канал t.me/GTrading

Уровень байбеков в S&P 500 установил исторический максимум

- 21 декабря 2021, 18:33

- |

Байбек акций S&P 500 в 3 квартале составил $234,6 млрд, что на 18% больше, чем во 2 квартале

www.prnewswire.com/news-releases/sp-500-buybacks-set-a-record-high-301449031.html

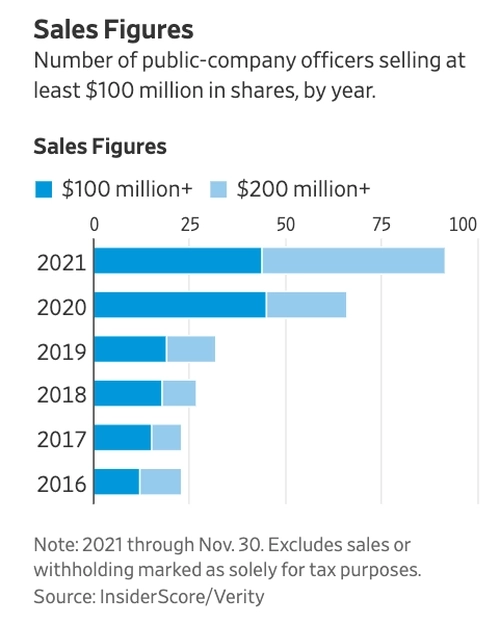

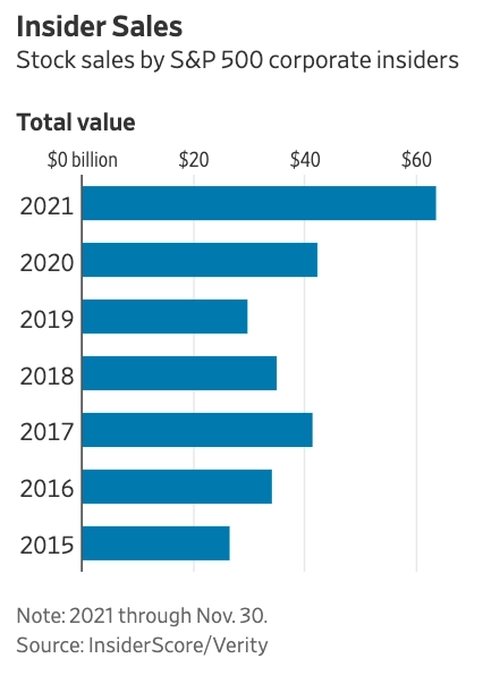

ТОПы рекордно скидывают свои акцульки.

- 13 декабря 2021, 14:35

- |

Сорок восемь топ-менеджеров потратили более 200 млн. каждый на продажу акций в этом году, что примерно в четыре раза больше, чем в среднем по сравнению с 2016 по 2020 год.

( Читать дальше )

Дивиденды против обратного выкупа

- 02 октября 2021, 16:31

- |

Пост по ссылке огромный, много всего интересного, но я бы хотел обратить внимание только на один момент (хотя там в принципе много чего можно пообсуждать) — это на вопрос о том, что выгодней для инвестора: выплата дивидендов или всё-таки обратный выкуп. Автор приводит довольно убедительные цифры и вполне рациональные аргументы в пользу того, что обратный выкуп как минимум не менее выгоден в плане доходности, а то и более, так как нет необходимости платить налог на дивиденды.

При этом позитивные стороны дивидендной стратегии описываются как чисто психологические, вроде как экономического смысла в них нет. Но вся проблема в том, что «экономика» в таких рассуждениях в основном сводится к денежной составляющей. Но любая экономика — это не только деньги.

Смотрите, что нам говорят. Мол, вот некая позиция в акциях, за которую вы заплатили 1000 рублей. К моменту див отсечки, в предвкушении 100 р дивов эта позиция стоила 1100. Выплатили эти 100 рублей дивидендов, случился дивидендный гэп и вот у вас на руках позиция стоимостью 1000 рублей + 87 рублей дивидендов (привет, налоги). Разумеется, для простоты в данной ситуации на рынке жёсткий боковик. А вот у байбекеров этой проблемы нет. На 100 рублей компания выкупила свои акции, поэтому, несмотря на жёсткий боковик цена акций выросла на эти 100 рублей и позиция стала стоить 1100. В принципе, при наличии ЛДВ получается выгодней.

( Читать дальше )

📈 Акции Microsoft растут на 1.5% — компания повышает дивиденды и объявляет buyback

- 15 сентября 2021, 16:42

- |

👉 Компания повышает квартальные дивиденды на 11% до $0.62

👉 Также компания объявила buyback в размере до $60 млрд без срока истечения программы

www.reuters.com/technology/microsoft-announces-share-buyback-program-up-60-bln-2021-09-14/

Фондовый рынок США — кто сказал, что вечеринка заканчивается?

- 09 августа 2021, 20:27

- |

В последние несколько месяцев в среде американских (и не только) инвесторов нарастают страх и нервозность относительно дальнейшей судьбы фондового рынка. Думаю пришло время высказать несколько ключевых мыслей относительно текущей ситуации.

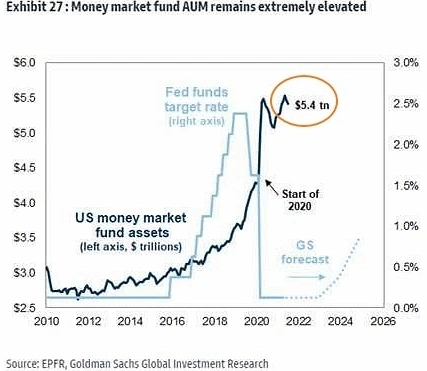

Основной момент, на мой взгляд, состоит в следующем — рассуждая о постепенном ужесточении ДКП аналитики забывают о том, что денежный рынок в Штатах уже абсорбировал огромную ликвидность. В фондах денежного рынка сосредоточено $5,4 трлн, что близко к абсолютному рекорду за всю историю наблюдений:

(В фондах денежного рынка США сосредоточено $5,4 трлн, что близко к абсолютному историческому рекорду.)

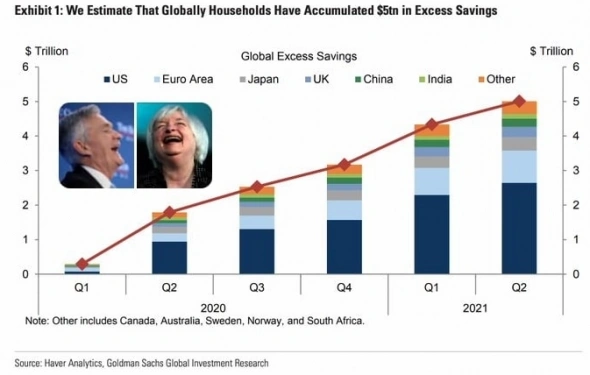

По данным Goldman Sachs еще $5 трлн находится в избыточных накоплениях домохозяйств по всему миру (большая часть в США и ЕС) и этот показатель продемонстрировал умопомрачительный рост с начала пандемии:

( Читать дальше )

Хайп вокруг байбэков, или Почему байбэки не нужны долгосрочным инвесторам?

- 26 июня 2020, 15:22

- |

Для меня удивительно, что многие крупные американские компании с огромными подушками кэша на балансах не наращивают активно обратный выкуп своих акций на фоне пандемии коронавируса, когда котировки акций хорошенько снизились. Может быть, это говорит нам о том, что пока рано покупать их и мы еще можем оказаться значительно ниже?

А может, просто мода на байбэки уходит в прошлое, а с ней и весь нездоровый интерес инвесторов к этой теме?

Казалось бы, байбэк — безобидная вещь. Компания просто выкупает свои же акции с фондового рынка. Часть инвесторов даже выступает за байбэки: помимо того, что компания демонстрирует уверенность в своем бизнесе, еще и количество акций в обращении уменьшается, а это приводит к росту прибыли на акцию.

Но у этого явления есть противники, например я. Давайте разбираться, какие цели байбэки преследуют на самом деле.

Официальными причинами начала байбэка компании обычно называют желание поддержать котировки своих акций или же уменьшение рисков поглощения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал