Системы

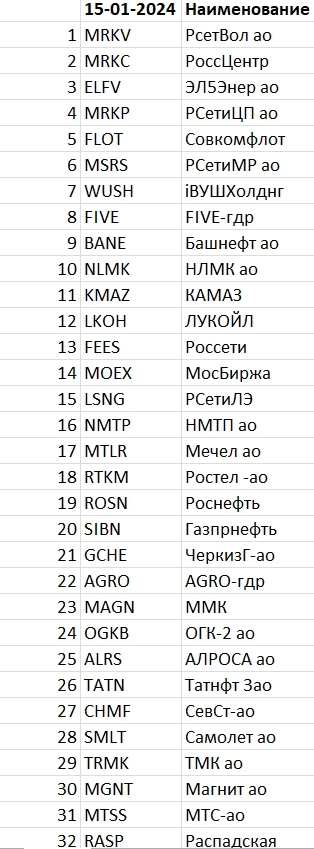

Рейтинг акций #2

- 15 января 2024, 11:06

- |

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Как умирают системы

- 29 июня 2023, 01:10

- |

Системы, построенные на этих «новых» неффективностях, дававшие хороший заработок, потихоньку (или не очень) умирали.

Системы, как показывает моя практика, умирают тремя способами: Хороший, плохой, злой ©

"Хороший" — система просто перестает входить в сделку. Отсутствуют новые условия для входа. Такие системы встречаются не часто и среди систем, построенных на «новых» неэффективностях, у меня таких нет, поэтому картинки не будет :)

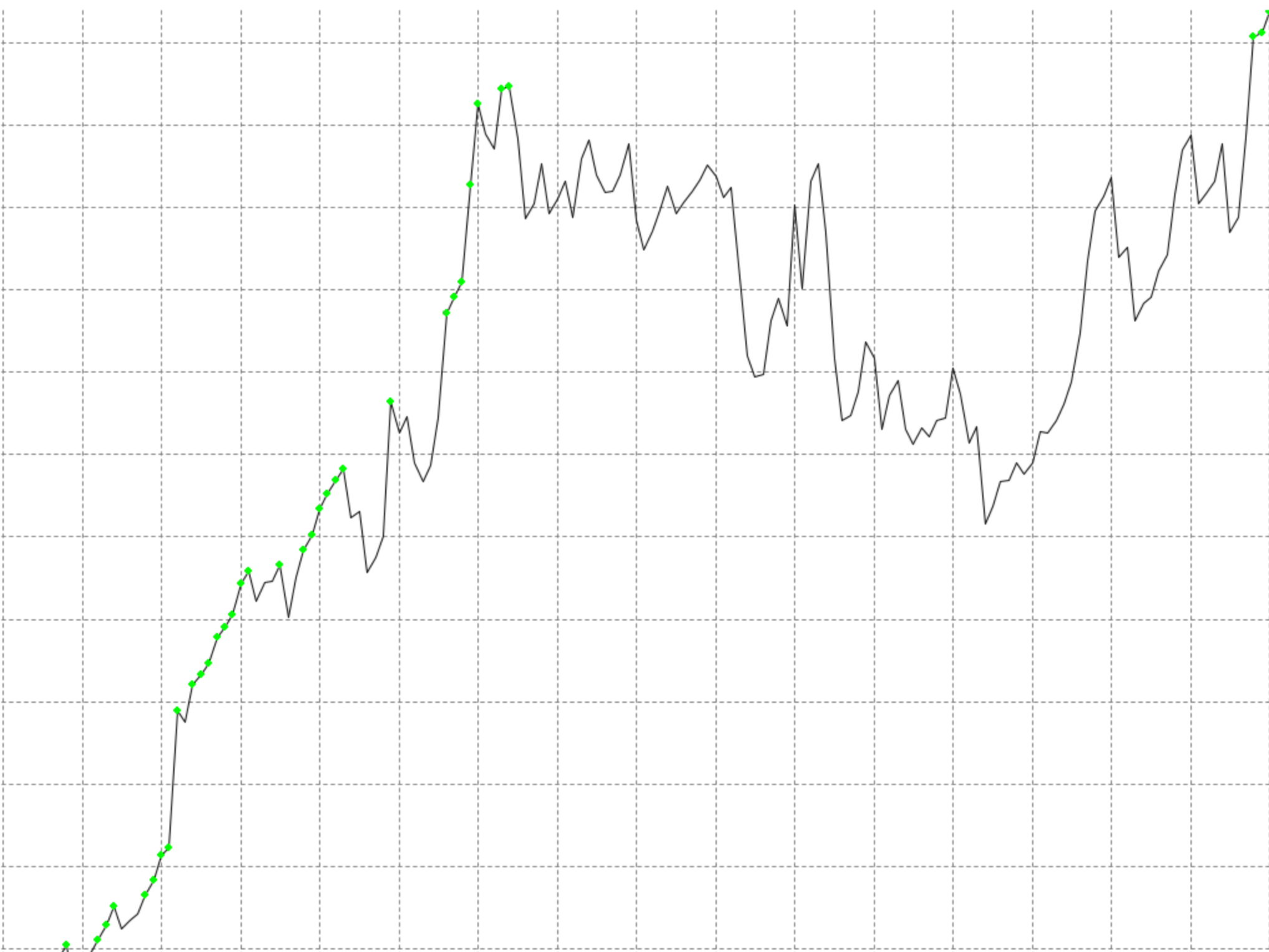

"Плохой"- система медленно деградирует. При определенном внимании к текущим результатам несложно постепенно вывести такую систему из портфеля.

"Злой" — система резко меняет свойства. Неэффективность исчезает. Чем раньше замечен такой исход и система выключена, тем лучше. Бывает, что такая система оживает спустя какое-то время… и… снова умирает :(

( Читать дальше )

Все падает, кого-то закрыли по маржинам, а как дела у систем?

- 23 января 2022, 14:57

- |

Тут есть картинки по конец 2021

Подводя итоги публичной раздачи систем

А вот новые

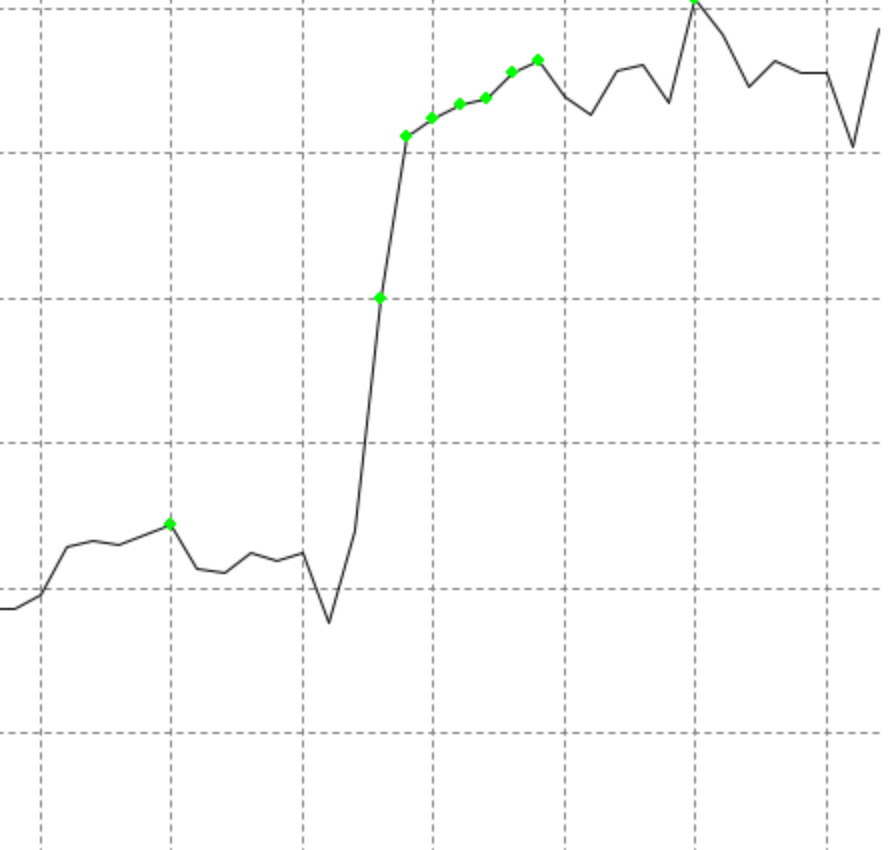

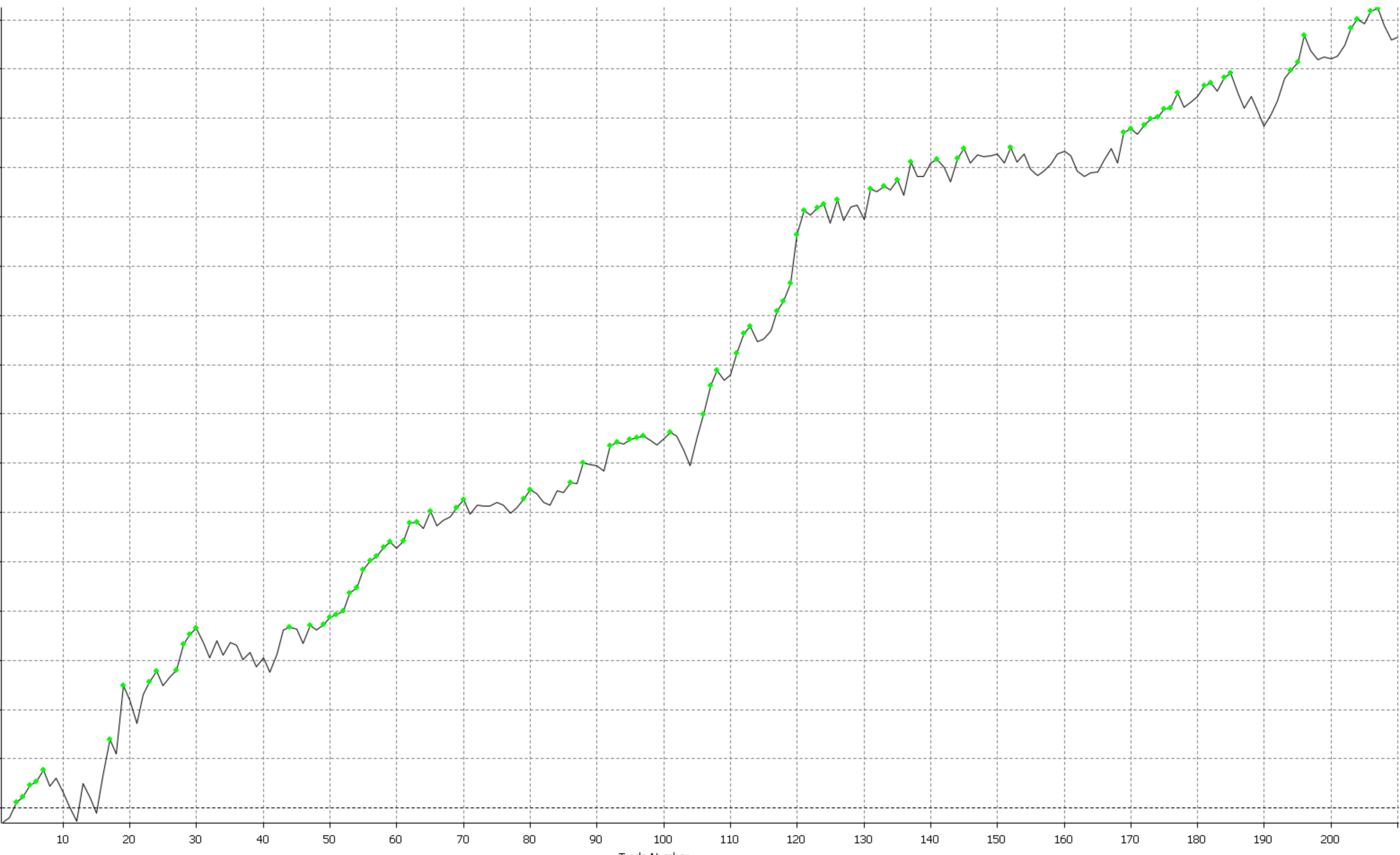

пачка номер 1

Обновила хай

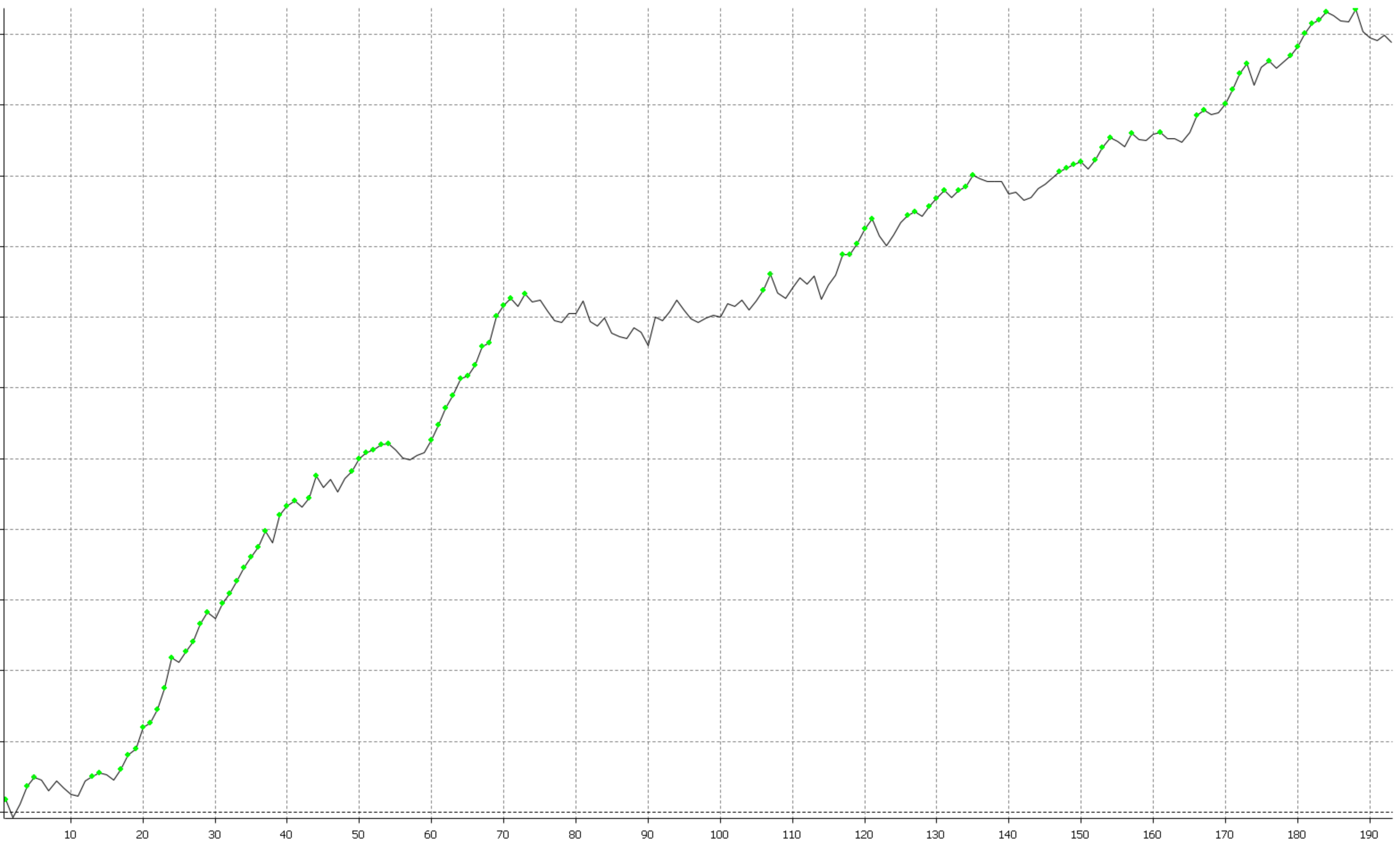

Пачка 2

( Читать дальше )

Подводя итоги публичной раздачи систем

- 06 января 2022, 12:29

- |

Итак.

Комплект паттернов на фьючерс ES, интрадей, различные методы в обе стороны.

Винрейт 71%, макс просадка до 9%. заработано порядка 16% на рекомендуемый обьем.

Второй пакет — торговля волатильностью, так же интрадей

( Читать дальше )

Сезонные зависимости применительно к трейдингу

- 13 ноября 2021, 17:48

- |

Только что коллега написал заметку. Добавлю и я.

Как показала практика общения, очень многие скептически относятся к сезонным закономерностям. Вроде как, мало сделок, подгон, непонятно почему.

Давайте разбираться.

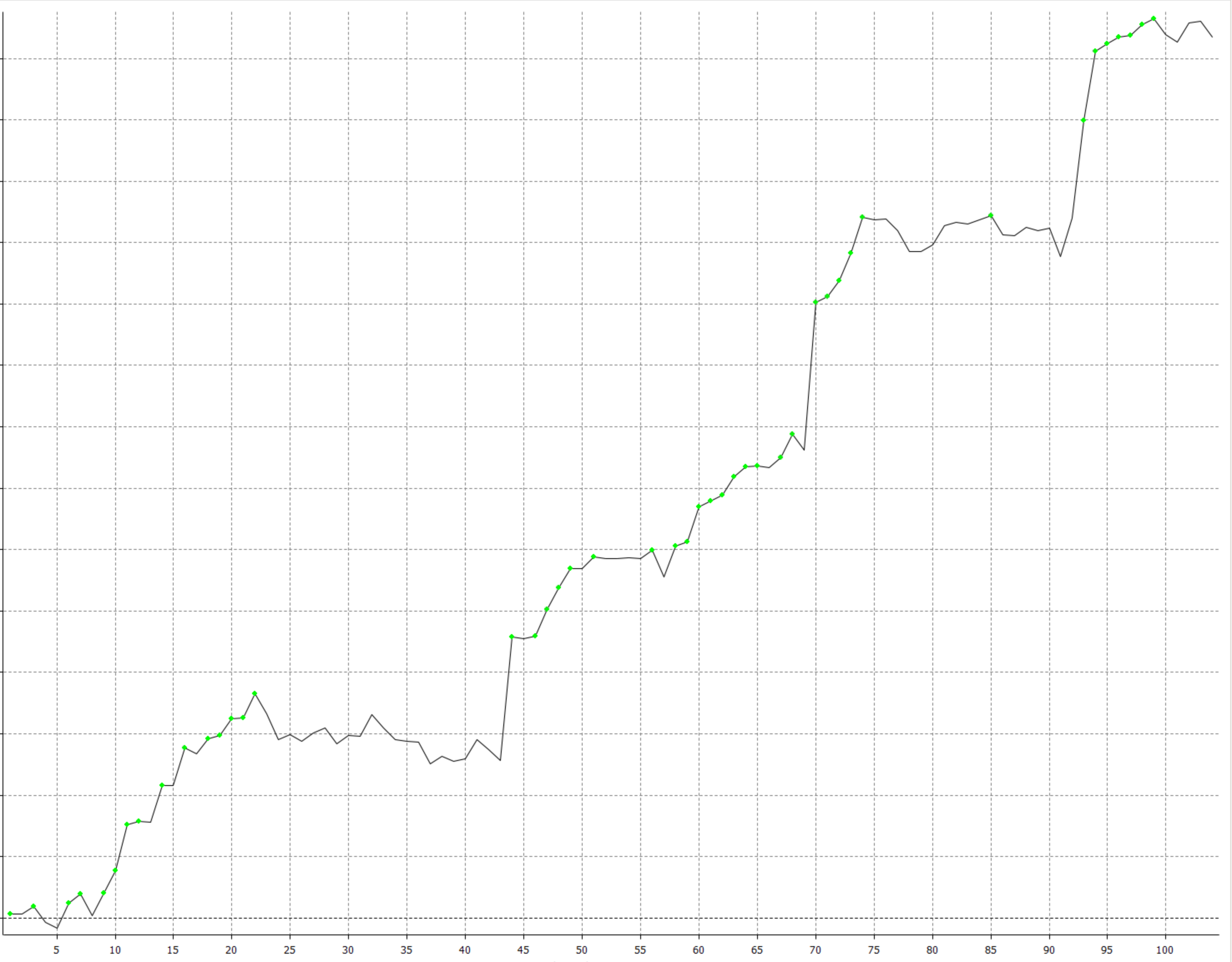

Берем одну етфку (ETF) и начинаем его покупать в лонг пользуясь

1. долгосрочным сезонным фактором

2. краткосрочным сезонным фактором

3. простейшим моментум-триггером. выросло — купи.

Получаем

Неплохо, торгуемо, но неидеально.

Возьмем другой етф. Его так же проанализируем по долгосрочной сезонности, краткосрочной и будем торговать контр-тренд. Выросло — продай.

Получаем

( Читать дальше )

Не планировал, но обстоятельства вынудили

- 03 апреля 2021, 10:03

- |

Да, это действительно реальный отзыв на мой курс.

Курс содержит 90% информации, до сих пор по каким то причинам неизвестной для большинства.

Цены — какие есть. Свой материал я оцениваю так.

Сильные финансовые результаты Системы за III кв. 2020 г. по МСФО. Удвоение дивидендов?

- 03 декабря 2020, 20:13

- |

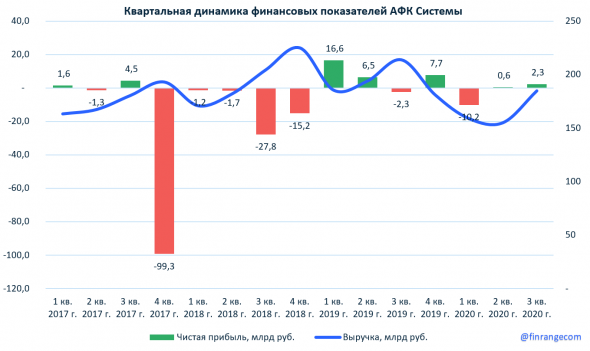

АФК Система опубликовала финансовые результаты за III кв. 2020 г. по МСФО. Выручка выросла на 9,6% по сравнению с аналогичным периодом прошлого года – до 184,9 млрд руб. за счёт сильных финансовых результатов таких портфельных компаний, как МТС, Segezha Group, Агрохолдинг СТЕПЬ и Медси.

Чистая прибыль составила 2,3 млрд руб. против убытка в III кв. 2019 г. Скорректированная чистая прибыль на убыток по курсовым разницам, снизилась на 22,7% по сравнению с аналогичным периодом прошлого года – до 2,6 млрд руб.

дивидендов?" title="Сильные финансовые результаты Системы за III кв. 2020 г. по МСФО. Удвоение дивидендов?" />

дивидендов?" title="Сильные финансовые результаты Системы за III кв. 2020 г. по МСФО. Удвоение дивидендов?" />

После публикации сильной финансовой отёчности за III кв. 2020 г. по МСФО, менеджмент Системысообщил, что может удвоить размер дивидендов по итогам 2020 г. при сохранении позитивных тенденций в IV кв. 2020 г.

Но пока нам не понятно, за счёт чего будут выплачиваться дивиденды, учитывая то, что по итогам 9 мес. 2020 г. Система получила чистый убыток в размере 7,3 млрд руб. и скорректированный в размере 4,9 млрд руб. Даже если компания заработает в IV кв. 2020 г. столько же, сколько и в текущем, то отработает максимум в ноль. Возможно на конец года Система отразит положительную переоценку от вывода Ozona на IPO.

( Читать дальше )

О продаже торговых систем

- 03 октября 2020, 15:07

- |

Сижу рассчитываю проданный/купленный синтетический пут/колл на ри/си.

Но пока про это нечего опубликовать, опишу одно наблюдение.

Благодаря доброжелателям мне повезло нахаляву познакомиться с двумя известными

в алгокругах предложениями торговых систем для ликвидных российских фьючерсов.

Цена этих предложений от 1 до 5 тысяч долларов. Люди это покупают как выяснилось.

Узнать эти предложения любопытно 99% тем, кто в том или ином виде интересуется алготорговлей,

но не все готовы из любопытства заплатить деньги продавцам. Точно также было любопытно и мне.

Что я могу сказать об этих системах?

1. Одно предложение не стоит вообще никаких денег. В нём полная фигня. Другое предложение вполне стоит денег, потому что в нём

есть маленькая авторская хитринка, которую в гугле не найти.

2. Оба предложения это 30-страничные толмуды с кучей математически вольных рассуждений с философским привкусом.

( Читать дальше )

Место торговых алгоритмов в трейдинге и инвестициях

- 03 октября 2020, 12:00

- |

Мне бы хотелось проанализировать какая форма использования торгового алгоритма является наиболее привлекательной с точки зрения отдачи на вложенные усилия с учётом возможных рисков.

Откуда берутся торговые алгоритмы?

— Первый вариант это самостоятельная разработка торгового алгоритма, второй вариант — приобретение готового.

( Читать дальше )

Тесты. МАшки. Как найти нужные параметры и где тестить?

- 03 мая 2020, 14:55

- |

Предлагаем в выходные пробежаться по всем этапам изыскания таковых. Параметров. Кто-то не знает, где это делать. Кто-то не знает как. Кто-то не обращает внимание на ряд вещей, на которые следовало бы обратить.

МАшки или скользящие средние — это наверное самое элементарное, что есть из ТА на рынке. И с чего все начинают. Многие там и остаются… теряя капитал. А кто-то и зарабатывает.

Но как нам найти тот самый волшебный период? Бегать по графику и считать руками? Можно. Эффективно? Нет.

Для автоматизации процесса существует целый ряд так называемых программ технического анализа.

Для данной статьи воспользовались старой классикой — AmiBroker. Позволяет читать данные в формате Metastock напрямую. Конвертирует под себя эксель. Категорически легкий язык для новичка. Все интуитивно понятно. Я не говорю про сложные конструкции с циклами, но элементарные вещи, типа пересечений, дивергенций — легко.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал