SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

vix

Как захеджировать свой портфель от падения рынка акций? Главные инструменты хеджа

- 08 июля 2021, 13:36

- |

- комментировать

- 329

- Комментарии ( 1 )

Я снова начинаю делать ставку на наздак

- 26 мая 2021, 18:38

- |

Данные про продажам новых домов в США показывают первые признаки того, что рынок недвижимости начинает остывать. Видимо потребители уже не охотно покупают дома по таким высоким ценам. Если это и правда так, то мы вскоре можем увидеть переток капитала из смежных секторов и индустрий, но куда?

В правительстве обещают уже к концу месяца договориться о размере пакета на развитие инфраструктуры. То что они снизили объем с 2.5 трлн. до 1.7 трлн. – хороший знак как по мне. Возможно оппозиции удастся сбить до 1 трлн., что будет еще лучше на мой взгляд. Возможно в таком случае не придется повышать налоги в США так сильно, корпорации от этого в выигрыше. Полная отмена пакета тоже будет плохо, рынок может эти разочароваться, так что думаю 1 триллион – это самая лучшая сделка.

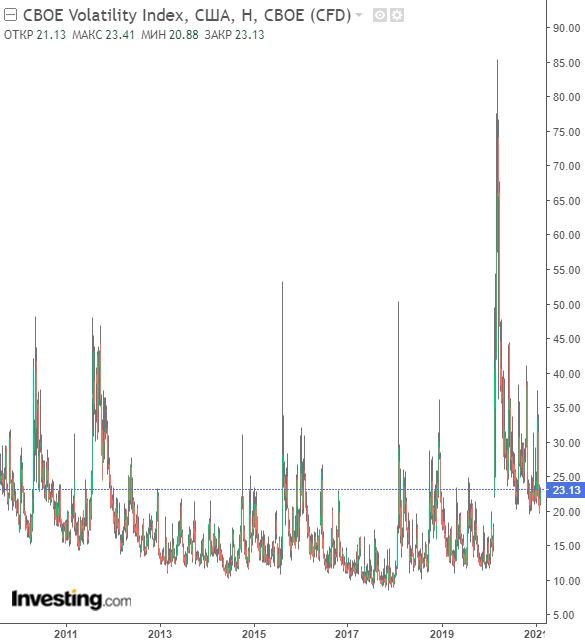

Индекс страха VIX снова на лоях – благоприятная почва для инвестиций. Теханализ показывает, что коррекция на американских индексах закончилась, и рынок может пойти на обновление хаев. А судя по тому, что технологический сектор в последнее время отстает, думаю, что мы снова можем увидеть ротацию из Value в Growth компании, в частности в техи.

Мой телеграм канал

Трейдеры: Исаков # 281 Индекс страха снова на минимумах 2020 года, рынок корректируется

- 21 апреля 2021, 19:35

- |

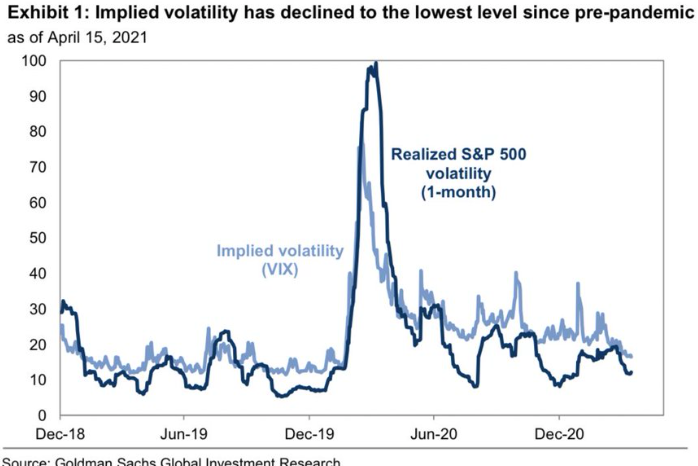

Goldman Sachs ожидает, что в ближайшие недели волатильность фондового рынка США значительно вырастет.

- 19 апреля 2021, 14:41

- |

GS ожидает, что VIX вернется к своим предыдущим максимумам 2021 года в ближайшие недели.

Недавнее падение из-за:

Недавнее падение из-за:

- снижение волатильности процентных ставок

- Внедрение вакцины против DM

- падение спроса на риск волатильностиGS также предполагает (перефразируя), что отскок рефляционной торговли может иссякнуть. Кроме того, «инсайдерские» продажи акций США достигают рекордных высот. Очень хорошо можно было бы подготовить почву для всплеска VIX.

"A Volatility is the Only Real Asset Class" (с)

- 01 марта 2021, 19:14

- |

Ну еще кросс-корреляция (которая постепенно вырождается в единицу по модулю). А больше и нет ничего, даже биткоин скурвился

Найдено тут

Как удвоиться за год?

- 17 февраля 2021, 19:23

- |

Покупаешь VIX по текущей цене:

Если будет снижаться, докупаешь.

Несколько раз в год VIX знатно выстреливает вверх. Не жадничай. Закрывай позу на +5 пунктов от средней цены входа.

Для удвоения тебе понадобится терпение и дисциплина. Надеюсь, они у тебя есть))

Если будет снижаться, докупаешь.

Несколько раз в год VIX знатно выстреливает вверх. Не жадничай. Закрывай позу на +5 пунктов от средней цены входа.

Для удвоения тебе понадобится терпение и дисциплина. Надеюсь, они у тебя есть))

Несколько слов об инфляционном давлении и коррекции на фондовом рынке США

- 14 февраля 2021, 20:26

- |

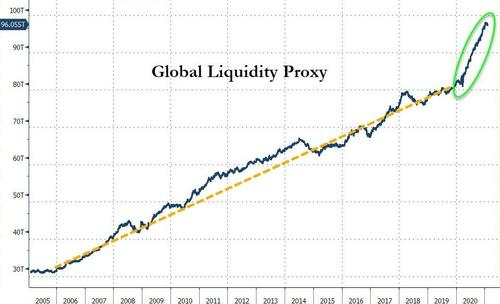

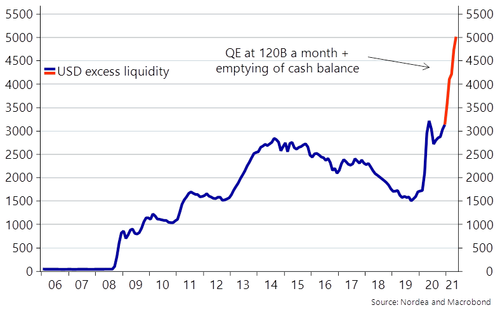

В 2020 году ведущие ЦБ мира были вынуждены выбросить на рынок беспрецедентный объем ликвидности с целью поддержания национальных экономик после введения жестких коронавирусных ограничений:

(В 2020 году ведущие ЦБ мира предоставили рынкам беспрецедентный объем денежной ликвидности с целью поддержания национальных экономик.)

По оценкам Nordea, избыточная долларовая ликвидность в США к концу года практически удвоится, достигнув нового исторического максимума в $5 трлн. Это станет возможным благодаря действию QEternity от ФРС на $120 млрд в месяц и снижению рекордного остатка денежных средств Казначейства на счете в Федрезерве с текущих $1,6 трлн к среднему историческому значению в диапазоне $200–400 млрд:

( Читать дальше )

Работа с опционами на индекс волатильности VIX. 2-я часть: вопросы по экспирации.

- 12 февраля 2021, 16:53

- |

Коллеги, всем добра! Продолжаем ковырять тонкости работы с опционами на индекс волатильности VIX. В прошлой публикации https://smart-lab.ru/blog/672447.php с помощью привлечения коллективного разума раскапывались возможные подводные камни в плане работы с этим хитрым инструментом. Так, одним из выводов является факт, что опционы с разными датами привязаны каждый к своим фьючерсам, и в случаен разбалансировки можно сильно влететь, посему нужно действовать аккуратно, считать позиции по марже как отдельные сделки и брать риски исходя из максимально неприятного варианта. Огромная благодарность камрадам, которые поделились своим опытом в этом плане.

Сейчас же хотелось бы покопаться в тонкостях выхода на экспирацию по данному инструменту, в случае, если нет досрочного закрытия позиций. При открытии позиций с опционами на VIX, в терминал прилетает вот такое сообщение от брокера:

"Данное уведомление было отправлено Вам Interactive Brokers, поскольку недавно на счете были замечены операции с производными финансовыми инструментами по андерлаингу VIX.

( Читать дальше )

Сейчас же хотелось бы покопаться в тонкостях выхода на экспирацию по данному инструменту, в случае, если нет досрочного закрытия позиций. При открытии позиций с опционами на VIX, в терминал прилетает вот такое сообщение от брокера:

"Данное уведомление было отправлено Вам Interactive Brokers, поскольку недавно на счете были замечены операции с производными финансовыми инструментами по андерлаингу VIX.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал