s&p500 фьючерс

СЕРЕБРО против S&P500!

- 01 февраля 2021, 10:14

- |

Сможет ли серебро в ближайшие годы превзойти индекс S&P 500?

На этом графике показано соотношение серебра и индекса S&P 500 за последние 34 года, выделяя несколько долгосрочных тенденций.

Серебро было слабее чем S&P 500 с 1988 по 2000 год, далее серебро стало дорожать по отношению к S&P 500 и достигло пика в 2011 году. Далее серебро стало слабее чем S&P 500 в течение следующих девяти лет. Как же будет на этот раз? Информация к размышлению.

Телеграм t.me/finance_ALGO

Что ожидать от фондового рынка в феврале?

- 01 февраля 2021, 09:41

- |

Одна из причин — спланированная атака на хедж-фонд сообществом Reddit-активистов. С одной стороны, пропагандируется борьба за справедливость, что мнение большого количества небольших инвесторов важно. С другой же стороны, в таких акциях всегда есть публичный или не публичный лидер. Данная акция тоже проводилась при поддержке кого-то из крупных игроков. Кого? Думаю узнаём после расследования SEC и других регулирующих органов. Даже Илон Маск подстрекает своих читателей в Твиттере для участия в пампе акций.

На сегодня Reddit-сообщество переключилось уже на рынок криптовалют и сырье.

За период их активности было проведено несколько сделок слияния/поглощения, в том числе с компаниями, акции которых были под ударом. Поэтому уже можно задуматься ради чего затевались активности в сети.

В то же время, экономика США начинает восстанавливаться. Деловая активность на максимумах за последний год и уверенность потребителей растёт. Компании показали рост прибыли за четвёртый квартал 2020 года и данная тенденция сохраняется.

( Читать дальше )

Плохое закрытие, плохое будущее

- 29 января 2021, 22:02

- |

Следующая волна маржин коллов будет намного более «разрушительной», чем в 2000 или 2007 годах

- 29 января 2021, 19:28

- |

Основной способ, которым инвесторы выражают уверенность в тенденции фондового рынка — это брать деньги в долг для участия в этой тенденции. Прямо сейчас участники рынка используют маржу для покупки акций, как будто медвежий рынок кто-то отложил на неопределённый срок.

Автор: Bob Stokes

Исходя из истории финансов, за каждым медвежьим рынком следовал бычий рынок, и наоборот.

Текущий бычий рынок рано или поздно закончится.

Две предыдущие вершины бычьего рынка сформировались в 2007 и 2000 годах. Одной из особенностей каждой из этих вершин было в том, что инвесторы активно использовали маржу. Другими словами, участники рынка брали большие займы для покупки акций.

Такое поведение может сработать, пока цены на акции не упадут. Затем приходит «маржин колл» или требования от их брокерских фирм об увеличении суммы капитала на их счетах. Инвесторы, которым не хватает денежных средств для пополнения своего счета, часто вынуждены быстро ликвидировать ценные бумаги, что может привести к большим убыткам.

( Читать дальше )

Байден и ФРС: чего ожидать

- 29 января 2021, 12:22

- |

Вряд ли посреди ночи мы увидим неприятные твиты нового президента, критикующего ФРС за снижение процентных ставок. И уж наверняка руководство ФРС не будут называть «тупицами», если их действия не будут соответствовать пожеланиям президента Джо Байдена.

Но это не означает, что центральный банк США не столкнется с давлением при работе с новой администрацией.

Ожидаемые проблемы, с которыми столкнется регулятор, включают пандемию коронавируса, а также требования к более инклюзивной экономике и более решительному подходу к социальным вопросам, таким как расовое равенство и изменение климата.

Также будет интересная новая динамика, когда кандидат в министры финансов Джанет Йеллен, получит дополнительное преимущество, как бывший председатель ФРС.

Вряд ли США ожидают масштабные изменения денежно-кредитной политики. Байдена, вероятно, устроит такая же среда с низкими процентными ставками, как и при двух предыдущих президентах.

( Читать дальше )

Сентимент указывает на ухудшение новостного фона

- 29 января 2021, 12:10

- |

Несмотря на рост фондовых рынков вчера, сентимент новостных лент и соц.сетей показывает на ухудшение ситуации в информационном пространстве.

Источник: Refinitiv

Таким образом, по нашему мнению, стоит быть готовым к более глубокой коррекции на западных площадках.

Наш Телеграм-канал

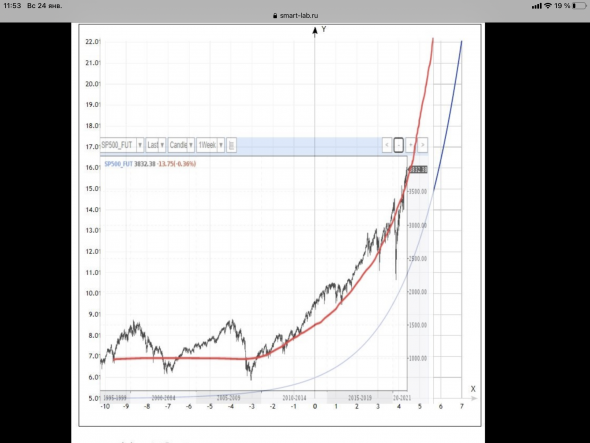

🙏Скиньте ссылочку на топик, где приведён график(фото прикладываю) экспоненты в S&P

- 29 января 2021, 11:21

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал