r&d

Просадка в $26,000 на Duolingo: паника или уникальный шанс? Личный разбор с холодной головой

- 30 января 2026, 01:09

- |

«Мы теряем больше $26,000 на падающих акциях Duolingo. И мы не просто держим позиции — мы их наращиваем. Почему? Ответ — не в эмоциях, а в цифрах, которые говорят громче, чем паника на рынке».

Именно с такой мысли начинается наш новый разбор на YouTube. Если вы следите за акцией $DUOL, вы видели её болезненное пике. Многие трейдеры в убытках. Но вместо того чтобы сливать позиции, мы углубились в фундаментальные показатели. И то, что мы там обнаружили, заставляет смотреть на просадку не как на крах, а как на потенциальную возможность.

( Читать дальше )

- комментировать

- 567 | ★1

- Комментарии ( 18 )

Мы собрали автономный AGI-прототип, который слышит, видит, запоминает, думает и работает как система.

- 24 ноября 2025, 21:27

- |

Последние недели наша небольшая команда работала практически без выходных.

У многих из нас семьи почти не видели — ночные сборки, тесты, переделки, новые модули, очередные сбои, переработка логики, снова тесты.

Но мы дошли до первого важного рубежа.

Сегодня можем показать то, что обычно делает полноценная лаборатория:

прототип автономного AGI-ядра, работающий локально как связная система.

Это не LLM-бот.

Не ассистент с подсказками.

И не интерфейс поверх GPT.

Мы собирали именно архитектуру поведения + память + контекст + восприятие + ядро принятия решений + визуальное тело.

🟦 Что у нас получилось (по факту):

( Читать дальше )

Т-банк может открыть R&D-центр по исследованию ИИ в Китае. Инвестиции в проект могут составить от ₽500 млн до ₽1 млрд, считают эксперты — Ведомости

- 16 октября 2025, 07:45

- |

Один из крупнейших российских банков – Т-банк может открыть R&D-центр по исследованию искусственного интеллекта (ИИ) в Китае. Об этом «Ведомостям» рассказал зампред правления, руководитель департамента IT банка Вячеслав Цыганов. По его словам, у китайских компаний и ученых есть технологии, «близкие по духу» компании, что может быть полезным для развития сложной инженерии. «Когда-то китайские компании приходили к нам, открывали лабораторию и забирали наработки себе. Мы решили – почему это не сделать нам?» – заявил он в разговоре с «Ведомостями».

Еще одна причина открытия исследовательского центра по ИИ в Китае – доступность квалифицированных, образованных кадров, говорит Цыганов. «У них высокий уровень безработицы, особенно среди молодого населения, и государство субсидирует компаниям часть оплаты стажировок», – добавил он. Это позволяет нанимать кадры гораздо проще, особенно с учетом низкой безработицы и дефицита кадров в России, подчеркнул банкир.

( Читать дальше )

Полимеры СИБУРа для капельниц

- 01 октября 2025, 10:45

- |

Инфузионные растворы – это жидкости, содержащие лекарства или питательные вещества, которые вводятся в организм при помощи капельницы. Обычно их упаковывают в запаянные полимерные флаконы, сделанные по технологии BFS (blow, fill, seal). Они должны быть абсолютно стерильны.

🟢 Наши предприятия разработали полимеры, подходящие для этих целей: Нижнекамскнефтехим – медицинские марки полипропилена, а Томскнефтехим – полиэтилена. Они успешно прошли все испытания.

🟢 Российскому рынку ежегодно нужно более 16 тыс. тонн полимеров для BFS-флаконов. СИБУР уже закрывает более 40% потребностей рынка и продолжает усиливать позиции. Благодаря качеству данная продукция востребована и на международных рынках.

🟢 Наши полимеры для BFS-флаконов инфузионных растворов соответствуют самым строгим критериям внутреннего фармацевтического рынка Китая. Мы также экспортируем их в Египет, Вьетнам и другие страны. Для отправки на экспорт они проходят валидацию, в том числе по стандартам США и Евросоюза.

( Читать дальше )

Т-технологии инвестирует ₽500 млн в R&D-центр для создания ИИ-ассистента – Ведомости

- 14 марта 2025, 07:08

- |

Финансовая экосистема «Т-технологии», включающая Т-банк и Росбанк, инвестирует 500 млн рублей в R&D-центр, запущенный в 2025 году. Центр сосредоточится на искусственном интеллекте, базах данных, аналитических системах и информационной безопасности. Ключевой проект — разработка AI Coding Assistant.

Цель компании — к 2026 году увеличить долю ИИ-кода в собственных разработках до 25%, что в 6 раз выше текущего уровня. Средства направят на наем инженеров, оборудование и гранты для совместных исследований с вузами, включая МФТИ, «Сколтех» и НГУ.

Представители «Т-технологий» уверены, что сотрудничество с академическим сообществом позволит не только внедрять инновации, но и привлекать талантливых студентов.

Источник: www.vedomosti.ru/technology/articles/2025/03/14/1097957-t-bank-investiruyut-v-rd-tsentr?from=newsline

❓Зачем нам Центр палладиевых технологий или пару слов о металле будущего

- 13 августа 2024, 11:18

- |

☝️Специалисты Центра активно формируют пул экспертов для проведения совместных исследований с российскими и зарубежными институтами и лабораториями, а также для взаимодействия с потенциальными заказчиками из Азиатско-Тихоокеанского региона с целью ускорения вывода на рынок новых продуктов на основе палладия. На сегодняшний день в портфеле Центра более 20 новых разработок с применением металла, которые находятся на разных стадиях готовности. В долгосрочной перспективе планируется создание более 100 новых палладий-содержащих материалов будущего, применение которых в промышленности и науке позволит увеличить спрос на металл минимум на 40 тонн к 2030 году.

( Читать дальше )

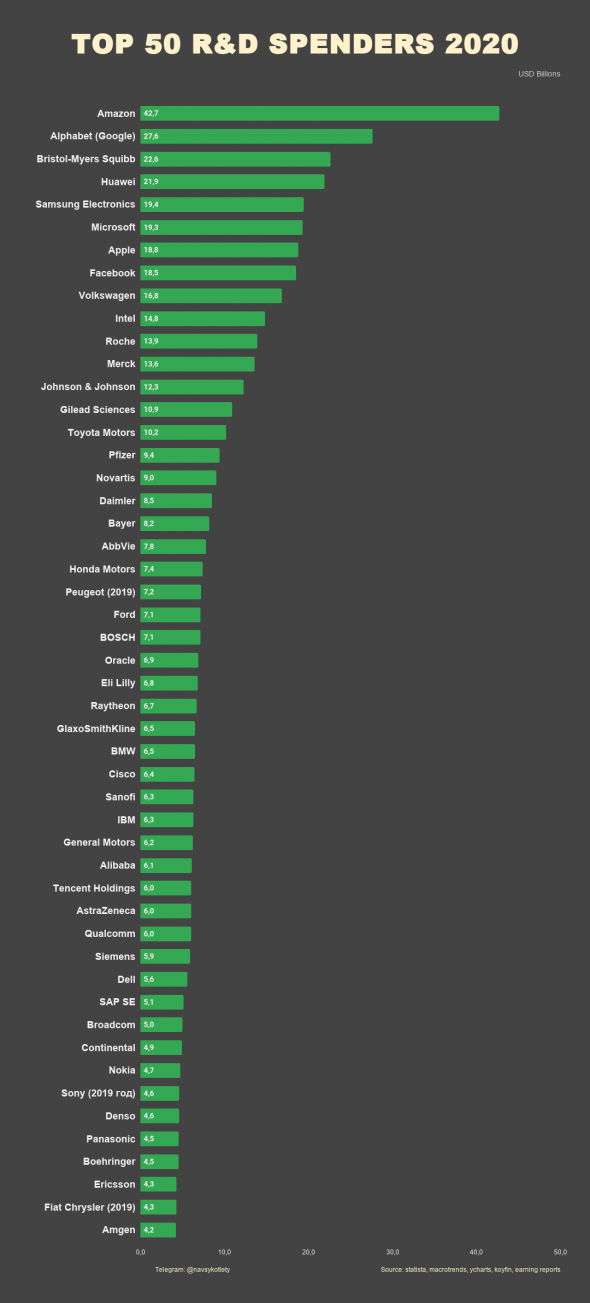

Топ компаний по R&D

- 24 апреля 2021, 13:22

- |

В полном масштабе здесь.

Как вам R&D Amazon? Сумма даже чуть больше, чем бюджетные расходы Москвы за тот же год (~$42 мрд).

Именно R&D показывает сколько компания инвестирует в своё развитие. Чем больше эта статья расходов, тем больше шансов, что компания займёт (или продолжит занимать) лидирующее положение в своей отрасли. Конечно, зависимость не прямая, но она однозначно есть. Как вариант, можно оценивать мультипликатор R&D/Sales — так мы увидим какие компании прикладывают максимум «усилий», чтобы оставаться инновационными. Однако, на мой взгляд, именно абсолютное значение R&D имеет наибольшую ценность, ведь если ты можешь позволить себе тратить десятки миллиардов долларов на разработки и нанимать лучшие умы, то именно твои технологии будут приносить максимальную пользу и пользоваться максимальным спросом.

( Читать дальше )

Как FAANGM распределяют деньги

- 06 апреля 2021, 15:19

- |

Часто слышу странный аргумент: Если компания не платит дивиденды, то о каком сложном проценте в инвестициях может идти речь?

Уоррен Баффетт в письме 2019 г. обращал внимание на то, как люди часто заблуждаются, недооценивая силу сложного процента при инвестициях компанией в свое производство. А в письме 2020 г. отмечал силу обратного выкупа.

Посмотрел, а как обстоят дела у FAANGM с «не-дивидендами»?

1. Facebook. Начали выкупать акции, на 21% от прибыли в 2020 г. Огромные инвестиции и R&D — 47% от выручки.

2. Apple. Только 15% от всех денег Apple вернул в 2020 через дивиденды и 85% — через обратный выкуп. Сумма больше прибыли: используются накопленные ранее деньги.

3. Amazon. Пока не делает buyback и не платит дивидендов. Возможно, стоило в картинку поставить отрицательную цифру: дело в том, что Амазон «балуется» допэмиссией. Так, в 2020 году выпущено чуть менее 8 млн акций, что составляет порядка 15-20 млрд долл. Но у компании рекордные затраты на инвестиции, технологии и контент. Вряд ли в мире найдется компания с сопоставимыми затратами.

( Читать дальше )

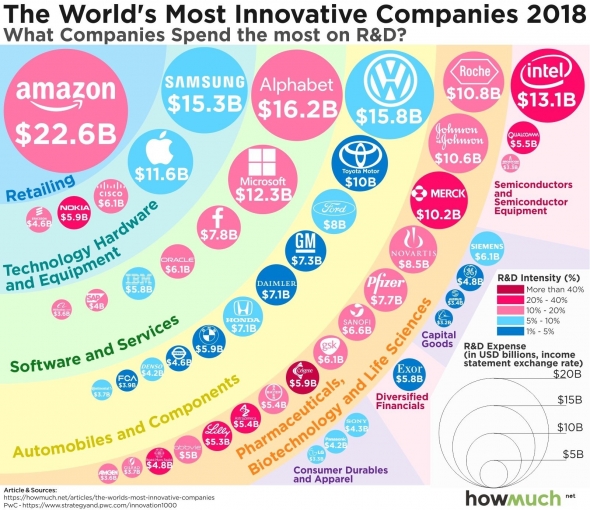

Затраты на НИОКР мировых лидеров

- 09 января 2019, 12:49

- |

Но, например, затраты Amazon нельзя напрямую сравнивать с другими компаниями. Они туда включают все, что угодно, включая съемку новых фильмов и сериалов, что как бы и новые продукты, но не совсем НИОКР. С таким же успехом и Нетфликс с его бюджетом в 8 млрд на фильмы и сериалы можно туда записать.

Сколько тратят компании на research?

- 31 октября 2018, 12:11

- |

Market Cap |

Research & Development | |

| Apple | 1050 млрд | 13.5 млрд |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал