SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

qiwi

Возобновление QIWI дивидендных выплат поддержит акции компании - Альфа-Банк

- 29 марта 2019, 12:42

- |

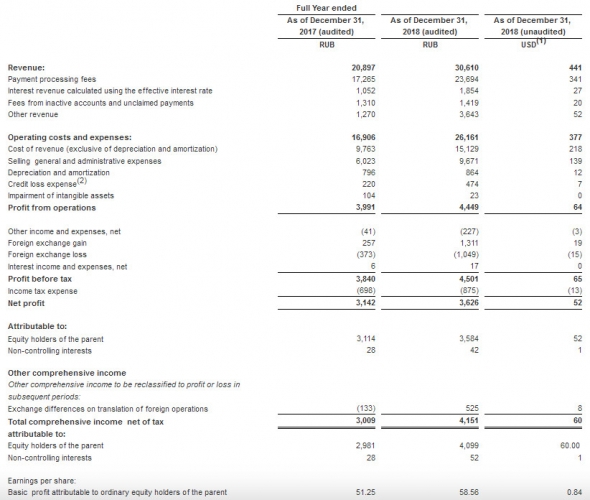

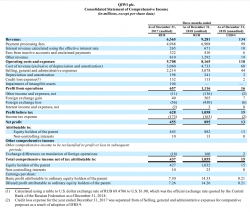

Компания QIWI вчера представила финансовые результаты за 4К18 по МСФО. Выручка превысила консенсус-прогноз на 3%; EBITDA и чистая прибыль оказались выше прогнозов на 5-13%.

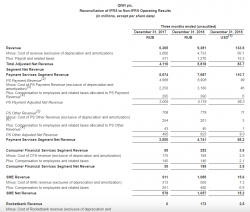

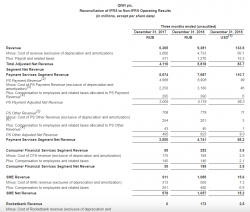

Динамика по сегментам: В 4К18 сильную динамику продемонстрировал основной сегмент платежных сервисов – рост чистой выручки ускорился до 35,5% г/г (с 34% в 3К18 и 26-28% в 1П18) и составил 4,7 млрд руб. Вклад сегмента платежных сервисов в рост чистой выручки составил 73% г/г в 4К18.Чистая выручка сегмента предприятий малого и среднего бизнеса (представленного проектом Точка) выросла на 83% г/г (+ 25% к/к) до 1,1 млрд руб. Чистой выручке этого сегмента (второй по размеру после чистой выручки сегмента платежных сервисов) принадлежит 18% в общей чистой выручки компании. Впервые результаты Рокетбанка были представлены в отдельной статье – сегмент показал убыток по чистой выручке в размере 263 млн руб. в 2018 г. на фоне привлечения клиентской базы и расходов на маркетинг.

( Читать дальше )

Таким образом, мы считаем результаты позитивными для акций компании и видим дополнительную поддержку в связи с возобновлением дивидендных выплат.Альфа-Банк

Динамика по сегментам: В 4К18 сильную динамику продемонстрировал основной сегмент платежных сервисов – рост чистой выручки ускорился до 35,5% г/г (с 34% в 3К18 и 26-28% в 1П18) и составил 4,7 млрд руб. Вклад сегмента платежных сервисов в рост чистой выручки составил 73% г/г в 4К18.Чистая выручка сегмента предприятий малого и среднего бизнеса (представленного проектом Точка) выросла на 83% г/г (+ 25% к/к) до 1,1 млрд руб. Чистой выручке этого сегмента (второй по размеру после чистой выручки сегмента платежных сервисов) принадлежит 18% в общей чистой выручки компании. Впервые результаты Рокетбанка были представлены в отдельной статье – сегмент показал убыток по чистой выручке в размере 263 млн руб. в 2018 г. на фоне привлечения клиентской базы и расходов на маркетинг.

( Читать дальше )

- комментировать

- 234

- Комментарии ( 0 )

Несмотря на сильные результаты QIWI реакция акций нейтральная - Атон

- 29 марта 2019, 11:42

- |

QIWI опубликовала сильные результаты за 4К18 по МСФО, консервативный прогноз, дивиденды на повестке дня

Общая скорректированная чистая выручка за 4К18 увеличилась на 41% г/г до 5.8 млрд руб., превысив консенсус-прогноз Интерфакса на 3%. Скорректированная EBITDA выросла на 53% до 1.47 млрд руб. (на 5% выше консенсуса), рентабельность EBITDA упала до 25% на фоне роста расходов на персонал, связанного с развитием Точки и Рокетбанка, и увеличения SG &A-затрат. Скорректированная чистая прибыль выросла на 58% до 1.0 млрд руб. (на 5% выше консенсуса). Чистая выручка сегмента платежных сервисов увеличилась на 35% до 4.7 млрд руб., а чистая прибыль сегмента выросла на 28% до 2.6 млрд руб. Общий объем платежей через терминалы QIWI вырос на 32% г/г до 331 млрд руб., а средняя доходность скорректированной чистой выручки составила 1.43% (без изм. кв/кв и против 1.39% в предыдущем году). Группа ожидает, что в 2019 рост выручки составит 0-8%, принимая во внимание бухгалтерские изменения из-за деконсолидации Точки. Скорректированная чистая прибыль должна вырасти на 15-25% г/г. Выручка и чистая прибыль сегмента платежных сервисов, как ожидается, вырастут на 10-18% г/г и 8-16% г/г соответственно. Убыток Рокетбанка за 1П19, по оценкам, окажется чуть выше 1 млрд руб. Компания планирует распределить 65-85% чистой прибыли на дивиденды за 2019.

Общая скорректированная чистая выручка за 4К18 увеличилась на 41% г/г до 5.8 млрд руб., превысив консенсус-прогноз Интерфакса на 3%. Скорректированная EBITDA выросла на 53% до 1.47 млрд руб. (на 5% выше консенсуса), рентабельность EBITDA упала до 25% на фоне роста расходов на персонал, связанного с развитием Точки и Рокетбанка, и увеличения SG &A-затрат. Скорректированная чистая прибыль выросла на 58% до 1.0 млрд руб. (на 5% выше консенсуса). Чистая выручка сегмента платежных сервисов увеличилась на 35% до 4.7 млрд руб., а чистая прибыль сегмента выросла на 28% до 2.6 млрд руб. Общий объем платежей через терминалы QIWI вырос на 32% г/г до 331 млрд руб., а средняя доходность скорректированной чистой выручки составила 1.43% (без изм. кв/кв и против 1.39% в предыдущем году). Группа ожидает, что в 2019 рост выручки составит 0-8%, принимая во внимание бухгалтерские изменения из-за деконсолидации Точки. Скорректированная чистая прибыль должна вырасти на 15-25% г/г. Выручка и чистая прибыль сегмента платежных сервисов, как ожидается, вырастут на 10-18% г/г и 8-16% г/г соответственно. Убыток Рокетбанка за 1П19, по оценкам, окажется чуть выше 1 млрд руб. Компания планирует распределить 65-85% чистой прибыли на дивиденды за 2019.

Несмотря на сильные результаты реакция акций была нейтральной. Вероятно это связано с ожиданием инвесторов обновления стратегии компании, которая будет представлена летом. В настоящее время бумага находится у нас на пересмотре.АТОН

Qiwi - планирует направлять на дивиденды 65-85% от чистой прибыли, начиная с I квартала 2019 г

- 28 марта 2019, 15:15

- |

Qiwi будет направлять на дивиденды 65-85% от скорректированной чистой прибыли, начиная с первого квартала 2019 года.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={A5A34326-AA6D-4D87-8A78-E7CB7B26DD6C}

Что касается выплат дивидендов, в соответствии с решением совета директоров компания планирует направлять на них от 65% до 85% от скорректированной чистой прибыли, начиная с первого квартала 2019 года. Совет директоров оставляет за собой право распределять дивиденды ежеквартально

https://emitent.1prime.ru/News/NewsView.aspx?GUID={A5A34326-AA6D-4D87-8A78-E7CB7B26DD6C}

Qiwi - скорректированная чистая прибыль по МСФО в IV квартале выросла на 58%, до 1 млрд руб

- 28 марта 2019, 15:14

- |

Скорректированная чистая прибыль Qiwi по МСФО в четвертом квартале 2018 года выросла на 58% по сравнению с аналогичным периодом прошлого года и составила 1,014 миллиарда рублей.

Скорректированная чистая выручка выросла на 41% — до 5,818 миллиарда рублей.

Скорректированный показатель EBITDA составил 1,473 миллиарда рублей, увеличившись на 53%.

https://investor.qiwi.com/news-releases/news-release-details/qiwi-announces-fourth-quarter-and-full-year-2018-financial

Qiwi 2018 год. Дивиденды комбэк?(дополнение)

- 28 марта 2019, 15:12

- |

QIWI В IV КВ 2018Г ПОЛУЧИЛА 1,014 МЛРД РУБ. ЧИСТОЙ ПРИБЫЛИ ПО МСФО, ЛУЧШЕ ПРОГНОЗА

QIWI БУДЕТ ПЛАТИТЬ ДИВИДЕНДЫ В 65-85% ЧИСТОЙ ВЫРУЧКИ НАЧИНАЯ С I КВ. 2019 ГОДА

QIWI ПЛАНИРУЕТ В 2019Г НАРАСТИТЬ ЧИСТУЮ ВЫРУЧКУ НА 0-8%, ЧИСТУЮ ПРИБЫЛЬ — НА 15-25%

На самом деле это не МСФО, а Non-IFRS.

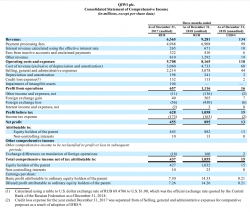

В стандартной IFRS как-то привычнее:

( Читать дальше )

QIWI БУДЕТ ПЛАТИТЬ ДИВИДЕНДЫ В 65-85% ЧИСТОЙ ВЫРУЧКИ НАЧИНАЯ С I КВ. 2019 ГОДА

QIWI ПЛАНИРУЕТ В 2019Г НАРАСТИТЬ ЧИСТУЮ ВЫРУЧКУ НА 0-8%, ЧИСТУЮ ПРИБЫЛЬ — НА 15-25%

На самом деле это не МСФО, а Non-IFRS.

В стандартной IFRS как-то привычнее:

( Читать дальше )

Кто получит 1000 сегодня? Конкурс продолжается!

- 28 марта 2019, 10:35

- |

Итак, календарь Рейтера обманул, Татнефть и Сур вчера не отчитались. Зато отчитался Трансконтейнер. Комментариев немного.

Судя по активности на форумах, такие акции как Акрон, Трансконтейнер, Мегафон, М.Видео, Ростелеком, ЧТПЗ, МОЭСК вообще никто не держит.

Сегодня отчитается QIWI.

Автор лучших комментариев к отчету забирают 1000:)

Вчера победил Молчанов Максим, написав этот комментарий.

Ухудшение рентабельности Qiwi не станет негативным сюрпризом для рынка - Альфа-Банк

- 27 марта 2019, 16:12

- |

Компания Qiwi завтра, 28 марта, представит финансовые результаты за 4К18 и 2018 г. и проведет телефонную конференцию.

Выручка: Согласно прогнозу компании, чистая скорректированная выручка вырастет на 40-45% г/г в 2018 г. до 18,5-19,1 млрд руб. Консенсус-прогноз агентства Bloomberg, предусматривающий рост скорректированной чистой выручки на 41% г/г до 18,6 млрд руб., в целом соответствует прогнозу компании. Мы полагаем, что главный вклад в рост выручки придется на проект Точка (который продемонстрировал хорошую динамику за 9М2018) и сегмент платежных сервисов (на фоне текущего тренда по диджитализации платежей).

EBITDA: Согласно консенсус-прогнозу, скорректированная EBITDA за 2018 составит 5,5 млрд руб. (+ 5,5% г/г) при рентабельности 29,4% (что на 10 п.п. ниже г/г), что соответствует тренду замедления на протяжении всего года: с 35,4% в 1К18 до 31,2% в 3К18. Мы считаем, что ухудшение рентабельности может быть связано с ростом общих, административных и коммерческих расходов на фоне повышения расходов на персонал и рекламу по проектам СОВЕСТЬ, Точка и Рокетбанк. Рынок уже учел это в котировках.

( Читать дальше )

Выручка: Согласно прогнозу компании, чистая скорректированная выручка вырастет на 40-45% г/г в 2018 г. до 18,5-19,1 млрд руб. Консенсус-прогноз агентства Bloomberg, предусматривающий рост скорректированной чистой выручки на 41% г/г до 18,6 млрд руб., в целом соответствует прогнозу компании. Мы полагаем, что главный вклад в рост выручки придется на проект Точка (который продемонстрировал хорошую динамику за 9М2018) и сегмент платежных сервисов (на фоне текущего тренда по диджитализации платежей).

EBITDA: Согласно консенсус-прогнозу, скорректированная EBITDA за 2018 составит 5,5 млрд руб. (+ 5,5% г/г) при рентабельности 29,4% (что на 10 п.п. ниже г/г), что соответствует тренду замедления на протяжении всего года: с 35,4% в 1К18 до 31,2% в 3К18. Мы считаем, что ухудшение рентабельности может быть связано с ростом общих, административных и коммерческих расходов на фоне повышения расходов на персонал и рекламу по проектам СОВЕСТЬ, Точка и Рокетбанк. Рынок уже учел это в котировках.

( Читать дальше )

Куда смотреть в отчете QIWI?

- 12 марта 2019, 17:11

- |

Ну что, у нас во 2й половине марта должна быть опубликована отчетность QIWI за 4 квартал.

Надо смотреть на то, как увеличилась или уменьшилась чистая прибыль по сегментам:

По CFS ожидаю сокращения убытка, так как расходы на Совесть расти перестали, а доходы должны были вырасти.

Главное куда смотреть — чтобы Payment Segment не просел неожиданно.

Кроме того, по итогам 3Q квартала было заявлено, что QIWI может вернуться к выплате дивидендов, поэтому в отчете надо искать слово dividend.

Надо смотреть на то, как увеличилась или уменьшилась чистая прибыль по сегментам:

- 3Q Payment Services Segment Net = 2,487bn RUB

- 3Q Consumer Financial Services Net = -0,699bn RUB

- 3Q Small and Medium Enterprise Net = -0,08bn RUB

- 3Q Corporate and other Net = -0,538bn RUB

По CFS ожидаю сокращения убытка, так как расходы на Совесть расти перестали, а доходы должны были вырасти.

Главное куда смотреть — чтобы Payment Segment не просел неожиданно.

Кроме того, по итогам 3Q квартала было заявлено, что QIWI может вернуться к выплате дивидендов, поэтому в отчете надо искать слово dividend.

Пара комментариев по QIWI

- 07 марта 2019, 19:38

- |

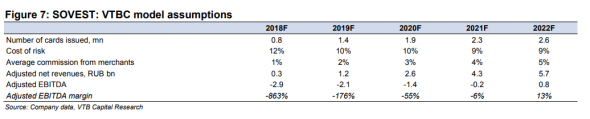

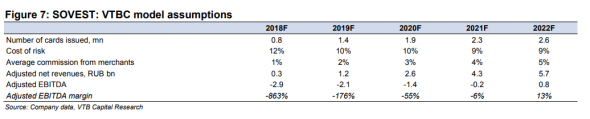

Читаю обзор Владимира Беспалова из ВТБ Капитал по QIWI. Хотел бы выделить следующие моменты:

Да, ждет снижения доходности переводов, но не сильного 1,05% до 0,92% к 2022 году.

Отмена комиссий при СБП сократит расходы QIWI на пополнение кошельков с банковских карт, т.к. сейчас эту комиссию QIWI платит за клиента.

В структуре переводов QIWI лишь часть платежей может конкурировать в лоб с СБП.

Сейчас QIWI берет за перевод на карту 2%+50 руб, причем большую часть этой суммы идет не в QIWI, а платежным системам, а чистая эффективная комиссия QIWI составляет около 1%.

Интересно что в 2015 году 72% пополнений QIWI кошелька составлял кэш, сейчас кэш 38%, а пополнения с карт выросли с 8% до 20%.

Даже если закон об ограничении списаний с неативных кошельков будет принят в самом худшем виде, это снизит целевую цену на 8%.

Сейчас эта статья 7% выручки.

Инвестиции в Рокетбанк оцениваются на уровне 3 млрд в 2019 (чето дофига)

Лично меня сильно удручают оценки ебитды совести:

Выход ебитды в плюс ожидается только с 2022 года!

( Читать дальше )

Да, ждет снижения доходности переводов, но не сильного 1,05% до 0,92% к 2022 году.

Отмена комиссий при СБП сократит расходы QIWI на пополнение кошельков с банковских карт, т.к. сейчас эту комиссию QIWI платит за клиента.

В структуре переводов QIWI лишь часть платежей может конкурировать в лоб с СБП.

Сейчас QIWI берет за перевод на карту 2%+50 руб, причем большую часть этой суммы идет не в QIWI, а платежным системам, а чистая эффективная комиссия QIWI составляет около 1%.

Интересно что в 2015 году 72% пополнений QIWI кошелька составлял кэш, сейчас кэш 38%, а пополнения с карт выросли с 8% до 20%.

Даже если закон об ограничении списаний с неативных кошельков будет принят в самом худшем виде, это снизит целевую цену на 8%.

Сейчас эта статья 7% выручки.

Инвестиции в Рокетбанк оцениваются на уровне 3 млрд в 2019 (чето дофига)

Лично меня сильно удручают оценки ебитды совести:

Выход ебитды в плюс ожидается только с 2022 года!

( Читать дальше )

ВТБ Капитал обновил рекомендацию по QIWI

- 06 марта 2019, 20:43

- |

Рейтинг: Покупать

Цель: $25

Потенциал 12 мес: 86%

Цель: $25

Потенциал 12 мес: 86%

- Нет причин чтобы оправдать последнюю коррекцию в акциях

- Рынок фокусируется на гипотетических рисках: Система Быстрых Платежей ЦБ и потенциальные инвестиции в Рокетбанк

- Мы видим сильные тренды в платежном бизнесе QIWI

- EV/EBITDA 2019 = 3.7

- Полный закондательный запрет на списания с неактивных кошельков не ожидают

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал