qe

Мутная история c балансом

- 26 сентября 2019, 20:54

- |

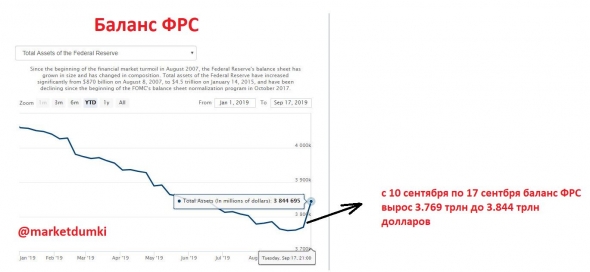

Что-то странное произошло с балансом ФРС с 10 по 17 сентября. Он увеличился за неделю на 75 млрд $ (см. график внизу). С чего вдруг? Ведь только в августе закончили программу QT по сокращению баланса (ранее на эту тему писал в телеграм канале http://bit.ly/2mVhjrk) и тут такой рост. Даже во время программы QE баланс увеличивался на такое значение за месяц, но никак не за неделю. Или это просто техническая ошибка на сайте ФРС? Непонятно пока.

Глава ФРС же говорил 18 сентября, что в скором времени потребуется органический рост баланса (подробнее на эту тему писал в телеграм канале http://bit.ly/2nuTqXD). И получается, этот органический рост уже пошел? Или еще нет? А как тут не вспомнить кризис ликвидности на межбанковском рынке в США, который случился как раз на той неделе? До конца и непонятно из-за чего это все произошло. Но дыма без огня не бывает. Важно понять, удалось ли ФРС в полной мере потушить пламя? И может ли оно разгореться с новой силой и перекинуться на фондовый рынок, который торгуется на исторических максимумах около 3000 пунктов по SP500? Было бы интересно на все это посмотреть...

- комментировать

- 3.3К | ★1

- Комментарии ( 5 )

ИНФОРМАЦИЯ В ПРЕДДВЕРИИ ФРС.ПРОДОЛЖЕНИЕ.

- 18 сентября 2019, 19:13

- |

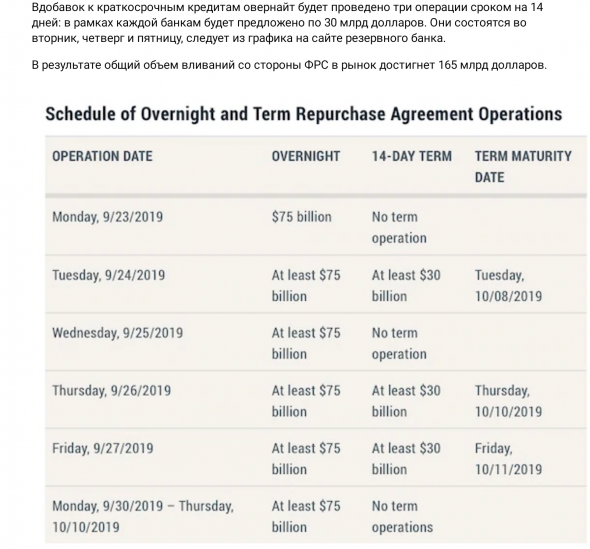

Федеральная резервная систем третий день подряд не может взять под контроль ситуацию в самом сердце глобальной долларовой системы — на рынке репо США.

Рынок, где банки покрывают краткосрочную потребность в долларовом финансировании, привлекая кредиты на один день под залог ценных бумаг, столкнулся с острой нехваткой ликвидности.

Во вторник стоимость займов овернайт взлетала до 10% годовых, почти в 4 раза превысив уровень ключевой ставки (2,25%). В ответ Федеральный резервный банк Нью-Йорка провел первую с 2009 года операцию репо с банками, закачав в систему 53 млрд долларов экстренных кредитов.

Но «сбить температуру» на долларовом рынке до нормы не удалось: к концу торговой сессии ставки снова начали расти, и на утро среды держались около 4% годовых.

( Читать дальше )

Экономическая импотенция Еврозоны

- 14 сентября 2019, 22:52

- |

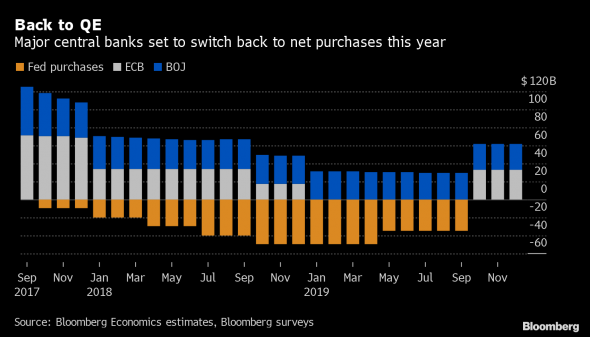

Итак, с ноября ЕЦБ вновь начинает скупку активов. Для этих целей будут печатать по 20 млрд евро в месяц. Страны северной Европы протестовали против этого решения, но как это и было в предыдущий раз, их голос не был услышан. Таким образом, баланс ЕЦБ вновь начнет расти. На данный момент он составляет 4.7 трлн евро. Новая программа по скупке активов не имеет временных ограничений. Будет продолжаться до тех пор пока регулятор не добьется своих целей по росту инфляции.

Действия ЕЦБ очень красноречиво говорят о том, что происходит сейчас в Еврозоне. Спустя 8 месяцев вновь запустить печатный станок и понизить ставку с минус 0.4% до минус 0.5% — это фактически капитуляция. Признание полной беспомощности и растерянности. Очень сильно это контрастирует с тем, что происходит сейчас в США. Мало того, что ФРС уже 5 лет не проводит скупку активов, так еще и умудрилась провести программу количественного ужесточения, в рамках которой изъяли из системы 700 млрд долларов (ранее на эту тему писал в телеграм канале http://bit.ly/2khFTl4). Я уже не говорю про цикл повышения ставки, который ФРС смогла осуществить с конца 2015 по конец 2018 года. Не надо иметь семь пядей во лбу, чтобы по действиям центральных банков понять насколько всё запущено в Еврозоне по сравнению с США.

( Читать дальше )

QE, которого никто не хотел

- 13 сентября 2019, 15:01

- |

Кратковременная пауза в QE ЕЦБ оказалась для европейской экономики тяжелым испытанием, провалившей первый же стресс-тест в виде сжатия экспорта. На заседании в четверг Драги заявил, что «не было необходимости голосовать» о возобновлении QE, так как все члены Совета «были солидарны в необходимости действовать» и «значительное большинство» проголосовало за возобновление QE. В спектре ожидаемых сценариев решение ЕЦБ определенно было мягче нейтрального (максимальная степень гарантий политики – «QE столько времени, сколько нужно»), однако классическая реакция – евро вниз, бонды вверх продлилась недолго и вскоре евро перешел в рост. Тогда какой же информацией руководствовался рынок?

Во-первых, “значительное большинство” отдавших голос за QE могло оказалось ложью. Впервые за восемь лет президентства Драги разногласия ключевых членов достигло апогея. Как сообщает Блумберг, ссылаясь на анонимные источники, кроме «публичной оппозиции» QE – главы датского ЦБ (Кнот), его немецкого коллеги (Вайдманн), Лаутеншлегер, против нетрадиционных мер высказался также глава банка Франции Вилерой. Страны, которые они представляют, составляют половину европейского региона с точки зрения ВВП и населения. К ним также могли присоединиться коллеги из Австрии и Эстонии и главный экономист ЕЦБ Бенуа Кере. Большинство, о котором заявил Драги могло оказаться минимальным, поэтому он вероятно отказался от голосования, так как это показало бы, что только страны периферии или со слабой фискальной дисциплиной высказались за возобновление

( Читать дальше )

Обзор предстоящего заседания ЕЦБ: сможет ли ЦБ не разочаровать рынок?

- 09 сентября 2019, 13:14

- |

Сентябрьское заседание ЕЦБ, вероятно станет местом и временем ключевых решений монетарной политики в этом году, так как с возвращением политики подстройки ЦБ должен будет определить длительность новых гарантий мягких кредитных условий (forward guidance).

Глобальная торговая война толкает производственный сектор Германии в рецессию, метрики корпоративных настроений приблизились к зоне сжатия, а выход Британии из ЕС все еще остается неопределенным несмотря на приближение октябрьского дедлайна. Не удивительно, что ЕЦБ планирует возобновить скупку бондов, что станет последним решением при президентстве Драги, срок которого заканчивается 31 октября.

Как ожидается, пакет мер смягчения будет включать сокращение ставки, продление гарантий удерживать ставку на низком уровне и компенсационные меры для банковского сектора, который переживает не лучшие времена из-за экстремального истончения маржи прибыли. Ставка на резервы по крайней мере будет снижена на 10 базовых пунктов до -0.5%. Денежный рынок закладывает ожидания снижение ставки на 20 базовых пунктов, то же самое ожидает четверть экономистов опрошенных Рейтер. Есть вероятность более агрессивного шага – намек на дополнительное снижение ставки на 35 базовых пунктов до конца 2020 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал