qe

Что ждать от ФРС 18 марта?!

- 16 марта 2020, 22:53

- |

Рынок валится, спрос запретили, предложение тоже. Предложение рождает спрос и спрос предложение. При карантине и то и другое просто прекращается. И надо ведь остановить очередные 10% вниз по фонде?!

Я жду снижения ставки до минус 0.5%, начала покупки корпоративного долга для начала на 100 млрд, но без ограничения суммы, как с Трежерис и MBS. Сейчас проблема с кредитными спредами, они расширились причём как для компаний с инвестрейтингом, так и для неинвестиционных. Я бы на месте ФРС купил бы бонды Boeing, Apple, и какой-нибудь шлак сланцевиков, например, Chesapeake Energy US165167CF27 бумаги погашаются в августе этого и приносят свыше 300% годовых. Если такой шлак их не устраивает, то корзину бумаг авиакомпаний (например, Delta US247361ZL55, доха выше 4% гасится в конце года) круизников США (Carnival US143658BA91 доха под 7% гасится в октябре 2020). Можно купить долларовых бумаг российских компаний. Они ведь в долларах. Банк Англии например покупает в портфель все фунтовые бумаги с хорошим кредитным качеством независимо от страны эмитента.

( Читать дальше )

- комментировать

- 676

- Комментарии ( 7 )

Извечный вопрос про федиков

- 16 марта 2020, 14:01

- |

Вспомнилось после вчерашнего. Ведь действия ФРС, если они имеют цель поддержать рынок, адекватными не назовёшь. Могли бы потерпеть до среды, ничего бы не изменилось, а такой поспешностью скорее напугали рынки.

А вы как думаете, они таки понимают, что делают, но преследуют несколько другие цели или всё-таки, как по Демуре, «какие дебилы»?

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

ФРС снизила ставку до 0-0.25%! Продолжает QE и снижает норму резервирования до 0%!

- 16 марта 2020, 00:11

- |

- Снизила ставку

Consistent with its statutory mandate, the Committee seeks to foster maximum employment and price stability. The effects of the coronavirus will weigh on economic activity in the near term and pose risks to the economic outlook. In light of these developments, the Committee decided to lower the target range for the federal funds rate to 0 to 1/4 percent.

- Начала новое QE Трежерей и MBS

The Federal Reserve is prepared to use its full range of tools to support the flow of credit to households and businesses and thereby promote its maximum employment and price stability goals. To support the smooth functioning of markets for Treasury securities and agency mortgage-backed securities that are central to the flow of credit to households and businesses, over coming months the Committee will increase its holdings of Treasury securities by at least $500 billion and its holdings of agency mortgage-backed securities by at least $200 billion. The Committee will also reinvest all principal payments from the Federal Reserve's holdings of agency debt and agency mortgage-backed securities in agency mortgage-backed securities. In addition, the Open Market Desk has recently expanded its overnight and term repurchase agreement operations. The Committee will continue to closely monitor market conditions and is prepared to adjust its plans as appropriate.

- Обнулила норму резервирования.

For many years, reserve requirements played a central role in the implementation of monetary policy by creating a stable demand for reserves. In January 2019, the FOMC announced its intention to implement monetary policy in an ample reserves regime. Reserve requirements do not play a significant role in this operating framework.

( Читать дальше )

ЦБ Новой Зеландии готов начать QE

- 15 марта 2020, 22:48

- |

ЦБ Зеландии снизил ставку до рекордных 0.25% и указал в своём стейтменте, что готов начать QE у себя " Assuming markets are functioning effectively, staff indicated Large Scale Asset Purchases of New Zealand Government bonds were the next best monetary tool available to the Committee" после того как это сделали в Японии, США, Европе, Швеции и Канаде.

Как будут платить по долгам все эти перекредитованные правительства в условиях карантина и снижения бюджетных доходов и дополнительных ростов дефицитов непонятно и ведь экономики только уходят в рецессию, дальше дефициты -больше. В первую очередь речь о Японии, Франции, Италии, Великобритании, Португалии и США. Дефолт по их долгам может быть пострашнее коронавируса. Сначала это будет видно на ценах CDS и снижении рейтингов. Снижение рейтинга США на одну ступень в 2011 году финансовый рынок пережил сильным спадом.

Итоги недели 05.03.2020. Экстренное снижение ставки ФРС. Курс доллара и нефть

- 05 марта 2020, 20:28

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Почему следующий долговой кризис будет (также) исторически тяжелым (перевод с elliottwave com)

- 05 марта 2020, 15:46

- |

Серьезное падение, которому подверглись США и другие фондовые рынки по всему миру, напоминает о проблеме дефляции.

Почему?

Что ж, когда вы остановитесь и подумаете об этом, последнее столкновение, которое мировая финансовая система имела с дефляцией, была с 2007 по начало 2009 года. Люди забывают, что финансовому кризису, который был самым большим со времен Великой депрессии, предшествовал начало крупный спад на фондовом рынке. Точно так же дефляционной депрессии 1929–1933 годов также предшествовал исторический пик акций и крах 1929 года.

Нельзя сказать, что основная паника на фондовом рынке, которая разразилась 24 февраля, гарантированно вызовет историческую дефляцию. Тем не менее, рассмотрим некоторые недавний анализ, проведенный главой глобальных исследований Elliott Wave International Мюрреем Ганном

Взглянув на этот график из его взгляда на процентные ставки от 13 февраля, имейте в виду, что греческий термин «Rho» относится к чувствительности к процентным ставкам, то есть имеет двойное значение (подробнее тут).

( Читать дальше )

G-7 готова при необходимости принять меры, включая бюджетные

- 03 марта 2020, 16:13

- |

(Блумберг)

Министры финансов стран G-7 “готовы при необходимости принять меры, включая бюджетные”, в ответ на угрозу коронавируса, говорится в совместном заявлении, опубликованном министерством финансов США.

* Министры финансов и главы центробанков G-7 вновь подтверждают “обязательство использовать все соответствующие инструменты для достижения сильного, устойчивого роста и защиты от понижательных рисков”.

* “Центробанки G-7 продолжат выполнять свои мандаты, поддерживая тем самым стабильность цен и экономический рост при сохранении устойчивости финансовой системы”.

подробно на нашем youtube-канале

Обвал или коррекция?

- 31 января 2020, 21:56

- |

На ZeroHedge выложили хорошую публикацию с говорящим названием «Maybe This Time Is Different?» («Может быть на этот раз по другому?»), в которой приводится занимательная подборка статистики по индексу S&P 500.

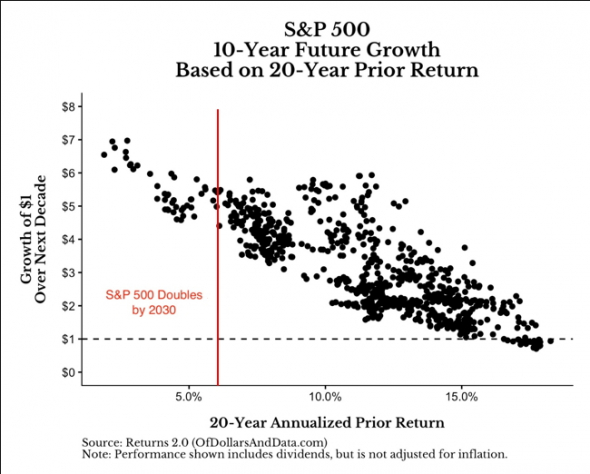

Рассуждения строятся вокруг зависимости годового возврата индекса в течение следующих X лет после имевшего место годового возврата в течение Y лет до этого.

Вот как выглядит ожидаемый десятилетний возврат фондового рынка (на графике представлен в виде роста стоимости каждого доллара сделанных инвестиций) после указанного среднегодового роста рынка на 20-летнем периоде:

(Десятилетний рост стоимости каждого доллара инвестиций (вертикальная ось) в случае среднегодового возврата рынка в х процентов на протяжении 20 лет до этого.)

Все выглядит достаточно логично, интенсивные 20-летние периоды роста индекса сопровождались слабым (или даже отрицательным) ростом долларовой стоимости инвестиций в следующие десять лет — и наоборот. Корреляция выраженная, значительных отклонений от нее не наблюдается.

( Читать дальше )

Является ли мягкая политика ФРС бычьей для фондового рынка? (перевод с elliottwave com)

- 27 января 2020, 15:45

- |

Многие инвесторы прислушиваются к каждому высказыванию Федерального резерва, надеясь, что они услышат подсказку о процентных ставках. Они предполагают, что падение процентных ставок означает повышение цен на акции, в то время как повышение ставок приведет к снижению.

Многие инвесторы прислушиваются к каждому высказыванию Федерального резерва, надеясь, что они услышат подсказку о процентных ставках. Они предполагают, что падение процентных ставок означает повышение цен на акции, в то время как повышение ставок приведет к снижению.Во-первых, исследование Elliott Wave International показывает, что ФРС следует за рынком облигаций. А не ведет его.

Во-вторых, исследование EWI показывает, что цены на акции росли во время тенденций снижения и повышения ставок. Кроме того, были периоды падения цен на акции во время тенденций более низких и более высоких ставок. Другими словами, нет последовательной корреляции между тенденциями акций и процентными ставками.

Как отметил президент Elliott Wave International Роберт Пректер:

Почти невозможно найти трактат по макроэкономике ..., в котором не утверждается и не предполагается, что Совет Федеральной резервной системы научился контролировать предложение кредитов, процентные ставки, уровень инфляции и экономику. Многие люди считают, что он также обладает огромной властью манипулировать фондовым рынком.

( Читать дальше )

Может ли ФРС предотвратить рецессию? (перевод с deflation com)

- 08 января 2020, 15:20

- |

Давайте начнем с выдержки из издания Conquer the Crash Роберта Пректера в 2018 году:

Сегодня практически невозможно найти трактат по макроэкономике, в котором не утверждается и не предполагается, что Совет Федеральной резервной системы научился контролировать предложение кредитов, процентные ставки, уровень инфляции и экономику. Многие люди считают, что он также обладает огромной властью манипулировать фондовым рынком.

Сама идея, что он может делать эти вещи, ложна. Глава 3 Социономической теории финансов однозначно демонстрирует, что центральные банки во всем мире следуют преобладающим процентным ставкам; они не устанавливают их. В 2001 году перед Объединенным экономическим комитетом Палаты и Сената сам председатель Алан Гринспен назвал идею о том, что ФРС может предотвращать рецессии, «загадочным» понятием, связывая такие события именно с тем, что их вызывает: «человеческая психология».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал