nikkei 225

NIKKEI- рост 10 недель подряд

- 21 июня 2023, 15:51

- |

сигнал (паттерн): рост* 10 недель подряд

дата сигнала: 16.06.23

инструмент: NI225

данные для теста: с 1950 г.

кол-во случаев: 8

частота: 0.1 раз в год

all-time CAGR: 7.47%

источник: headlines Q.

* от закрытия до закрытия

Ссылки на наши каналы в Telegram:

t.me/headlines_for_traders

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

t.me/renat_vv

- комментировать

- 119

- Комментарии ( 1 )

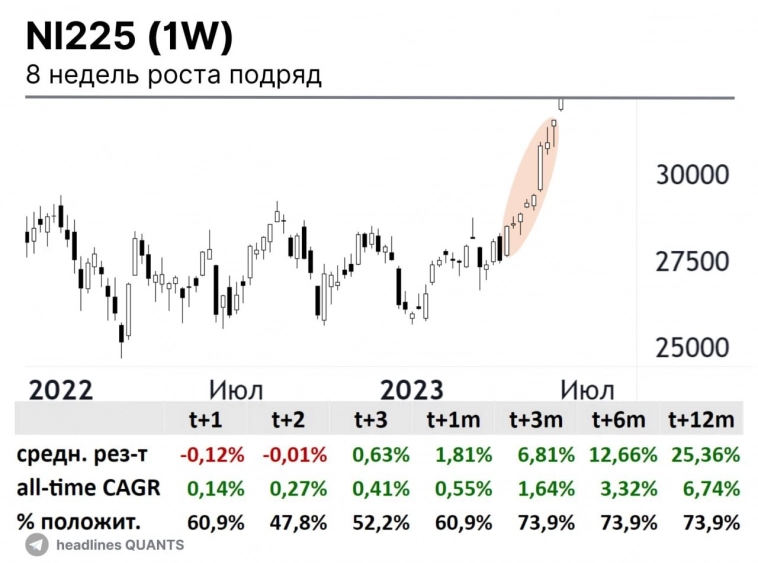

NI225 - сигнал основанный на статистике

- 06 июня 2023, 10:04

- |

сигнал (паттерн): 8 недель роста подряд

дата сигнала: 02.06.23

инструмент: NI225

данные для теста: с 1949 г.

кол-во случаев: 23

частота: 0.31 раз в год

all-time CAGR: 6.74%*

Японский индекс Nikkei 225 растёт 8 недель подряд и находится на исторических максимумах с 1990-го года.

источник: headlines QUANTS

* CAGR — среднегодовой темп роста в обычных условиях

А если не во время и не в ту страну? Куда и когда.

- 20 мая 2023, 14:43

- |

Здравствуйте, коллеги!

Наш соратник в нелегком пути инвестирования написал интересные статьи на тему, покупай и держи и будет тебе счастье: яхты и острова к старости.

Простая и рабочая идея в инвестициях-ПРОСТО ПРОДОЛЖАЙ ПОКУПАТЬ! Или история про самого неудачного инвестора.

Что будет, если инвестировать в самые неудачные моменты на российском фондовом рынке!

Обратная сторона медали: выбор страны, времени и сроков инвестирования.

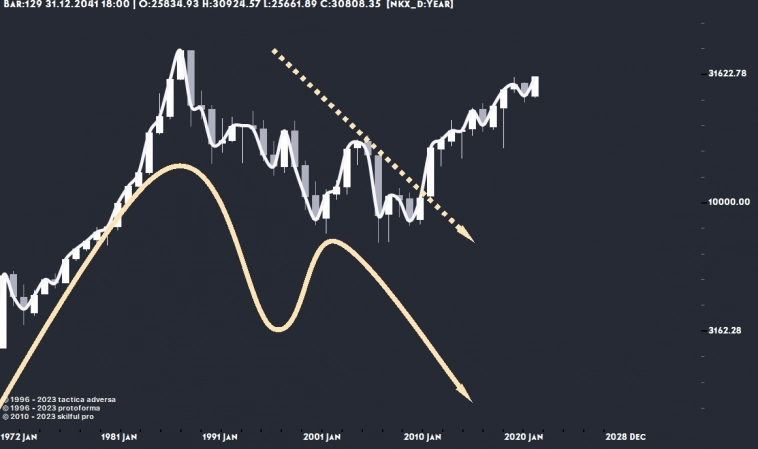

Япония. Индекс Nikkei 225, показал максимум в 1989 году и до сих пор его не покорил (годовой план, достиг целевого значения и после этого развернулся):

Италия. Индекс FTSE MIB является базовым индексом фондового рынка для итальянской национальной фондовой биржи Borsa Italiana. В 2000-м взобрался на гору Монблан (4808 м), - хай 50109, скатился с горки, - откорректировался МП (модель притяжения) и до сих пор набирается сил (годовой план):

( Читать дальше )

Баффет делает ставку

- 11 апреля 2023, 14:13

- |

Трендовая линия в фондовом индексе Японии

- 25 декабря 2022, 19:58

- |

А вот сам график японского индекса Nikkei 225 с 1950-х годов (без учета инфляции).

С 1967 года начался значительный рост фондового индекса. На мой взгляд этот рост был стабильным до 1983 года. По нему я выстроил трендовую линию роста.

Последующие 7 лет пошел аномальный взрывной рост до 1990, который затем закончился крахом и долгим боковиком.

Но посмотрите на график. В 1998 году индекс снизился настолько что коснулся трендовой линии сверху, отскочил и достиг локального максимума в начале 2000 на пике бума доткомов в США. Глубокое погружение вплоть до начала 2003 (почти как и рынок США). Снова максимум в 2007 (опять как в США), в этот момент индекс протестировал снизу нашу линию тренда. Опять долгое погружение. И сейчас индекс находится на чуть выше линии тренда.

Я считаю, что нужно уметь находить такую многолетнюю линию тренда в S&P500 или IMOEX, чтобы не покупать акции широкого рынка когда индекс сильно выше линии тренда.

Вульф по Nikkei 225

- 05 апреля 2022, 14:05

- |

Не является инвестиционной рекомендацией

Больше паттернов Волн Вульфа в телеграм-канале @wlfwvs

Ордера в работе .. sp500\ dax \ GBP\ Nikkei

- 08 марта 2022, 00:44

- |

____________

Забегаем в чат трейдеров в телегу !

ссыль в профиле !

Всем рады! :)

*Сигналы даются заранее всю статистику можно проверить !

=======

Пузырь Восходящего Солнца

- 08 июля 2021, 14:18

- |

Одним из самых изученных и детально описанных был современный пузырь, который раздулся на рынке Японии в 1980-е годы. В декабре 1989 года индекс Nikkei приблизился к 40000 пунктов, а один из ведущих японских брокеров Nomura Securities дал прогноз, что через 5 лет он будет 80 000!Но что значение индекса, давайте посмотрим на некоторые другие интересные цифры:

- P/E рынка в целом – 80 (и это он еще немного упал, потому что в 1987 он был 90). По секторам: текстильные компании – больше 100, сфера услуг – больше 110, морские перевозки – больше 170, рыбная ловля – больше 300, бумажная промышленность – больше 300, телекомы – около 250

- Капитализация японского рынка самая большая в Мире и составляет 42% от общемировой.

- Совокупная стоимость недвижимости Японии в 4 раза превышает стоимость всей недвижимости в США, только земля под королевским дворцом в Токио стоит больше, чем вся Калифорния или Канада!!! При этом сами японцы активно инвестируют в недвижимость США. Сделки со знаковой американской недвижимостью идут по ценам выше, запрашиваемой продавцами изначально. Один из аспектов – стремление попасть в различные книги рекордов, и продемонстрировать богатство. В самой Японии как грибы растут гольф-клубы, совокупная стоимость членства в них оценивается в 200 млрд. долларов!!!

- Аналогично переплатам по недвижимости, японцы скупают предметы искусства по баснословным ценам.

- Дивидендная доходность — 0.38%

- P/B для рынка – 6

- Неимоверно раздут кредит. Деньги под залог акций вкладываются в недвижимость, а под залог недвижимости в акции. Так как и те и другие растут, возникает порочный круг. Японским банкам разрешено в резервах учитывать акции, а значит с каждым их ростом можно увеличивать объем кредитования.

- На биржевом рынке играют 30 млн человек, из них 8 млн это новички. Большая часть акций находится в перекрестном владении, в свободном обращение их совсем немного.

- Супер дешевые деньги. Японские облигации размещаются под мизерные проценты. Большая их часть конвертируемая. Инвесторы во всем мире ждут укрепления йены. В немалой степени это определялось бегство мировых инвесторов от доллара, которые опасались его краха. ФРС поднял ставку, но отток продолжился, а европейские центральные банки быстро скомпенсировали это своим повышение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал