SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Dankovsky

Россия - худшая страна для инвестиций? Выводы для инвесторов

- 27 ноября 2018, 14:26

- |

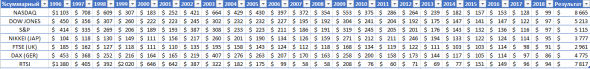

На картинке: индекс РТС рвет в клочья мировую экономику с суммарным ростом 2441% против ближайшего конкурента — индекса NASDAQ, растущего за тот же период всего на 385%.

Что это — магия цифр или легкий способ стать миллиардером? Давайте разбираться.

Пост призван систематизировать мои мысли о принципиальной целесообразности инвестиций в российский рынок в настоящий момент. Мы рассмотрим упрощенный анализ долларовой доходности инвестиций в популярные биржевые индексы начиная с 2000 года по настоящее время. Минимум букв, максимум статистики. Наверное, написанное дальше для большинства из вас будет очевидными вещами, но возможно какому-нибудь начинающему инвестору в российский рынок это позволит по-новому взглянуть на свою стратегию.

Индексы, участвующие в сравнении:

1) Индекс РТС (RTSI) — долларовый индекс 50 крупнейших эмитентов России (USD)

2) Индекс S&P 500 (SPX) — долларовый индекс 500 избранных эмитентов США (USD)

3) Промышленный индекс Доу-Джонса (DJI) — 30 крупнейших компаний США (USD)

4) Индекс NASDAQ 100 (NDX) — 100 крупнейших по капитализации компаний США, без финансового сектора (USD)

5) Индекс DAX (DEU30) — крупнейшие компании Германии (в евро)

6) Индекс FTSE 100 (UKX) — 100 крупнейших по капитализации компаний Лондонской биржи (Великобритания, в евро)

7) Индекс Nikkei 225 (NI225) — 225 наиболее торгуемых компаний Токийской биржи (Япония, в йенах)

Прим.: Учтите, что индексы 5-7 не номинированы в долларах, поэтому в изменении их котировок не учтено отношение валют к доллару. В большинстве случаев это означает, что их реальная долларовая доходность будет меньше указанной.

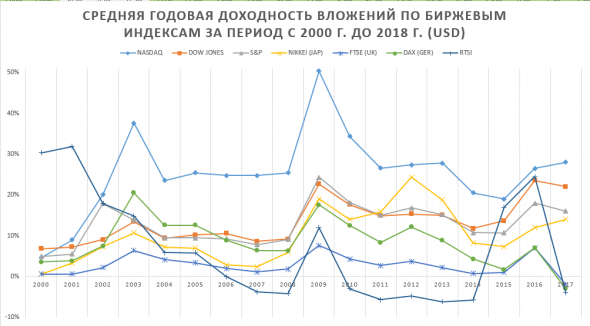

Итак, получившийся график.

Этот график отображает, какую среднюю упрощенную годовую доходность мы получили бы от инвестиций в каждый из указанных индексов в зависимости от года инвестирования за период с года покупки до настоящего времени.

Например, проинвестировав сумму, эквивалентную 100 долларов США в индекс РТС в январе 2000 года, по ноябрь 2018 года вы получили бы суммарную доходность 546% и сегодня могли бы вывести сумму, эквивалентную 646 долларов. Упрощенно это 30% годовых, как отражено на графике. Вложив в 2009 году 100 долларов в NASDAQ по настоящее время вы получили бы доходность в размере 453% или упрощенно 50% годовых.

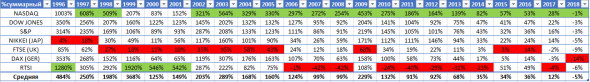

Полный результат инвестиций по каждому инструменту в зависимости от года инвестирования приведен в таблице ниже, где показан суммарный результат за каждый год с 1996 года. Зеленым выделен лучший индекс за этот год, красным — худший.

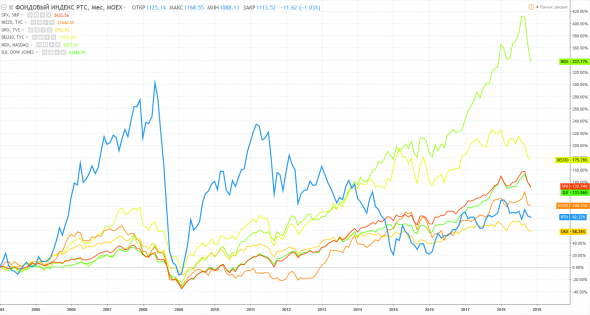

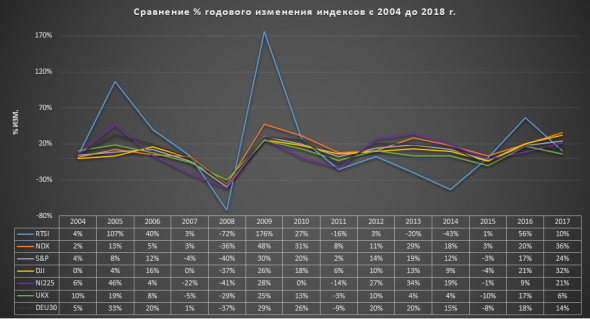

Вот пример графика с инвестированием в индексы в 2004 году:

Примечательно, что РТС уверенно лидировал, пока не начал падать с 2011 года.

Хорошо, скажете вы, но мало кто инвестирует свои деньги один раз и навсегда. Да и в подобной ограниченной статистике очень просто выдать желаемое за действительное, просто подкрутив начальный и конечный периоды расчетов.

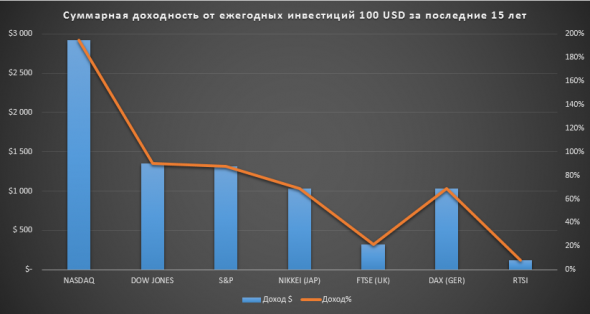

Тогда рассмотрим что было бы, если бы человек ежегодно вкладывал 100 долларов в каждый индекс на протяжении последних 15 лет (с января 2004 г. по настоящее время).

Результат сравнения:

Результаты в табличной форме с 1996 г. Более хороший результат индекса РТС получается за счет инвестиций в 1996-2003 гг.

Как видим, ситуация становится еще более удручающей.

- 15 последних лет инвестирования в РТС дали инвестору на сегодняшний день суммарную (не годовую) доходность в 8%.

- За аналогичный период индекс S&P дал доходность 88% (в 11 раз больше), индекс NASDAQ — 195% (в 24 раза больше).

Прим.: В статистике не учтена выплата дивидендов по всем индексам. С учетом того, что дивиденды российских компаний в целом выше иностранных, результат реальной доходности индекса РТС был бы немного выше указанного.

Но так ли плох индекс РТС? Философский вопрос, который я задал сам себе на фоне такой безрадостной статистики.

Посмотрим еще на один график.

Это статистика изменения индексов за каждый год с 2004 по 2018 год. Здесь тоже есть немало интересного.

- Заметно, что индекс РТС намного волатильнее других индексов.

- Это единственный индекс, который за год мог вырасти более, чем на 100%. Рост в 2009 г. составил 176%!

- Это также индекс, показавший максимальное падение в 2008 году: -72% вместо -30-40% американского рынка.

- Индекс РТС имел «персональный кризис» в 2014-2015 году (девальвация рубля) на -20% и -43%, по очевидным причинам не затронувший американские индексы. Страновые риски, господа.

- «Среднее изменение в год» за 15-летний период по индексу РТС составило +20%, против +13% у NASDAQ. Наконец-то индекс РТС на коне!

Суммарный доход по индексам без реинвестирования:

Получится, что за счет супер роста в 2005 и 2009 годах инвестору в РТС бы удалось заработать 276 долларов против инвестора, по той же стратегии вкладывавшего в NASDAQ и заработавшего только 189 долларов (на 46% больше! или на 8% по полной сумме вложений).

Возможно, такая статистика покажется кому-то более объективной (а кому-то — лишь более оптимистичной).

Итак, какие выводы должны сделать российские инвесторы из этого анализа?

Выводы для инвестора:

- Российская экономика — одна из худших долгосрочных инвестиций на мировом рынке с 2000 года по настоящий момент, с абсолютно нерентабельным средним доходом по стратегии «купи и держи» за последние 15 лет.

- С учетом вышеуказанного любые попытки сформировать долгосрочную стратегию инвестирования в российские компании кажутся обреченными на провал, по крайней мере, до серьезного изменения экономической ситуации в мире. Не совсем понятно, чем руководствуются инвесторы, вкладывающие в настоящее время свои деньги в российские компании.

- Российский рынок, безусловно, более волатилен, что означает больший объем (и количество) падений и одновременно больший потенциальный рост за меньшее время. С учетом высокого потенциала роста краткосрочные инвестиции (с фиксированием результата ежегодно и без реинвестирования доходов) оказались на сегодня статистически более выгодными, чем стратегия «купи и держи» и даже существенно обогнали аналогичный результат по американским индексам.

- Каждый российский инвестор обязан учитывать валютные и политические риски и диверсифицировать свой портфель акциями иностранных компаний (как минимум, США). Для меня это означает, что от 50% до 100% моего портфеля должно быть инвестировано в акции США и другие валютные инструменты.

- Огромное и возможно недооцененное значение имеет тайминг инвестиций. Проинвестировав в РТС в 1999 году вы получили бы фантастическую суммарную доходность 1920% по 2018 год, заместо жалких 207% NASDAQ. Но инвестируя ту же сумму в 1997 году вы бы получили суммарную доходность 305% против 608% в NASDAQ. Каждый год имеется существенная разница в потенциальной доходности каждого индекса. Покупка «на хаях» способна уничтожить весь ваш инвестиционный потенциал на очень длительный срок, тогда как выгодная покупка в кризис может «кормить» десятилетиями. Иногда гораздо выгоднее держать деньги в кэше и ждать хороший момент, чем вкладывать все имеющиеся средства.

- Не менее важным является тайминг выхода из индекса. До кризиса 2008 г. и девальвации 2014 г. индекс РТС давал уверенные результаты и мог принести инвесторам существенную прибыль, превышающую прибыль других индексов. Однако начиная с 2011 года его потенциал существенно затухал. Что также приводит к раздумью, так ли бесполезны для инвестора стоп-лоссы, и всегда ли нужно держать позицию? Метод Баффета «лучшая точка выхода — никогда» на российском рынке, судя по всему, не работает.

- Ожидаемо, вложения в периоды кризисов и сильных просадок дают самые лучшие долгосрочные результаты.

- Каждый год есть лучший и худший индекс для инвестирования. Российский индекс был «лучшим» в 4-х годах из 22 исследуемых (1996, 1999, 2000, 2001), и худшим в 9-ти годах (в целом начиная с 2006 г. по настоящее время). NASDAQ (Американский индекс топ 100) не был худшим ни разу и был лучшим 18 раз из 22-х. Пузырь это или нет — решать вам.

- Инвестирование в индексы Великобритании, Германии и Японии в целом не дает удовлетворительных результатов на этом историческом промежутке.

- Инструменты, инвестирующие в индекс NASDAQ — например, ETF QQQ, TQQQ — исторически самые лучшие инструменты пассивного инвестора (из рассмотренных) на настоящий момент.

- Регулярное инвестирование равными суммами остается эффективным способом усреднения дохода и снижения рисков (просадок).

- Вся статистика индексов в статье фиксирована на период, заканчивающийся ноябрем 2018 года. Нужно понимать, что эта статистика может радикально измениться с годами.

- Пожалуй, главное — невозможно предугадать будущую доходность. Если вдруг окажется, что с 2019 года индекс РТС уверенно пойдет вверх, а американские индексы войдут в длинный медвежий тренд, может отказаться, что сегодня российский рынок — лучшая точка входа для инвестора. Поэтому приведенную статистику можно использовать только как общий ориентир текущего положения дел.

- Очевидная вещь, но все же напишу. Инвестирование — это на самом деле не вложение в индексы, а вложения в конкретные компании. Грамотность инвестора определяется тем, насколько ему удается обогнать индекс своего рынка. Но инвестировать даже в отличные компании, не оглядываясь на то, что происходит с остальным рынком и не зная статистики — было бы безрассудно.

Это моя первая статья на sMart-lab, поэтому любые пожелания, комментарии и критика приветствуются. Признаю, что в своих выводах я мог многого не учесть, так как пока не располагаю таким опытом, как многие из вас, но надеюсь, что для кого-то эта статистика и мои выводы окажутся полезными :)

6.9К |

Читайте на SMART-LAB:

Ренессанс страхование: ожидаем значительный рост чистой прибыли в ближайшие годы?

Группа Ренессанс страхование представила финансовые результаты по МСФО за 2025 год. Чистая прибыль составила 11 млрд рублей, увеличившись на 2%...

20:30

Портфель ВДО (27,3% за 12 мес). В целевом плюсе

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Рынок ВДО восстанавливается. Или в среднем не...

06:58

теги блога Данковский

- DJI

- FTSE

- NASDAQ

- NDX

- Nikkei 225

- S&P500

- акции

- алготрейдинг

- долгосрочное инвестирование

- инвестирование

- инвестиции

- индекс RTSI

- Киосаки

- Книги

- кэш это король

- лудомания

- механизм трейдинга

- оценка активов

- рецензии

- рецензия

- рецессия

- Россия

- РТС

- свинг-трейдинг

- справедливая стоимость

- сравнение

- стоимостное инвестирование

- Тимофей Мартынов

- торговая система

- трейдинг

- ТС

- Финансовая независимость

- фундаментал

- фундаментальный анализ

Тут же надо еще понимать что все перечисленные вами экономики — были искусственно стимулированы последние 10 лет диким вливанием ликвидности и на их финансовых рынках надуты гигантские пузыри. С Российеской же экономики стараниями либерастов-гайдаровцев до сих пор искусственно выжимают соки во всякие кубышки — которыми стимулируют опять де вышеназванные экономики с гигантским долговым обременением.

Так что сравнение не то что некорректно — но очень спорно и почему вы решили что подводить итоги надо сейчас? допустим через 10-15 лет картинка может быть совершенно другой — и в первую очередь из-за лопания долговых пузырей «развитых» экономик

Согласен, в сравнении не хватает других развивающихся стран, потому что были выбраны только самые популярные индексы. Можно попробовать сравнить в будущем, если будет интерес.

Пост великолепный кстати, спасибо!

В мире буквально единицы стран, где есть свой поисковик, обогнавший гугл на локальном рынке. Вот в чехии ceznam, только у его создателя нет даже миллиарда.

en.wikipedia.org/wiki/Ivo_Luka%C4%8Dovi%C4%8D

Правда он не кричит, что «в Чехии у него 300млн, а в США было бы 47 млрд». Все попытки Гугла купить ceznam отвергал.

И «Яндекс и Гугл» — это вовсе не одно и то же.

Локальный успешный поисковик — совсем не то же самое, что международный.

А индекс РТС при этом лежит в руинах после двукратной девальвации. Скорее похоже на удачный момент входа.

Попробуйте сделать анализ разными 15ти летками.

1997-2001, 1999-2002 итд. К сожалению или счастью у нас не всегда будет ноябрь 2018 года

Постройте ту же таблицу, как будто только что кончился 2016й год, цифры, говорящие о том, что наждак натирает всем остальным задницу покажутся не такими однозначными.

В третьей части поста, кстати, приведен анализ строго «по годам», где исключено влияние текущего состояния рынка и рассматривается каждый год изолированно. Там РТС в плюсе:)

У Вас индексы без дивов. Поэтому результаты некорректны.

Автор статьи, на которую вы сослались просчитал ММВБ 10 + реинвестирование дивов, 24% годовых в рублях.

S&P 500 index включает в себя дивиденды

Расшарил по соцсетям!

А то Вы с одной стороны про индексы, с другой — без всякой диверсификации, вряд ли кто-то так делает. Т.е. статистика интересная, но несколько оторванная от жизни.

50% годовых за 10 лет дадут почти 6000%!

Соответственно годовая доха при 453% за 10 лет, это 5.53 в степени 1/10 ~ 18.65% годовых

Для того, чтобы смотреть дивиденды есть индекс RTSTR, они бы изменили картину, но надо понимать, что их начали платить по сути 10 лет назад, так что не настолько. Но если вы сравните RTS и RTSTR, увидите насколько один начал отрываться от другого.

А так вы молодец, мне исследование понравилось, не хватает только опыта, это придет, я вот так красиво оформить статью не смогу.

Сейчас же дивдоходность нашего индекса ну очень неплоха.

По Америке тоже такие есть, я тут не подскажу, но мне кажется, что по NASDAQу может и не быть, да там и дивы копеечные даже относительно S&P500

В России в последние годы дивидендная доходность стала очень заметной.

- Регулярное инвестирование равными суммами остается эффективным способом усреднения дохода и снижения рисков (просадок).

покупать регулярно, а в какое время, при падении индекса,важно купить после падения, но кто ж знает, будет ли оно в этом году?

Див. доходность рос. индекса последние годы от 4% до 6%, SnP около 1%, nasdaq там почти никто не платит дивиденды. На многолетнем интервале это значительно изменит результат.

Nasdaq — отраслевой индекс, причем довольно распузерынной отрасли. Странно сравнивать страны и nasdaq.

Нет стран из emerging markets.

Взяли бы Китай и Бразилию, хотя бы

www.investing.com/indices/shanghai-composite

www.investing.com/indices/bovespa

Кстати, РТС — единственный национальный индекс, который считается в долларах. В других странах в национальных валютах. Почему?

Тогда британский ftse надо пересчитывать в доллары, статья у автора хоть и популярная, но недоделанная и с ошибками получилась.

Идея сравнивать страновой индекс с nasdaq тоже не понравилась.

Можно сравнить индекс ftse с нашей нефтянкой, такой же малоосмысленный результат получится.

Что касается насдак — он отраслевым стал только исторически, фактически это топ 100 компаний по капитализации без учета отрасли (кроме финансов). Кроме того также в сравнении есть Dow Jones и S&P, можно ориентироваться на них, если в Насдак веры нет. Актуальный состав Nasdaq-100: www.nasdaq.com/quotes/nasdaq-100-stocks.aspx

Если из американских индексов выкинуть FAANG (facebook, apple, amazon, netflix, google), то бОльшая часть роста сдуется. Если вы в экселе все данные сравнивали, то, наверно, вам легко будет сделать такой эксперимент. Я то просто по графикам сопоставляю.

Аналогичная мысль, что если из РТС убрать Газпром (который последние десять лет сильно тормозил индекс), то итоговый результат сильно поменяется. И это не случайное явление (год есть, год нет), а именно многолетняя особенность, повторяющаяся из года в год.

Т.е. получаем ситуацию, что одна-две-три компании (в случае штатов из сотен, у нас из 50) сильно меняют ситуацию с индексом.

достаточно знать

ртс в 1997=570

ртс в 2018 = 1100

т.е. рост за 21 год менее 100%

так вот, пацаны, график РТС — это отчёт о его выполнении.