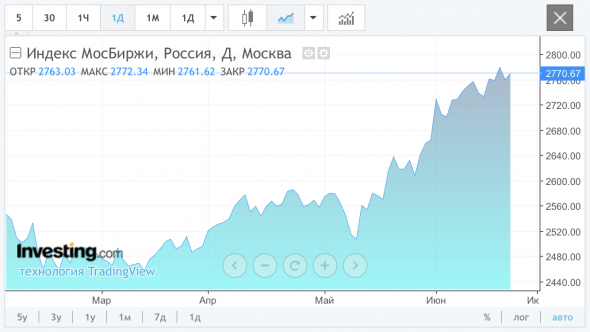

imoex

Зачем продавать акции?

- 07 июля 2019, 15:28

- |

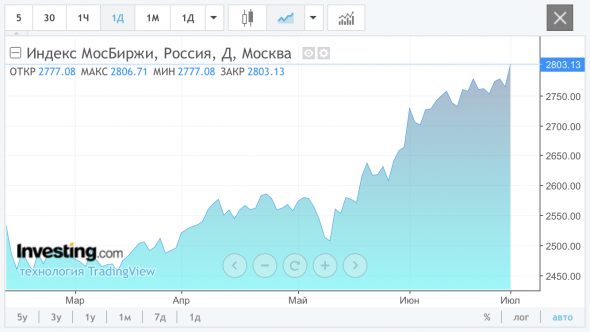

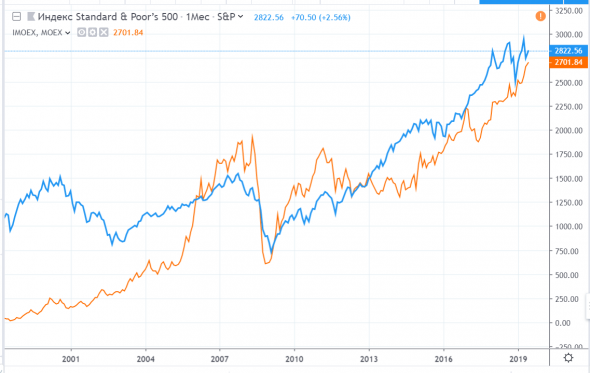

Какие чувства возникают у Вас, глядя на этот график?

«Надо было покупать акции тогда-то и держать до пенсии!»

Или:

«Надо было зашортить хаи вот тут и тут чтобы заработать денег!»

Полагаю обе редкие возможности могут выпасть в ближайшие несколько лет как быкам, так и медведям:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 46 )

Скоро развязка? Почему я не рекомендую покупать сейчас риск

- 01 июля 2019, 16:38

- |

Обновлённый Инвестиционный бюллетень ABTRUST от 01.07.2019 показал насколько мы близко подошли «к краю пропасти». Конечно, я не возьмусь говорить о сроках, но как говорят в инвестиционной среде – покупать риск сейчас, я бы точно не стал.

Итак, какие интересные выводы можно сделать из последнего инвестиционного бюллетеня.

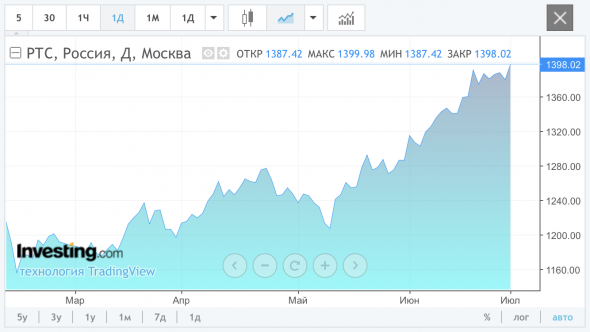

Во-первых, и самое простое. Индекс Московской биржи вышел за 95% доверительный интервал на 5 летних и 10 летних трендах, что говорит об очень большой вероятности скорой коррекции и в случае развития мирового кризиса перехода к полноценному медвежьему рынку (график 1). Также на статистической диаграмме видно, что Индекс находится в наиболее вероятной зоне и может продолжить свой рост ещё до августа, но потом вероятность продолжения роста начинает стремительно уменьшаться, что подтверждает первичный вывод об опасности входа в настоящее время в рискованные активы (График 2).

( Читать дальше )

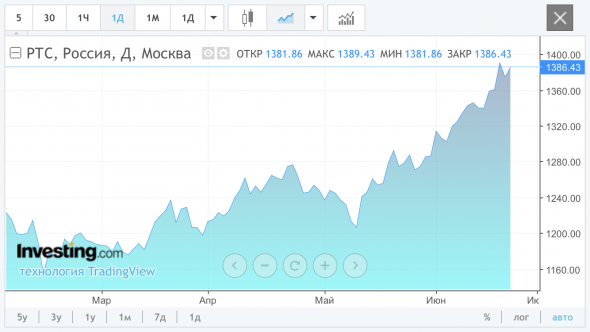

RTSI, IMOEX перехай?

- 01 июля 2019, 13:42

- |

( Читать дальше )

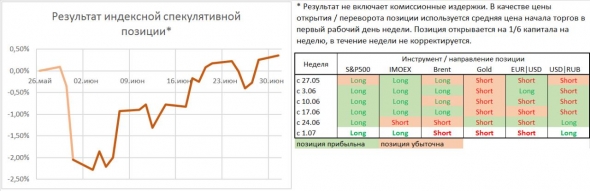

Позиции на неделю. Эксперимент с продолжением

- 01 июля 2019, 09:12

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

У нас все получится!

- 24 июня 2019, 16:37

- |

( Читать дальше )

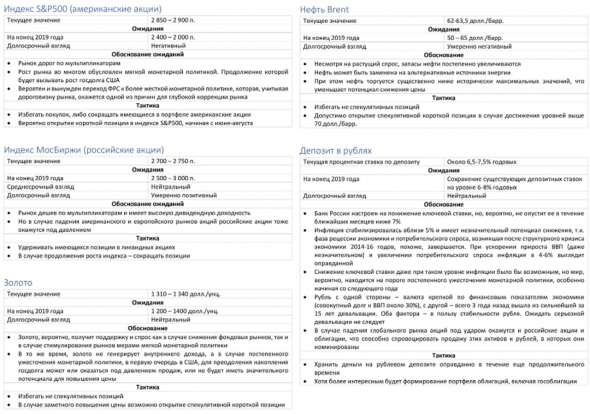

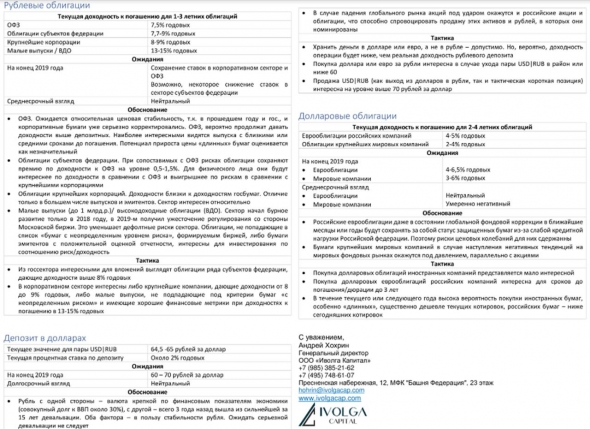

Как я отношусь к тем или иным активам (стратегически). Здесь про золото, нефть, акции, облигации, депозиты

- 11 июня 2019, 07:48

- |

Я строю свое отношение к рынкам на основании общих суждений. Помогает быть более объективным или хотя бы более спокойным здесь и сейчас. Использую подобные стратегические замечания для оценки своих и чужих портфелей.

Возможно, интересно будет и Вам!

( Читать дальше )

Прогнозы на неделю. S&P500, IMOEX, Brent, USD|RUB, EUR|USD, золото

- 10 июня 2019, 08:12

- |

• Американский рынок акций. Разворот рынка вверх, как и прогнозировалось, состоялся. Сейчас наиболее вероятных два сценария. В первом базовый индекс S&P500 продолжит восхождение с целью выше максимума апреля, в район 3 000 п. Возможно, кульминацией повышения станет объявление конкретных шагов по смягчению монетарной политики со стороны ФРС. Итоги заседания регулятора ожидаются 19 июня. Второй сценарий предполагает переход к колебанию котировок вблизи нынешних уровней. И первый, и второй сценарий, в нашем понимании, предваряют переход рынка акций США к масштабному снижению через короткий промежуток времени, от полутора недель до месяца. Фундаментальные причины этого снижения сохраняют актуальность: дороговизна рынка и неразрешенность проблемы нарастающего госдолга (мягкая монетарная политика только усугубит эту проблему). Мы продолжаем настраиваться на открытие короткой позиции в индексе на американские акции, учитывая приведенные сценарии. И вряд ли упустим эту спекулятивную возможность.

( Читать дальше )

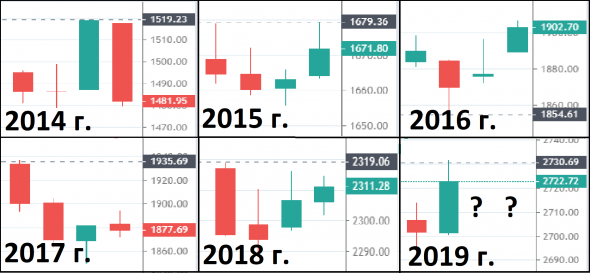

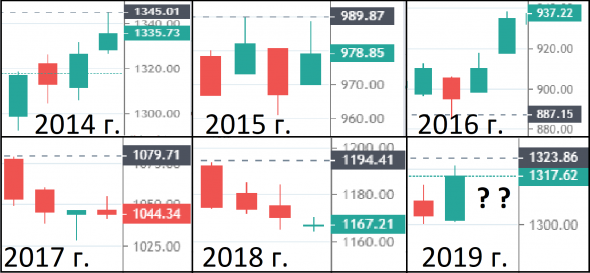

RTSI и IMOEX во время ПМЭФ 2014-2019

- 06 июня 2019, 14:52

- |

Даты проведения:

- 22—24 мая 2014 года

- 18—20 июня 2015 года

- 16—18 июня 2016 года

- 1—3 июня 2017 года

- 24—26 мая 2018 года

- 6-8 июня 2019 года

IMOEX https://smart-lab.ru/q/index_stocks/IMOEX/

RTSI https://smart-lab.ru/q/index_stocks/RTSI/

( Читать дальше )

IMOEX vs SP500. Третий раз не за горами

- 05 июня 2019, 21:41

- |

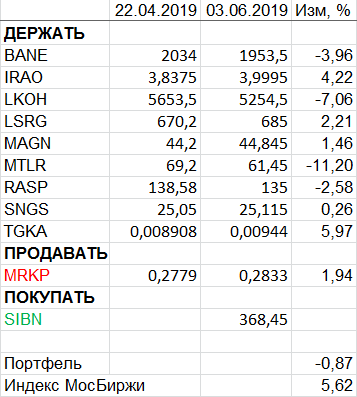

Пересмотр портфеля акций 03-06-2019

- 05 июня 2019, 13:13

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

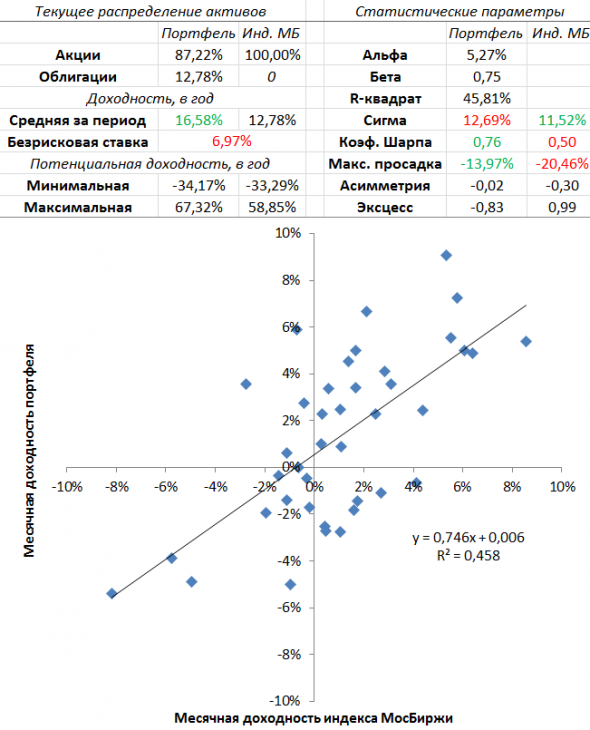

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Среднегодовая доходность стратегии составила 16,58%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал