emc

🏥 EMC: большие дивиденды уже скоро?

- 27 сентября 2023, 18:39

- |

Европейский медицинский центр (EMC) вслед за Глобалтрансом принял решение о редомициляции. Но с одним большим отличием: если Глобалтранс переезжает в ОАЭ с непонятными перспективами выплат дивидендов, то EMC зарегистрируется в специальной экономической зоне в Калининградской области. Получается, это полноценный переезд в Россию со всеми удобствами. И как только процедура завершится, можно будет ждать возвращения к выплате дивидендов и снятия инфраструктурных рисков!

📊 А пока процесс движется, посмотрим как компания отчиталась по итогам 1 полугодия 2023.

Напомню, что цены на услуги в EMC привязаны к евро, поэтому компания публикует результаты в разных валютах. Такой бизнес защищает доходы акционеров от девальвации. Целевые клиенты EMC — состоятельные люди, которые готовы платить за качественные медицинские услуги даже с учетом девальвации рубля.

📈 Кстати, говоря о ценах, год к году средний чек на услуги в стационаре вырос на 15,6%, а в поликлинических услугах и выездах на дом на 21,8%. И это в евро! В рублях, с учетом девальвации, рост будет еще более существенным.

( Читать дальше )

- комментировать

- 1.3К

- Комментарии ( 0 )

💡GEMC

- 21 сентября 2023, 08:37

- |

🍋Червëртая бумага в рейтинге желаний!

🍋Так Друзья, ничего сверхестественного, график очень похож на множество других бумаг. Пока беспробудное снижение и пока график уверенно смотрит вниз.

🍋Действующую трендовую пробили, от тестировали снизу, прям сэтап для Шорта. Поняли да, когда для Лонга мы ждём пробитие уровня и ретест сверху, то тут тоже самое, только зеркалочка!) И сейчас образовалась зона покупателя, она достаточно широкая, но не факт, что она имеет силу. Почему? Да потому что нет объëмов. То есть бумага снижается в большей степени, что объëм покупок стал гораздо меньше, чем раньше, а коли большого сопротивления со стороны продавца нет, то и покупателю малым объëмом получается делать вот такие хвосты.

🍋Конечно вам хочется знать, когда она развернëтся. Открою вам секрет, этого никто не знает, будем смотреть, график подскажет. А так ниже есть старая стабилизация, если провалимся, то вполне можно рассчитывать серьёзную поддержку. Ну, а там уж и стартовая трендовая рядышком.

🍋Хаи у этой бумаги в районе 1200р.

( Читать дальше )

ГДР Европейский Медицинский Центр (#GEMC)❗

- 19 сентября 2023, 10:38

- |

Решили разобраться

( Читать дальше )

«Мать и дитя» или «ЕМЦ»?

- 16 сентября 2023, 16:59

- |

Недавно отчитались две наши кипрские медицинские компании. Есть ли ещё апсайд к ценам, какой из бизнесов более рентабельный или дождаться размещения Медси. Стоит сразу оговорить что компании предоставляют услуги в несколько разных сегментах. “Мать и дитя” — это Федеральная сеть доступной медицины, а “EMC” больше ориентированы на премиум сегмент.

Редомициляция.

Начнём непосредственно с редомициляции компаний. “Мать и дитя” уже сменила депозитарий на дружественный, акционеры одобрили переезд компании и скоро у нас будут торговаться полноценные акции. Никаких дополнительных действий инвесторам делать не придётся. EMC также сменили депозитарий и теперь ждём редомициляцию на остров Октябрьский, что под Калининградом, по оценкам компании переезд займёт от 6 до 9 месяцев. Обе компании одни из первопроходцев в смене прописки бизнеса в текущих условиях. Собственно, в ценах акций это уже заложено.

( Читать дальше )

💡GEMC

- 13 сентября 2023, 09:39

- |

🍋Ещё одна бумага, которую я купил. Локально бумага своë отпадала. О чëм и говорит формирование стабилизации. Ниже бумагу не пускают. Дважды были поползновения ниже, как тут же появляются хвосты.

🍋Конечно учитывая, что впереди будет решение по ставке и всë будет решаться в пятницу, но…

— первый закуп на таких с этапах я делаю регулярно и внештатных ситуаций в виде ухода ниже не боюсь.

— ситуация может так сложится, что уже до пятницы профит будет греть карман Хомяка.

🍋Вообще, так как ходит бумага сейчас, мне очень нравится и внутри дня есть волатильность и если в дальнейшем ещё будут такие волны роста и снижения, то это будет вообще сказка. Собственно говоря за пару недель бумага уже принесла +37% по позиции, ну прелесть же!)

🐹Заходите к Хомяку в гости, поторгуем вместе:

t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией

Акционеры ЕМС утвердили перерегистрацию компании с Кипра в Россию

- 05 сентября 2023, 12:40

- |

Одобрить исключение Компании из Кипрского реестра компаний, перевода Компании в Специальный административный район (SAP) остров Октябрьский Калининградской области Российской Федерации и ее регистрация в нем (“Редомициляция”). Уполномочить Совет директоров предпринимать все требуемые действия, которые он считает необходимыми или желательными, по своему абсолютному и неограниченному усмотрению, связанные с Редомициляцией и для её завершения.

www.e-disclosure.ru/portal/event.aspx?EventId=ToQSjOPHQUqxuWgtDURf3w-B-B

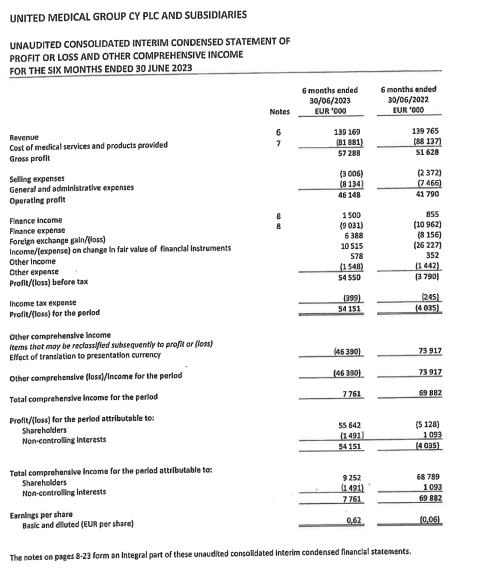

United Medical Group МСФО 1п2023г: выручка 139,16 млн евро (на уровне 2022г), чистая прибыль 54,15 млн евро против убытка в 4 млн евро годом ранее

- 30 августа 2023, 13:19

- |

www.e-disclosure.ru/portal/files.aspx?id=38456&type=4

ЕМЦ из убытка развернулся в прибыль

- 30 августа 2023, 09:04

- |

ЕМЦ опубликовал финансовые результаты. После не самого простого 1-ого полугодия 2022 года, результаты за 1-ое полугодие 2023 года вышли неплохими.

В евро немного выросла EBITDA (в рублях +12%), а чистая прибыль из-за переоценок из отрицательной перевернулась в плюс (год назад был отрицательный эффект, в этом году положительный).

( Читать дальше )

EMC в 1 пол 23/22 гг получил чистую прибыль в 54,2 млн евро по сравнению с убытком в 4,0 млн евро

- 29 августа 2023, 17:10

- |

Один из крупнейших в РФ частных провайдеров медицинских услуг United Medical Group (ЕМС) сообщил, что по итогам первого полугодия 2023 года получил чистую прибыль в 54,2 миллиона евро по сравнению с убытком в 4,0 миллиона евро годом ранее.

«Функциональной валютой группы является евро, и его укрепление в начале 2023 года оказало значительный положительный эффект на переоценку хеджирующих финансовых инструментов в противовес обратному эффекту в первом полугодии прошлого года», — сообщила компания.

Консолидированная выручка группы в первом полугодии 2023 года сократилась в годовом выражении на 0,4% до 139,2 миллиона евро. В то же время, был зафиксирован рост выручки от продаж реагентов и рост показателей среднего чека.

EBITDA EMC за первое полугодие 2023 года выросла на 10,9% до 57,3 миллиона евро за счёт мер по контролю над расходами и роста операционной прибыли, а также выравнивания валютного курса в начале года. Рентабельность по EBITDA повысилась до 41,2% по сравнению с 37,0% годом ранее.

( Читать дальше )

💡GEMC.

- 22 августа 2023, 09:16

- |

🍋На дневке бумага слила часть импульса, а вот на часовике видно, что бумага ниже не откатывает и образовалась зона стабилизации. Часовик в плане силы не бог есть что, но всё же имеет силу, хоть и меньшую.

🍋Я по сути сейчас нахожусь в выигрышной позиции. Если сетап отработает, отлично, будет очередной лëгкий профит. Если всё же импульс начнут сливать, до восстановлюсь под будущий триггер.

🐹Заходите к Хомяку в гости, поторгуем вместе:

t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал