brent

Ситуация на текущий момент

- 20 ноября 2016, 11:03

- |

Торгуем фьючерсы ФОРТС/CME

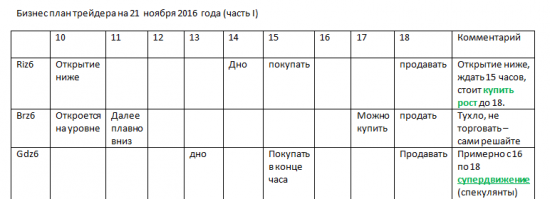

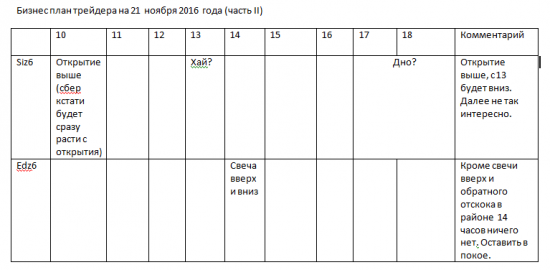

Будем считать что уже настало завтра (21 ноября), и, значит, мы смотрим на те инструменты, на которые стоит обратить внимание сегодня, т.е. завтра с простой целью чтобы заработать побольше, а рисковать поменьше.

Забудем об уровнях, а спланируем свой день, чтобы можно было занятся приятными делами, а не целый день сидеть и давить на кнопки.

Будем смотреть только на часы.

Итак, вот что получилось. Зеленым выделил самое интересное.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Теория. Распределение дней роста/падения для нефти Brent в 2016 году

- 19 ноября 2016, 22:20

- |

На прошлой неделе рассчитал параметры доходности и риска в 2016 году по дням для нефти Brent по методикам RiskMetrics.

smart-lab.ru/blog/362367.php

Общий вывод был таков – риск (волатильность) инструмента на порядок превосходит небольшую, хотя и положительную текущую доходность. Ее проще всего получить на позиционных операциях (как в ту, так и в другую сторону) длительностью нескольких дней при жестком контроле рисков. Длительные инвестиции противопоказаны из-за чрезмерного смещения параметра «риск-доходность» в сторону риска.

Теперь возник вопрос – какой продолжительностью должны быть такие трейды? Т.е. исходя из статистического распределения, когда (точнее, с какой вероятностью положительного исхода) следует выходить из позы и занимать противоположную сторону?

Один из вариантов ответа – найти распределение периодов роста/падения, т.е. с какой частотой происходит непрерывный рост (и падение) 1-2-3-4 и т.д. дней подряд.

( Читать дальше )

Интуитивный прогноз курса Доллар / Рубль - 19.11.2016

- 19 ноября 2016, 15:08

- |

Читаю Smart-Lab в течении года.

Читаю и слушаю различных аналитиков.

Интересуюсь курсом доллара. Котировками марки Brent/Light. Индексом доллара.

Попробую вести рубрику интуитивного прогноза курса доллара.

Уверен многим не понравится, но я попробую.

Моим прогнозам не следует верить, это некая призма информации различных аналитиков.

За всё время сделал вывод, что вектор котировкам задаёт политика.

Дальше происходят различные события, которые никто не может предсказать.

Крупные банковские структуры от необходимости и условий государства шортят или лонгуют.

В основном котировки двигаются на ожидании, а когда происходит само событие, то начинается обратное действие.

Физические лица мелочь с которой собирают прибиль, лишь 10% получают крохи.

Был опыт покупки прогноза доллара и нефти по методу Эллиотта. Могу сказать бесполезная информация.

Чаще информация неправильная.

И так, по курсу доллара к рублю.

( Читать дальше )

О сегодняшней встречи главы ОПЕК и министра Ирана.

- 19 ноября 2016, 14:24

- |

Ну что, судя по всему Иран согласился на условия ОПЕК. Думаю неделька будет горячей.

Нефть оставим на потом!

- 18 ноября 2016, 20:50

- |

Нефть опять пошла вверх. Тогда, зачем же ждать ещё один день? Ведь, можно упустить уникальную возможность, которая больше не повторится! Открою небольшой секрет:«Все игроки на бирже делятся на две категории: первая стабильно надеется поймать „уникальный шанс разбогатеть“(эти обычно проигрывают) и те, кто играют по системе». Привычка охотиться за «уникальными возможностями» развивается, либо из-за черезмерной эмоциональности, либо из-за истории торгов на небольших биржах. Например, на российской. К примеру, если упустить подъём по Газпрому, может выясниться, что и торговать-то, в принципе, не чем. Ну, максимум, упустим подъём по нефти. Тогда, купим кукурузки, или, вообще, «Дженерал электрик»:).

Если же, продолжить мой предыдущий обзор, то мы остановились в ожидании покупателей, ибо этот страшенный «марабузо»- явный плод стараний шортистов. «Плечо»-то у них при игре гигантское, поэтому, если рынок пошёл против них- от отсутствия выбора, они начинаю покупать по любой цене. А для того, чтобы нам открыть лонг, нужно дождаться подъёма, который произойдёт, когда все шортисты закрыли свои позиции. Чтобы в этом убедиться, нужно дождаться образования, хотя бы элементарного боковичка. Как при подъёме,

( Читать дальше )

Коллеги, подскажите пожалуйста время начала вечернего клиринга азиатской сессии во фьючерсе Brent. Желательно московское время. Спасибо!

- 18 ноября 2016, 13:11

- |

Brent - статистика - Эллиот

- 18 ноября 2016, 09:21

- |

Как по учебничку начертили расходящийся треугольник

Цели окончания 1ой волны лежать в районе 50-51

Продолжаю собирать статистику по Эллиоту )

PS В особо редких случаях эта фигура может быть разворотной, но в этом после предыдущего импульса, цена начертила еще 1 импульс, а вторая волна импульсом быть не может, поэтому этот вариант сейчас как основной

Пример редкого разворотного треугольника на ртс от 10-11 месяца 2015

( Читать дальше )

Нефтяные хроники 18 ноября

- 18 ноября 2016, 08:30

- |

Сегодня важная встреча в Дохе. 11 нефтедобывающих стран обсудят детали соглашения в рамках неформальной встречи. В период до конца ноября следует переключиться в режим ожидания новостей от ОПЕК.

Вчерашний день прошел в вялом диапазоне. Попытки прорыва вверх привели лишь к тестированию максимумов позавчерашнего дня. К концу дня январский Брент упал на 46 страйк. Сегодня утром предпринимает попытки немного расти от него. Волатильность (вмененная) по итогам дня снизилась.

Причем провал волатильности в зоне путов даже больше, чем в зоне коллов. Это значит, что на январские путы в предверии последнего дня торгов уже нет спроса. На коллы спрос был больше, но относительно предыдущих дней невысоким. Основная интрига пойдет в февральской серии опционов. Январская серия опционов уже хромая утка, так как до последнего дня торгов меньше недели.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал