boomin

ФПК «Гарант-Инвест»: итоги торгов в период со 2 по 6 октября 2023 года

- 11 октября 2023, 10:14

- |

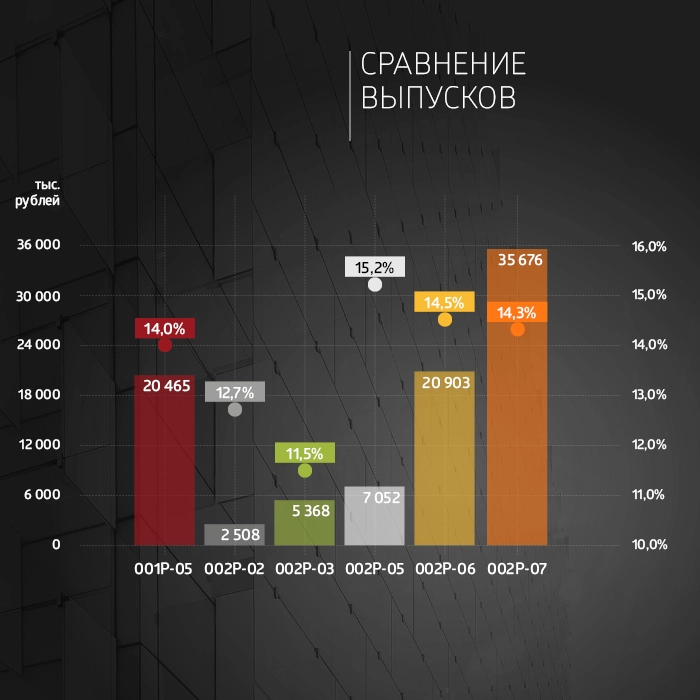

Суммарный объем торгов по шести биржевым выпускам эмитента составил 92 млн рублей.

Сравнение выпусков за неделю

Выпуск облигаций АО «Коммерческая недвижимость ФПК «Гарант-Инвест» серии 002Р-07 объемом 4 млрд рублей продолжает выкупаться высокими объемами, что указывает на сохранение интереса к бумагам эмитента со стороны институционалов. Максимальная объем торгов был зафиксирован в понедельник — 543 млн рублей. Всего в период со 2 по 6 октября компания разместила облигации на 790 млн рублей, с момента вывода бумаг на биржу — 2,72 млрд рублей (68%).

На вторичном рынке у нового выпуска также всё хорошо: среднедневной объем торгов за неделю составил 35,7 млн рублей. Доходность остается на уровне 14,3%, при котировках близких к номинальным значениям (99,9%).

Напомним, что дополнительные 0,5% от объема покупки, можно получить через систему Boomerang.

Три выпуска эмитента постепенно приближаются к датам погашения:

- В декабре 2023 г. состоится погашение тела долга выпуска серией 002Р-02 , по которому объем торгов на прошлой неделе достиг 2,5 млн рублей. При закрытии пятничных торгов котировки бумаг находились на уровне 99,7% от номинала.

( Читать дальше )

- комментировать

- 217

- Комментарии ( 0 )

«Группа «Продовольствие»: разбор отчетности эмитента за первое полугодие 2023 года

- 11 октября 2023, 10:13

- |

«Группа «Продовольствие» — активно растущий агротрейдер с Алтайского края, реализующий продукцию как внутри страны, так и на экспорт. Помимо торговой деятельности компания управляет двумя элеваторами, чечевичным производством и владеет небольшим парком вагонов, которые использует для транспортировки продукции клиентам.

Бизнес трейдеров характеризуется сравнительно низкой маржинальностью и высокой долей заемных средств в структуре капитала. Высокая оборачиваемость позволяет компаниям поддерживать повышенный леверидж без существенного ущерба для ликвидности.

Показатели выручки существенно зависят от уровня цен на агропродукцию. Между тем, наличие широкой базы клиентов и поставщиков позволяет гибко управлять бизнесом в условиях цикличности, фокусируясь на наиболее маржинальной продукции в каждый момент времени.

Посмотрим, как компания отработала шесть месяцев 2023 г. и какие строки отчетности обращают на себя особенное внимание.

Результаты за первое полугодие 2023 г.

( Читать дальше )

«Сибстеклу» присвоен ESG-индекс

- 11 октября 2023, 08:17

- |

ООО «Сибирское стекло» («Сибстекло», крупнейший производитель стеклотары за Уралом, актив РАТМ Холдинга) стало единственным предприятием стекольной отрасли, вошедшим в ESG-индекс российского бизнеса, подготовленный РБК и рейтинговым агентством НКР.

Итоговый список объединил 114 участников, среди них — компании, представляющие финансовый сектор, добывающую, металлургическую, химическую промышленность, АПК, торгово-складскую, энергетическую, транспортную, телекоммуникационную и IT сферы. Ренкинг сформирован на основании оценки их ESG-профиля. Методику скорректировали после выхода первого Индекса в 2022 году. Для расчета индекса использовали данные, полученные в результате анкетирования, принимая во внимание отраслевую специфику. Структуру анкеты и набор данных максимально приблизили к формату ESG data book, который становится отраслевым стандартом.

Организаторы отмечают, что в рамках экологической компоненты разрыв между средними и максимально возможными показателями относительно прошлого года существенно сократился. Такое улучшение они объясняют, в том числе, увеличением в составе выборки доли крупных компаний с широкой экспертизой в этом направлении, а также более тщательным подходом к раскрытию и предоставлению информации.

( Читать дальше )

Торги по дебютному выпуску ООО «Чистая Планета» начнутся 12 октября

- 10 октября 2023, 13:20

- |

ООО «Чистая Планета» готовится к размещению дебютного выпуска биржевых облигаций серии БО-01. Раскрыты окончательные параметры выпуска. Дата торгов по первичному размещению назначена на четверг, 12 октября. Информация раскрыта на странице «Интерфакс».

Эмитент подтвердил озвученные ранее параметры выпуска № 4B02-01-00120-L от 04.10.2023 г.:

- Объем — 100 млн руб.

- Дата начала торгов: 12.10.2023.

- Срок обращения: 1800 дней.

- Номинал одной облигации — 1000 руб.

- Выплата купонного дохода будет осуществляться ежемесячно, ставка — 17,5% годовых с 1 по 18 купонный период, далее безотзывная оферта с возможным пересмотром ставки.

- Доходность (YTM): 18,97%.

- Предусмотрена возможность досрочного погашения по усмотрению эмитента в даты окончания 32 и 46 к. п.

Организатором и Андеррайтером выпуска выступает ООО «Инвестиционная компания «Юнисервис Капитал». ПВО — ООО «ЮЛКМ».

С ноября 2023 года предусмотрена работа маркет-мейкера для повышения ликвидности выпуска. Маркет-мейкер способствуют снижению рисков для инвесторов облигаций третьего эшелона, обеспечивая спрос на покупку и продажу бумаг.

( Читать дальше )

ООО «Круиз»: развитие франшизы «Грузовичкоф»

- 10 октября 2023, 13:16

- |

Франчайзинговый проект ООО «Круиз» в 2023 году стал прибыльным благодаря изменению стратегии регионального развития: до конца 2022 г. цель этого направления заключалась в расширении географии присутствия, в этом году основная цель — извлечение прибыли.

Эмитент тщательно выбирает будущих партнёров, отдавая предпочтение компаниям, уже имеющим достаточный опыт в отрасли логистики и грузоперевозок. Для потенциальных кандидатов разработаны специальные опросники. На их основе определяется, есть ли у компании необходимые компетенции. У сервиса есть успешный опыт взаимодействия как с представителями бизнес-среды, так и с игроками из транспортной отрасли: в этом случае важно, что партнёр разбирается в логистике.

Сервис «Грузовичкоф» берёт на себя обеспечение партнёров персоналом (операторами колл-центров и логистами), благодаря чему оптимизируется часть расходов на его набор и содержание. Например, в регионе на двоих сотрудников ежемесячно ФОТ составит около 80 тыс. руб. Для партнёров — в два раза ниже.

( Читать дальше )

Директор «Фабрики ФАВОРИТ» рассказал об актуальных тенденциях и стратегии развития предприятия

- 10 октября 2023, 08:46

- |

О текущем положении бизнеса, рыночных тенденциях и планах развития рассказал директор ООО «Фабрика ФАВОРИТ» Борис Дегтярев. Напомним, что сегодня, 10 октября, эмитент начнет размещение второго облигационного выпуска объемом 60 млн руб., предназначенного для квалифицированных инвесторов.

— ООО «Фабрика ФАВОРИТ» вышло на облигационный рынок с дебютным выпуском в октябре 2021 года — фактически два года назад. Расскажите, как за это время изменилась компания?

Во-первых, за прошедшие два года мы ощутимо расширили ассортимент. В частности, средства первого облигационного выпуска использовались нами для запуска новых линеек продукции. Уже к концу 2021 года стартовали продажи свежего сыра «Халумини». В 2022 году мы выпустили порядка 11 новинок под собственными торговыми марками, включая новый бренд сливочного масла «Село Молочное». Не останавливалась и работа в рамках направления производства масложировой продукции под собственными торговыми марками партнёров. С момента выхода на биржу мы начали регулярные поставки порядка 10 позиций сливочного масла под СТМ клиентов.

( Читать дальше )

«Группа «Продовольствие»: итоги торгов на бирже и купонные выплаты за сентябрь 2023 года

- 09 октября 2023, 13:42

- |

Суммарный объем торгов на вторичном рынке по трем биржевым выпускам компании составил 29,7 млн рублей. Инвесторы получили перечисленный эмитентом купонный доход по двум выпускам в размере 3,1 млн рублей.

Итоги торгов

«Группа «Продовольствие» успешно преодолела трудности, с которыми столкнулся сектор в прошлом году. Динамика выручки (+21%), валовой прибыли (+31%) и чистой прибыли (+66%) по итогам 2022 г. положительная. За первое полугодие 2023 г. компания также показала хорошую динамику. Несмотря на снижение выручки на 19,3% (с 3,7 до 2,9 млрд рублей) из-за падения цен на зерновые и увеличению расходов на 44% (до 289 млн рублей) за счет сокращения себестоимости на 24% (до 2,5 млрд рублей), результаты коммерческой деятельности превзошли результаты того же периода прошлого года на 30% — 104 млн рублей против 80,3 млн.

К новому сезону компания провела комплексную модернизацию и ремонт технологического оборудования на обоих своих элеваторах.

28 сентября стартовало размещение трехлетних облигаций эмитента серии 001P-03. Объем выпуска — 300 млн рублей — на текущий момент выкуплен на 14,5%. За два дня торгов в сентябре размещено облигаций на сумму 39,3 млн рублей. Выплаты купона ежемесячные по ставке 16% годовых на весь срок обращения.

( Читать дальше )

ФПК «Гарант-Инвест»: итоги торгов на бирже и купонные выплаты за сентябрь 2023 года

- 09 октября 2023, 09:35

- |

Суммарный объем торгов на вторичном рынке по шести выпускам компании составил 727 млн рублей. Инвесторы получили перечисленный эмитентом купонный доход по четырем эмиссиям в размере 95,9 млн рублей.

Итоги торгов

В сентябре произошло несколько событий, связанных с АО «Коммерческая недвижимость ФПК «Гарант-Инвест»:

— Компания опубликовала сильный финансовый отчет за первое полугодие. Выручка выросла на 6,4% по сравнению с аналогичным периодом прошлого года и на 2,7% по сравнению с предыдущим полугодием — до 1,45 млрд рублей. Валовая прибыль выросла на 7,9% г/г и 4,7% п/п — до 1,1 млрд рублей. Чистая прибыль составила 10,5 млн рублей.

— Московская биржа включила выпуск серии 002Р-07 облигаций ФПК «Гарант-Инвест» в Сектор Роста. Теперь компания сможет претендовать на получение возмещения части купонных платежей и части затрат на размещение выпуска по программе МСП, что позитивно отразится на рентабельности, учитывая, что это самый крупный облигационный заем эмитента.

( Читать дальше )

Котировки акций публичных компаний — на Boomin

- 06 октября 2023, 16:14

- |

Новый функционал портала позволяет быть в курсе текущего спроса на акции эмитентов, анализировать динамику ценовых изменений в диапазоне от одной минуты до трех месяцев.

Биржевые инструменты

Первичное размещение акций на бирже (IPO) — в центре внимания федеральных властей и участников фондового рынка. Президент России Владимир Путин на недавнем заседании Совета по стратегическому развитию и национальным проектам заявил о необходимости «создать дополнительные возможности для привлечения акционерного капитала внутри страны, в том числе для быстрорастущих высокотехнологичных компаний».

Рынок публичного капитала существенно отстает от долгового рынка. На MOEX представлено 208 эмитентов, чья совокупная капитализация составляет 59,6 трлн рублей. Первый уровень листинга включает 62 эмитента с акциями на 46 трлн рублей (77%), Второй уровень — 22 эмитента (4,3 трлн рублей; 7%), Третий уровень — 124 эмитента (9,3 трлн рублей; 16%). Но из общего числа компаний Третьего эшелона только 25 эмитентов представляют собой самостоятельный бизнес, не связанный с корпорациями. Только шесть из них в 2022 г. выплатили дивиденды. И только одна компания показала доходность выше ставок депозитов. Так что рынку есть куда расти.

( Читать дальше )

«Пионер-Лизинг»: итоги торгов на бирже и купонные выплаты за сентябрь 2023 года

- 06 октября 2023, 15:07

- |

Суммарный объем торгов на вторичном рынке по четырем выпускам эмитента составил 98 млн рублей. Инвесторы получили перечисленный эмитентом купонный доход в размере 24,8 млн рублей.

Итоги торгов

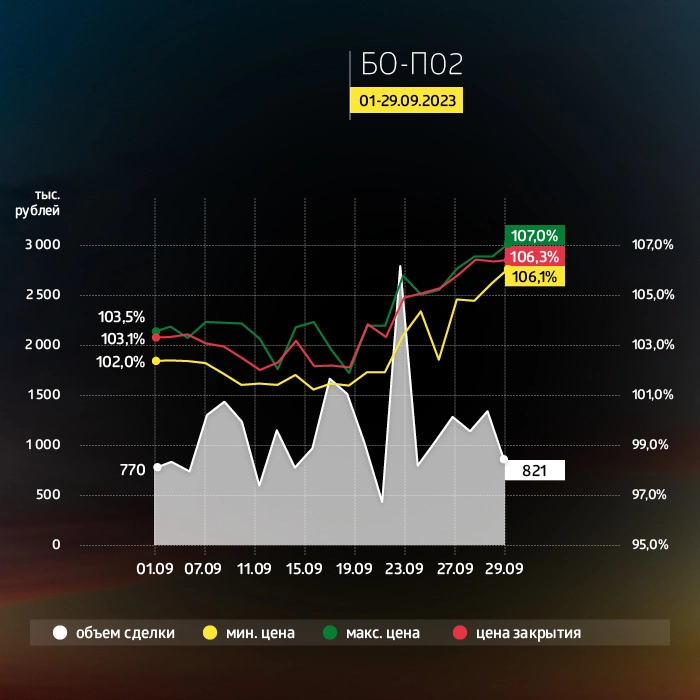

По итогам торгов за сентябрь средняя доходность выше 18% процентов была у выпусков ООО «Пионер-Лизинг» серий БО-П02 и БО-П03.

По облигациям серии БО-П02 объем торгов составил 23,7 млн рублей (-16,3% к предыдущему периоду). Цена выросла со 103,1% до 106,3% к номиналу. В сентябре выплата купона прошла по ставке 13,75% годовых. Ставка 56-го купона увеличена до 18,25% годовых согласно формуле расчета: ставка Банка России на дату начала предыдущего купонного периода + 6,25%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал