boomin

Представители «Феррони» ответили на запрос и дали комментарии относительно текущего положения дел

- 18 января 2024, 14:09

- |

Накануне предстоящей плановой выплаты купонного дохода и первого платежа в рамках амортизации (частичное досрочное погашение тела долга по выпуску БО-02, предусмотренное условиями выпуска), представитель владельцев облигаций обратился с официальными запросами к компаниям ГК «Феррони» с просьбой прокомментировать текущую ситуацию.

В частности, основой для запросов послужила информация о судебных исках, взятая из открытых источников. На запрос ПВО был получен ответ, опубликованный на странице раскрытия.

По запросу о возбуждении исполнительного производства в отношении ООО «Феррони» (исполнительный лист на сумму 82 018 190,98 рублей в рамках дела № А40-278156/2022, по иску ООО «САП СНГ») представители компании сообщили о проведении переговоров с истцом и возможности заключения мирового соглашения. Поводом для судебного разбирательства стал уход с Российского рынка немецкой компании SAP после начала СВО в 2022 году.

По иску прокуратуры Комсомольского района г. Тольятти Самарской области к ООО «Феррони Тольятти» (является поручителем по двум из трех выпусков облигаций в обращении), представители компании выразили несогласие с вынесенным решением суда и намерении обжаловать судебный акт.

( Читать дальше )

- комментировать

- 393

- Комментарии ( 0 )

Итоги работы ООО «Сибстекло» за 9 мес. 2023 г. — уверенный рост ключевых показателей

- 17 января 2024, 11:56

- |

Эмитент удовлетворяет растущий спрос на стеклянную тару, увеличивая объемы производства и финансовые результаты. Позитивную динамику по итогам 9 месяцев 2023 года по отношению к аналогичному периоду прошлого года продемонстрировали выручка, валовая и чистая прибыль, а также EBITDA LTM adj.

Заказчики компании — производители напитков — наращивают выпуск своей продукции, расширяя ассортимент. Стабильную клиентскую группу на заводе сформировали несколько лет назад. В настоящее время доля стеклянной упаковки от «Сибстекла» в структуре поставок тары у ряда потребителей достигает 85%. Предприятие улучшает качество тарного стекла, предлагая оптимальные решения, связанные с его облегчением, развитием возможностей для окрашивания стеклоизделий.

С января по сентябрь 2023 г. на заводе выпустили 638 млн единиц стеклотары, на 5,3% больше, чем в АППГ. Наибольшую долю в номенклатурной линейке традиционно занимает пивная бутылка — в отчетном периоде это 88,6%.

На фоне увеличения объемов выпуска показатели операционной деятельности <a href=«boomin.

( Читать дальше )

У «Группы «Продовольствие» появился новый партнер в Турции

- 16 января 2024, 13:11

- |

Компания заключила договор о сотрудничестве еще с одним турецким партнером на экспорт чечевицы. Первая партия общей стоимостью 7 млн рублей уже отправлены заказчику.

В декабре 2023 г. «Группа «Продовольствие» подписала контракт на поставку чечевицы новому клиенту в Турции. Первые три контейнера чечевицы, произведенной на промышленной площадке эмитента в с. Михайловское Алтайского края, на 7 млн рублей уже отгружены.

«В текущем году мы продолжим расширять сотрудничество с турецкими контрагентами. В зависимости от объема урожая планируем поставить до 3-4 тыс. тонн чечевицы», — прокомментировал Boomin директор «Группы «Продовольствие» Дементий Глухов.

Напомним, что «Группа «Продовольствие» ведет торговлю с турецкими компаниями с 2019 г., поставляя в страну гречневую крупу (пропаренную и зеленую). По итогам 2023 г. алтайская компания суммарно поставила заказчикам из Турции свыше 460 тонн гречки.

( Читать дальше )

ООО ТК «Нафтатранс плюс» сохранила ставку по выпуску серии БО-04

- 16 января 2024, 13:05

- |

В преддверии проведения плановой безотзывной оферты по выпуску № 4B02-04-00318-R эмитент принял решение оставить ставку неизменной, на уровне 19% годовых, до конца периода обращения.

В компании приняли решение сохранить ставку на текущем уровне, чтобы не повышать уровень долговой нагрузки. Ставка утверждена на период с 16 по 36 купонные периоды, информация раскрыта на странице «Интерфакс».

Информацию об условиях проведения полной безотзывной оферты по выпуску серии БО-04 (ISIN: RU000A105CF8) эмитент осветил в конце прошлого года — 29 декабря 2023 г.: период подачи требования о выкупе для инвесторов: с 18 по 24 января. Дата приобретения бумаг эмитентом — 2 февраля 2024 года.

Данная оферта, предусмотренная на этапе размещения выпуска и является безотзывной — эмитент обязан приобрести биржевые облигации, заявленные инвесторами, по 100% от номинала + НКД, рассчитанный на дату приобретения по требованию владельцев.

Ранее эмитент уже реализовал четыре добровольных оферты, ни одной бумаги на выкуп эмитенту предъявлено не было – инвесторы предпочли оставить бумаги в своем портфеле.

( Читать дальше )

Итоги работы «Мосрегионлифта» в декабре 2023 году

- 15 января 2024, 14:38

- |

Об итогах торгов на вторичном рынке по двум биржевым выпускам облигаций эмитента, а также выплате купонов в прошедшем месяце — в обзоре Boomin.

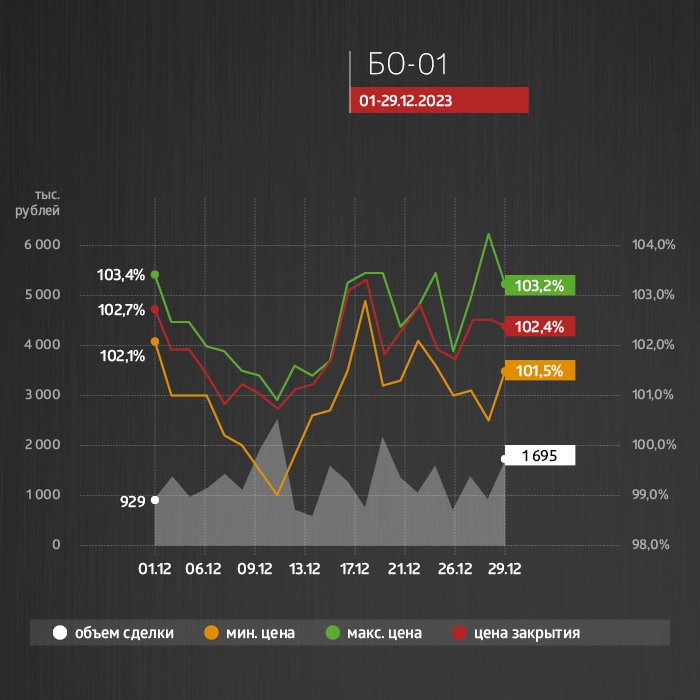

Итоги торгов

За декабрь объем торгов по выпуску ООО «Мосрегионлифт» серии БО-01 составил 27 млн рублей, что на 47% выше результата ноября. Среднедневная ликвидность — 1,3 млн рублей. Показатель средней доходности выпуска за месяц поднялся с 15,1% до 17,8%. Котировки бумаги по итогам декабря оставались выше номинала, месяц был закрыт на уровне 101,5%.

Объем торгов по выпуску эмитента серии БО-02 за декабрь вырос с 17,3 до 24,6 млн рублей (+43%). Среднедневная ликвидность составила 1,2 млн рублей. Цена закрытия торгов за месяц не опускалась ниже 98% от номинала. Показатель средней доходности по выпуску за месяц увеличился с 16 до 19,4%.

( Читать дальше )

«Группа «Продовольствие»: итоги работы эмитента за декабрь 2023 года

- 15 января 2024, 14:36

- |

Об основных результатах операционной деятельности компании, итогах торгов на вторичном рынке по трем биржевым выпускам облигаций и выплате купонов за прошедший месяц — в обзоре Boomin.

Ключевые события

В декабре 2023 г. ООО «Группа «Продовольствие» продолжила расширять географию поставок сахара, зерновых и масличных культур. В начале месяца алтайский зернотрейдер поставил в Монголию первую партию сахара (пять вагонов) на общую сумму 25 млн рублей. В компании считают это направление перспективным и продолжат его развивать.

В конце 2023 г. «Группа «Продовольствие» вышла и на рынок Индии. В эту страну компания поставила пилотную партию (540 тонн) чечевицы собственного производства на 55 млн рублей. В течение 2024 г. зернотрейдер планирует поставить в Индию до 5 тыс. тонн чечевицы.

В декабре 2023 г. «Группа «Продовольствие» традиционно приняла участие в торгах по закупу зерна 3 класса в государственный интервенционный фонд с поставкой зерна на Ачинский элеватор (Красноярский край). Всего на хранение компании из федерального интервенционного фонда поступит 60 тыс. зерна.

( Читать дальше )

АВО поможет инвесторам защитить свои права в конфликте с ВТБ

- 12 января 2024, 14:25

- |

За два дня в ассоциацию поступило более 220 обращений от владельцев облигаций, не получивших купоны на банковские счета Банка ВТБ. По данным организации, проблема затрагивает тысячи инвесторов.

Как рассказал Boomin член Совета Ассоциации владельцев облигаций (АВО) Алексей Пономарев, организация окажет инвесторам полную и всестороннюю поддержку в защите их законных прав и имущественных интересов в конфликте с Банком ВТБ. Всего с 10 января в АВО обратились свыше 220 владельцев облигаций, находящихся на брокерском и депозитарном обслуживании в Банке ВТБ, которые не получили купоны на свои банковские счета.

Как пояснили в ВТБ, согласно внутреннему регламенту оказания услуг на финансовых рынках с 1 января 2024 г. купонные доходы по ценным бумагам не будут выплачиваться на банковские счета инвесторов. «По соглашениям на ведение ИИС, заключенным до 31 декабря 2023 г., денежные средства, поступившие от выплаты доходов по облигациям российских эмитентов, зачисляются только на лицевые счета, прочие доходы по ценным бумагам зачисляются на лицевые счета либо на банковские счета клиента, указанные в сведениях о банковских реквизитах. По соглашениям на ведение ИИС, заключенным после 1 января 2024 г., доходы по ценным бумагам зачисляются только на лицевые счета», — говорится в сообщении Банка ВТБ.

( Читать дальше )

«ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС»: итоги работы эмитента за декабрь 2023 года

- 12 января 2024, 13:33

- |

Ключевые события

11 декабря началось размещение четырехлетнего выпуска облигаций ООО «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» серии БО-04-001P объемом 150 млн рублей. Объем выкупа бумаг за декабрь составил почти 106 млн рублей (70,6% от общего объема выпуска). Ставка ежемесячного купона по выпуску рассчитывается по формуле: срочная версия процентной ставки RUONIA на месяц плюс премия 6% годовых. Предусмотрена амортизация.

По итогам декабря совокупная денежная выручка компании достигла рекордных 190,8 млн рублей. Это лучший показатель за всю историю работы, начиная с 2015 г. Для сравнения, в ноябре этот показатель составил 142,5 млн рублей. Как пояснил управляющий партнер Global Factoring Network Алексей Примаченко, рост выручки компании связан как с увеличением портфеля в III-IV кварталах 2023 г., так и с фактором сезонности платежей.

Еще одним важным декабрьским событием для компании стал запуск активной работы по восьми новым клиентам в рамках проекта по синдицированному факторингу, который с лета 2023 г.

( Читать дальше )

Ставка по выпуску ООО «Сибстекло» не изменится

- 12 января 2024, 12:45

- |

Накануне плановой безотзывной оферты по выпуску Сибстекло-БО-П03 эмитент принял решение о сохранении ставки купонного дохода на уровне 17% годовых с 16 по 25 купонный период. Информация раскрыта на странице «Сибстекла» на сайте «Интерфакс».

По завершению вышеуказанного периода — в дату окончания 25 к.п. — по данному выпуску № 4B02-03-00373-R-001P от 18.10.2022 (ISIN: RU000A105C93) эмитент дополнительно предусмотрел проведение следующей безотзывной оферты с возможным пересмотром купонного дохода.

Сохранение ставки в компании объясняют тем, что для ООО «Сибстекло» важно не повышать текущий уровень долговой нагрузки для дальнейшего наращивания темпов развития бизнеса.

Согласно условиям безотзывной оферты, предусмотренной еще в момент размещения эмиссии, право владельцев бумаг на участие остается за ними. Инвесторы смогут предъявить облигации к приобретению в период с 15 по 19 января 2024 года через своего брокера. Заявки исполнят 26 января 2024 года.

( Читать дальше )

«СЕЛЛ-Сервис» диверсифицирует портфели товаров и поставщиков

- 12 января 2024, 12:15

- |

В 2024 году ассортимент ООО «СЕЛЛ-Сервис» пополнят товары как отечественного производства, так и импортные. По словам эмитента, новые позиции расширят продуктовый портфель и повысят привлекательность компании в глазах её основной целевой аудитории — производителей кондитерских изделий, напитков, мороженого и молочной продукции.

В ассортименте появятся такие продукту отечественного производства, как:

- Мальтодекстрин — быстрый углевод на основе крахмала. Используется в производстве пищевых продуктов как вещество, улучшающее текстуру и потребительские свойства продукта: вкус, густоту, степень растворимости.

- Глюкозный сироп.

- Ароматизаторы World Market.

О том, какие товары импортного производства пополнят ассортимент, ООО «СЕЛЛ-Сервис» сообщит позже. Представители эмитента посетили несколько международных выставок в Кельне, Франкфурте-на-Майне с целью поиска новых поставщиков, продуктов и отслеживания отраслевых тенденций. Сегодня, получив всю необходимую информацию, специалисты компании формируют итоговое решение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал