boomin

Банк России зарегистрировал программу облигаций Goldman Group на 10 млрд рублей

- 29 сентября 2020, 13:54

- |

«К этому решению Центробанка мы целенаправленно готовились 3,5 года — структурировали все бизнес-процессы и юридически сформировали единый холдинг. Также мы реализовывали нашу финансовую стратегию: пополнили оборотный капитал для роста бизнеса по всем направлениям и оптимизировали долговые обязательства, возникшие при реализации инвестпроектов.

Зарегистрированная Центробанком бессрочная программа облигаций позволит холдингу поэтапно (необходимыми траншами) реализовывать планы по оптимизации и структурированию заемного и оборотного капитала. Считаю это важной информацией для наших будущих акционеров*, средства которых будут направлены исключительно на реализацию целей и задач, способных приумножить доходы холдинга. Кроме этого, у Goldman Group есть ряд плановых инвестиционных проектов (вложений) с коротким сроком окупаемости, которые позволят достаточно быстро вывести бизнес на новый уровень».

( Читать дальше )

- комментировать

- 312

- Комментарии ( 1 )

Первичное размещение ООО "Сибстекло"

- 25 сентября 2020, 09:19

- |

Пожалуй, одно из самых «долгожданных» размещений за последнее время вот-вот состоится. Крупнейший за Уралом производитель стеклотары – ООО «Сибстекло» зарегистрировал выпуск облигаций 4B02-02-00373-R-001P от 23.09.2020 и приглашает всех заинтересованных лиц принять участие в первичном размещении.

Предварительные параметры выпуска:

- 125 млн – общая сумма

- Номинал одной бумаги: 10 000 рублей

- Выплата купона: ежемесячно

- Ориентир по ставке: 12,5% годовых.

- Период обращения: 5 лет

- Облигации включены в Сектор Роста Московской биржи.

Информация о датах оферт, возможности досрочного погашения и амортизации будет раскрыта накануне торгов.

Подробности о работе и планах завода представлены в презентации.

( Читать дальше )

Коммерческие облигации АО МГКЛ «Мосгорломбард» теперь доступны на платформе Boomin.ru

- 21 сентября 2020, 15:26

- |

В сентябре 2020 года, совершение сделок по покупке коммерческих облигаций АО МГКЛ «Мосгорломбард» стало доступно для частных инвесторов с помощью системы boomerang.

Размещение коммерческих облигаций на данной платформе расширяет доступ инвесторов к сделкам по коммерческим облигациям Мосгорломбарда. Платформа Boomerang обеспечивает юридическое сопровождение контрактов, удобная навигация портала упрощает оформление необходимых документов и позволяет получить вознаграждение в размере 1% от объема приобретенных облигаций.

Для приобретения ценных бумаг необходимо заполнить форму в системе boomerang, менеджер boomin направит письмо с подробной инструкцией и поможет в подготовке необходимых для заключения сделки документов, в том числе — оформлении поручения брокера.

( Читать дальше )

Goldman Group: как один эксперимент стал большим прорывом

- 18 сентября 2020, 10:19

- |

Только взглянув на карту, помеченную точками, в которые доставляется консервная продукция холдинга, начинаешь осознавать истинный размах проекта и вложенный в него труд. География продаж впечатляет.

А начиналось все с попытки внести разнообразие в ассортимент продукции. Под производство консервов был выделен экспериментальный цех, а готовый продукт реализовывался в узком кругу друзей и знакомых.

Вскоре начали поступать заказы со стороны, а буквально перед началом пандемии компания представила новый продукт на международной выставке «ПродЭкспо» и получила ряд престижных наград за высокое качество, безопасность и разнообразие, на которые сейчас есть потребительский запрос.

( Читать дальше )

Сергей Соколов: «НХП — целая экосистема»

- 16 сентября 2020, 12:59

- |

— Перед вашим выходом на биржу, в публичном пространстве звучал вопрос: каким образом АО «Новосибирскхлебопродукт» связан с ранее обанкротившимся одноименным ОАО?

— Наша компания никак не связана с обанкротившимся «Новосибирскхлебопродуктом». Тот «НХП» имел длинную историю, уходящую корнями еще в советский период. Нами была выкуплена торговая марка, фирменный торговый знак, логотип и право пользования. Нам всегда нравилось это отраслевое название. Поэтому связи нет, есть правообладание товарным знаком.

— Основная деятельность компании — трейдинг, соответственно, «НХП» — посредник. Как вы работаете с партнерами? Сельхозпроизводителями, например?

— Основная деятельность — трейдинг, но это формально. В состав нашей группы входят два производственных предприятия — «Татарскзернопродукт» и «Усть-Таркское ХПП», и компания у нас, все же, производственно-коммерческая. Помимо выполнения посреднических функций, мы работаем в определенной кооперации с сельхозпроизводителями.

( Читать дальше )

Вы за это заплатите: из 13 в 15% и налог на вклады в 2021

- 09 сентября 2020, 11:12

- |

Начнем с главного: на сегодняшний день нет ни одного нормативно-правового акта, регламентирующего повышение НДФЛ.

Поэтому изложенное ниже соответствует сценарию, при котором не будет произведено никаких дополнительных манипуляций, и будет изменен только размер налоговой ставки, что по факту является несложной технической операцией.

В первую очередь необходимо понять для кого актуально повышение НДФЛ с 13 до 15%? Из заявлений президента и органов власти субъектная база не изменилась, плательщиками выступят граждане, осуществляющих деятельность без режима ИП или самозанятого. Наиболее распространенные случаи если вы:

- работаете за зарплату;

- являетесь участником ООО и получаете распределенную прибыль организации;

- живете на дивиденды с акций;

- регулярно совершаете прибыльные операции по купле-продаже ценных бумаг, не имея ИИС и владея бумагами менее трех лет, или имея ИИС, но выбрав на нем вычет типа «А» (до 52 000 в год);

- собираетесь после 01.01.2021 продать недвижимость, которой владеете менее трех лет, или владеете более трех, но не озаботились вопросом распределения ее на несколько собственников, чтобы полностью покрыть сумму налога.

( Читать дальше )

Алексей Перехожев: «В конце 2019 года был приобретен портфель проблемной задолженности, который позволил нам вырасти в два раза»

- 04 сентября 2020, 10:42

- |

— Я пришел из риск-менеджмента. Коллекторский бизнес — это как одна из частей управления рисками. Уже, так скажем, непосредственная деятельность по минимизации последствий реализовавшегося риска.

— В каком банке работали, если не секрет?

— В разных, начиная с «МДМ Банка», заканчивая «Экспобанком».

— Присутствует ли профессиональная деформация?

— Я не наблюдаю. По крайне мере, люди, которые со мной общаются, мне об этом не говорят. Делаю вывод, что, наверное, ее у меня нет.

— В одном из наших разговоров, комментируя новость роботов-коллекторов, которых используют банки для работы с просроченной задолженностью, вы упомянули, что коллектор в своей работе должен быть психологом. Почему?

( Читать дальше )

«Мы обновляем себя»: основные тезисы прошедшей онлайн-конференции lady&gentelman CITY

- 31 августа 2020, 13:22

- |

Коронавирус и его последствия

Год для компании начался хорошо — в 1 квартале зафиксирован прирост финансовых показателей по сравнению с аналогичным периодом прошлого года. А во 2 квартале из-за введенного карантина товарооборот сети снизился на 63% — два месяца из трех работал фактически только интернет-магазин. Сейчас открыты уже все торговые точки.

Светлана Пилипенко: «lady&gentelman CITY — единственная сеть, которая в это время открыла новую точку: крупный магазин нового формата».

Впрочем, коронавирус послужил существенным толчком для бизнеса. Ускоренными темпами стал развиваться онлайн магазин, в котором представлена вся, без исключения, товарная матрица сети. Уже во 2 квартале был зафиксирован 5-кратный рост онлайн-продаж, по сравнению с первыми тремя месяцами 2020 года.

( Читать дальше )

Инсайды: как проанализировать портфель ссудной задолженности

- 28 августа 2020, 14:56

- |

Отчасти, основных параметров оценки мы уже коснулись в первой и второй наших статьях. В этой статье рассмотрим показатели комплексно.

Основные параметры для оценки портфеля (его стоимости):

1. Тип кредита:

— автокредитование,

— ипотечное,

— потребительское,

— кредитные карты, экспресс-кредиты, кредит на неотложные нужды, пр.

2. Срок просрочки:

— 0-180 дней,

— 180-360 дней,

— 360-720 дней,

— свыше 720 дней.

Далее уже анализируются некие качественные параметры:

4. Регион проживания, возраст, пол, семейное положение, профессия, образование.

Часто у коллекторов есть свои наработанные базы должников по действующим отрабатываемым портфелям и при приобретении нового портфеля могут быть показаны контактные данные его должников и можно провести сверку на пересечение.

( Читать дальше )

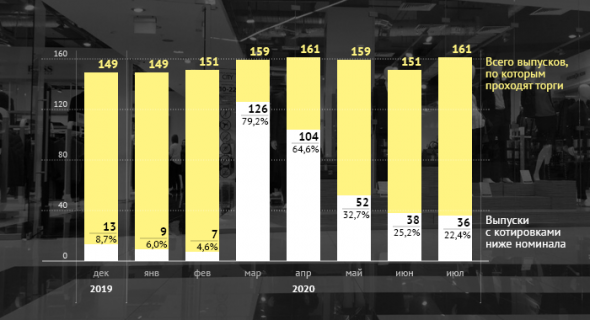

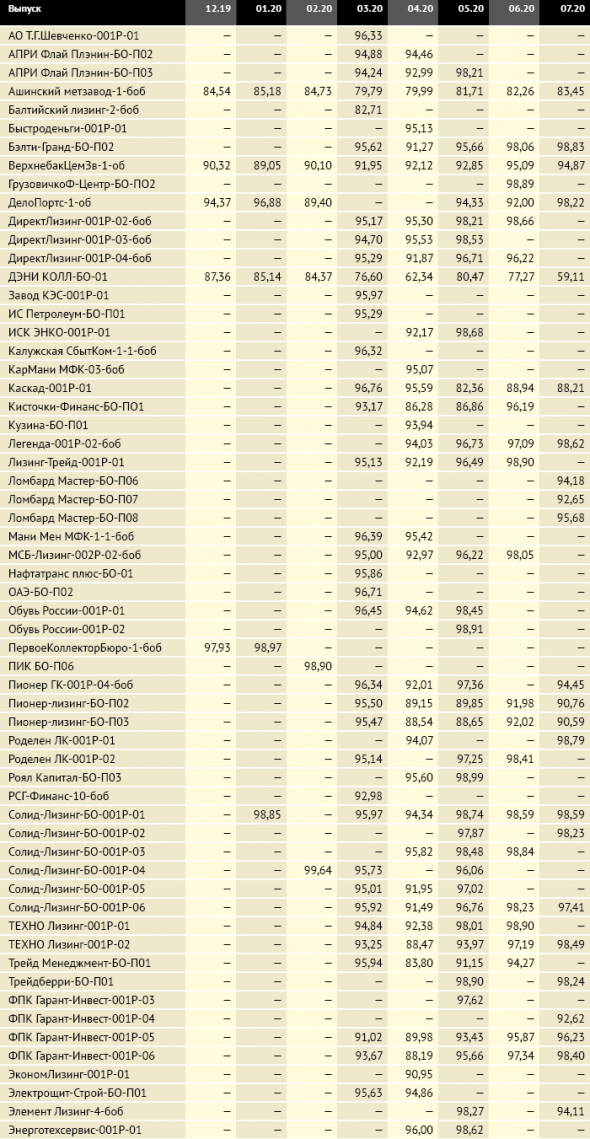

Ниже номинала: купить нельзя продавать

- 12 августа 2020, 06:14

- |

В момент максимальной паники на рынке около 80% отслеживаемых выпусков ВДО торговались ниже номинала, при этом падение котировок происходило резко: спрос уходил ниже номинала, а продавцы были вынуждены продавать «по рынку», уводя цены все ниже и ниже.

Наиболее яркие примеры падения котировок в момент кризиса 2020 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал