bofa

США по-прежнему грозит дефолт по долгам - гендиректор BofA

- 08 февраля 2023, 07:25

- |

В понедельник глава второго по величине банка США сказал, что надеется, что правительство не допустит дефолта. Однако, предупредил он, «Это возможность, которая может потрясти рынки и экономику.»

«Мы должны быть готовы к этому не только в этой стране, но и в других странах мира», — предупредил Мойнихан. «Вы надеетесь, что этого не произойдет, но надежда — это не стратегия — поэтому вы готовитесь к ней, поэтому будьте к этому готовы».

Источник: markets.businessinsider.com/news/stocks/us-economic-outlook-recession-debt-default-bank-of-america-ceo-2023-2?_gl=1*2gcoy5*_ga*NjYxMDExNjQ1LjE2NzU2Njc5NDI.*_ga_E21CV80ZCZ*MTY3NTc2MTA5Ny40LjEuMTY3NTc2MTE5My4wLjAuMA

- комментировать

- 161

- Комментарии ( 0 )

Bank of America.

- 18 октября 2022, 11:58

- |

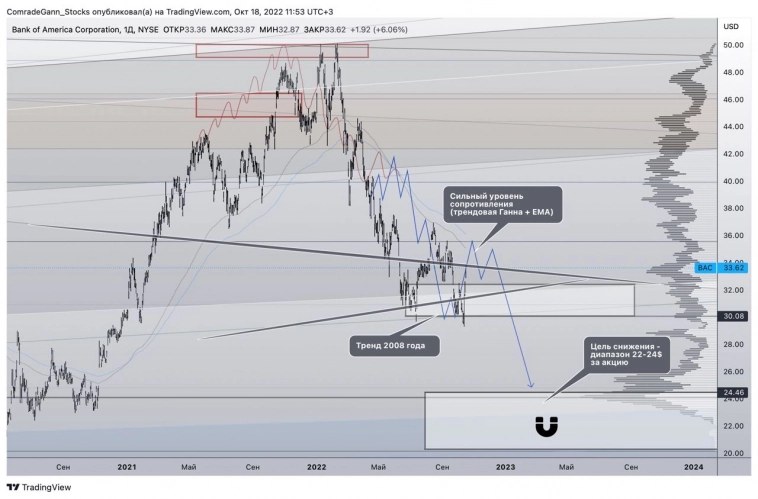

#STOCKS #BAC

Bank of America.

Доброго дня! Начался новый сезон отчетности и открыли его отчеты банковского сектора. Отчеты неплохие и поддерживают индексы. К примеру, вчера вышел отчет Bank of America (#BAC), который оказался лучше ожиданий. Сам банк же говорит, что показал лучшие цифры на фоне более высоких процентных ставок (ранее мы предполагали, что такой фактор окажет влияние) и увеличения спроса на кредиты (к чему может привести излишняя закредитованность в период рецессии мы так же неоднократно писали).

Если же посмотреть на техническую картину, то #BAC продолжает идти в рамках выделенного сценария. После удачного отчета акции растут на 6%. Рост идет от ~30$, который, действительно, является сильным уровнем поддержки (трендовая Ганна, которая задает рост, является трендообразующей с 2008 года). Но я все равно сохраняю медвежий настрой, и считаю, что, после отскока, бумаги все же отправятся в выделенную ниже область (~22-24$ за акцию).

*Данный пост не является инвестиционной и торговой рекомендацией.

Телеграмм канал: t.me/GTrading

#FOREX

#STOCKS

#CRYPTO

#BONDS

Крупнейший медведь с Уолл-Стрит становится быком после «рекордного пессимизма».

- 21 июля 2022, 18:07

- |

Графики из последнего опроса Bofa c комментариями от Michael Hartnett (главный стратег Bofa). Настроения в экономике остаются крайне пессимистичными, инвесторы постепенно наращивают позиции в активах «качества». Однако, несмотря на весь негатив участники рынка ждут как минимум ослабление политики ужесточения и даже начала нового цикла смягчения в скором времени. Многие инвесторы находятся на «низком старте» боясь упустить начало роста, так называемый «missing out fear».Недавняя коррекция вверх уже воспринимается как развитие нового движения. Но в том и суть крайнего пессимизма и дна медвежьего рынка, что у инвесторов даже мысли нет куда-то входить и что-то покупать, сейчас ситуация далеко не такая, поэтому все выкупающие дно ( в том числе и крупные фонды, управляющие и т.д.) получат ещё несколько в подарок.

Опрос управляющих фондами (FMS), который проводился с 8 по 15 июля и в котором приняли участие 293 участника.

( Читать дальше )

Призрак разворота на фондовом рынке?

- 17 мая 2022, 19:18

- |

Фондовый рынок показал хорошие результаты в прошлую пятницу.

Были большие надежды, что в понедельник будут повторные покупки. По большей части эти надежды не оправдались. Однако то, что не произошло вчера, похоже, произойдет сегодня.

В настоящее время фьючерсы S&P 500 выросли на 63 пункта и торгуются на 1,7% выше справедливой стоимости, фьючерсы Nasdaq 100 выросли на 237 пунктов и торгуются на 1,9% выше справедливой стоимости, а фьючерсы Dow Jones Industrial Average выросли на 412 пунктов и торгуются на 1,5% выше справедливой стоимости.

Позитивное смещение коренится в нескольких факторах, некоторые из которых являются фундаментальными, а некоторые — настроениями.

К фундаментальным драйверам относятся:

Более сильные, чем ожидалось, результаты за первый квартал и лучшие, чем ожидалось, прогнозы на 23 финансовый год от компонента Dow — Home Depot (HD)

Повышение прогноза удельной выручки за второй квартал от United Airlines (UAL), что связано с продолжающимся улучшением ситуации со спросом.

( Читать дальше )

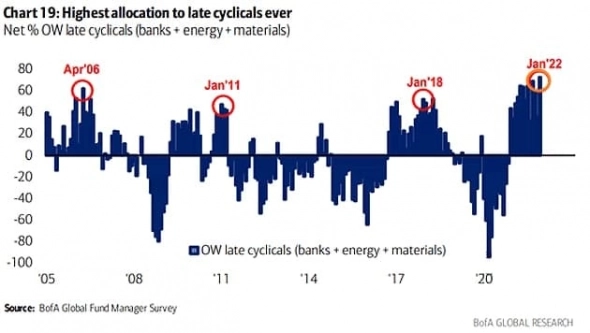

Доля мировых финансовых управляющих в цикличных акциях установила новый рекорд — BofA

- 25 января 2022, 21:10

- |

Европейские фонды акций демонстрируют самый большой недельный отток с октября 2020 года - $3,4 млрд — BofA.

- 10 декабря 2021, 14:06

- |

На Уолл-Стрит возникает историческое расхождение

- 25 октября 2021, 18:33

- |

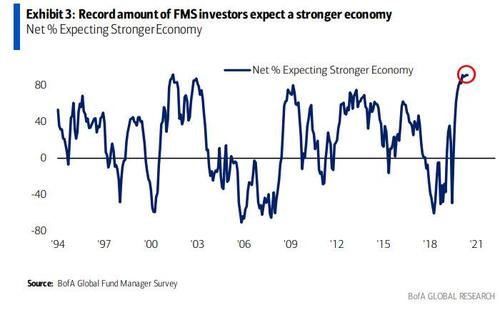

Статья перевод с сайта zerohedge.com. В ней даётся анализ последнего опроса управляющих фондами от Bank of America. Много интересных графиков отражающих настроения крупных инвесторов, куда движется капитал и т.д. В целом, не смотря на общий оптимизм на рынках, ситуация глазами управляющих не столь радужная.

Более подробно: ELLIOTWAVE.ORG

Это было всего шесть месяцев назад, когда мартовский опрос управляющих фондами Bank of America выявил рекордное число респондентов, ожидающих более сильной экономики…

( Читать дальше )

Акции Bank of America выросли на 4,5% на фоне сильных результатов

- 15 октября 2021, 10:52

- |

Bank of America (BAC) отчитался за 3 кв. 2021 г. (3Q21) вчера до открытия рынков. Чистая выручка (за вычетом процентных расходов) выросла на 11,9% г/г и составила $22,77 млрд. Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $0,85 в сравнении с $0,51 за 3Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали чистую выручку $21,8 млрд и diluted EPS $0,71. Банк высвободил из резервов $1,1 млрд. Без учёта сокращения резервов EPS равен 73 центам.

Чистые процентные доходы выросли на 9,5% до $11,09 млрд. По сравнению со 2Q21 рост составил 8,4%. Депозиты $1,96 трлн, по итогам 2Q21 было $1,91 трлн. Кредитный портфель снизился на 3% г/г и составил $928 млрд. Резервы на потери по кредитам и лизингу составили $13,2 млрд или 1,4% от кредитного портфеля, в сравнении с 1,5% во 2Q21. Достаточность капитала 1 уровня 11,1% по сравнению с 11,9% годом ранее.

Средний размер портфеля ипотечных кредитов за квартал снизился на 9,2% г/г до $215,65 млрд. Средний размер задолженности по кредитным картам составил $75,6 млрд, что на 7% ниже, чем годом ранее. Средний размер портфеля кредитов населению сократился на 6% в сравнении с 3Q20, а портфель кредитов фирмам на 5%. Средний размер кредитного портфеля BofA снизился на 5,5% г/г до $920,5 млрд.

( Читать дальше )

Сигналы A.I. BofA "SectorPulse"

- 21 сентября 2021, 11:11

- |

Стратегия A.I. Bank of America SectorPulse использует два алгоритма машинного обучения: 1) Модель An XG Boost, которая использует несколько технических входов (RSI, индикаторы импульса, полосы Боллинджера и т. д.) и их собственный «тон аналитики BofA» (индикатор настроений анализа естественного языка, работающий на BofA фундаментальных отчетах по акциям), предсказывающий, будет ли сектор иметь положительную или отрицательную прибыль на следующей неделе, 2) Алгоритм «изолированного леса», работающий на BofA Глобальном индексе финансового стресса (GFSI), для обнаружения аномалий рыночного стресса, чтобы усилить короткие сигналы сектора и избежать длинных сигналов в периоды крайней волатильности.

( Читать дальше )

Финансовые потоки за неделю от BofA

- 23 июля 2021, 13:09

- |

👉 Приток в акции по миру = +$3.3 млрд

👉 Приток в облигации по миру = +$8.4 млрд

👉 Отток из золота = -$1 млрд

👉 Приток в денежные фонды = +$4.8 млрд

👉 Отток из акций США = -$2.6 млрд — макс за 6 недель

👉 Приток в бонды США = +$2.6 млрд — макс за 9 недель

Финансовые потоки за прошлую неделю от BofA

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал