Yield Curve

ПЕРВЫЙ ЗНАЧИМЫЙ СИГНАЛ РАЗВОРОТА БИЗНЕС-ЦИКЛА

- 25 декабря 2018, 21:38

- |

Я уже писал в канале MMI про предиктивные свойства инвертированной кривой на участках 3-5 лет: https://t.me/russianmacro/3945и 2-10 лет: https://t.me/russianmacro/3791.

Спрэд 10-2 года считается наиболее важным с точки зрения предсказания будущих кризисов. Предиктивные свойства спрэда 5-3 года не столь очевидны. А вот что касается спрэда 2-1 года https://t.me/russianmacro/4099, то его предиктивные свойства оказываются столь же чёткими, как и спрэда 10-2 года. При этом данный спрэд предупреждает о грядущих неприятностях в экономике (становясь отрицательным) чуть раньше, чем поступают сигналы с участка кривой 10-2 года. Сигнал о том, что экономика разворачивается в сторону рецессии (отрицательный спрэд UST10-UST2), в предыдущих эпизодах поступал за 15-20 месяцев до начала кризиса в экономике. Что же касается спрэда 1-2 года, то он становился отрицательным примерно за полтора-два года до начала экономического спада.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 4 )

Вопрос по облигациям

- 20 января 2017, 15:08

- |

полагаю из-за yield curve по корпоративным бондам, но может есть еще какие-то нюансы.

еще вопрос по литературе и информации по облигациям — кто что посоветует почитать?

Заранее благодарен всем за информацию и говорю спасибо!

Марио Драги... сюрприз или обыденность?

- 02 июня 2014, 10:38

- |

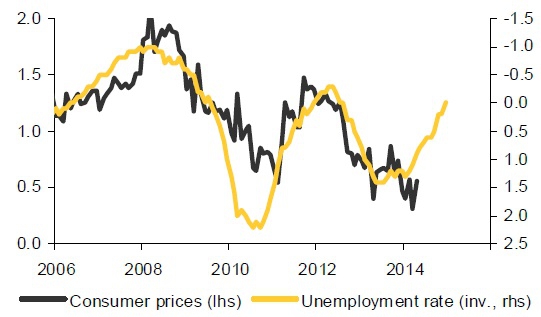

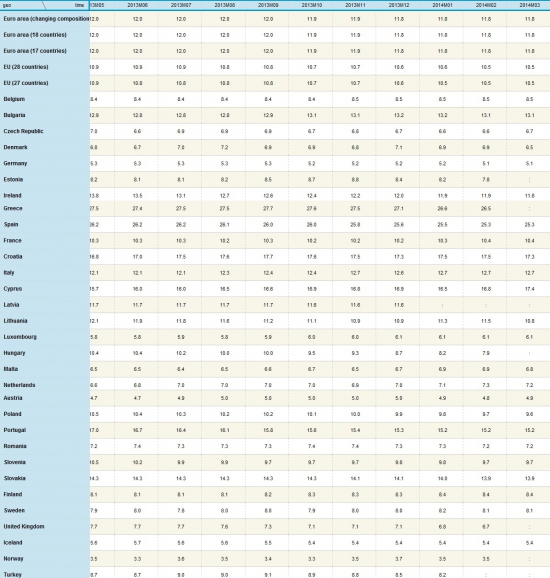

Если взглянуть на всю карту занятости в европейском союзе:

( Читать дальше )

Крестный отец QE (2009-?)

- 04 августа 2013, 18:33

- |

Много ожиданий и очень много вариантов развития дальнейших событий, но большинство считает, что глубокой коррекции не избежать. Я тоже склоняюсь к этому мнению, что коррекция будет глубже 5-7%. Но важнее не ожидания глубины, а время наступление этой коррекции и об этом чуть позже.

Не хочется повторять столько раз уже описанное в блогосфере про кризис, но посмотреть на баланс ФРС все же стоит. Столько критики в адрес программы LSAP и это не удивительно, но для меня важнее не критика, а понять, что выкупали, зачем и как было в нормальном состоянии. Под “нормальным состоянием” понимаю ситуацию на долговом рынке без тех стимулирующих мер, которые были приняты с 2009 года и по наши дни.

( Читать дальше )

Динамика кривой доходности американских казначейских облигаций - Yield Curve (График, ссылка)

- 13 января 2012, 00:11

- |

http://stockcharts.com/freecharts/yieldcurve.html

Интерпретация — чем круче наклон кривой, тем больше стимулирование экономики, плоская или инвертированная кривая (как в 2007-2008) — торможение.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал