XLU

Апдейт модели LQI за Август'18 - 10+% годовых в $$$ не слезая с дивана!

- 04 сентября 2018, 01:45

- |

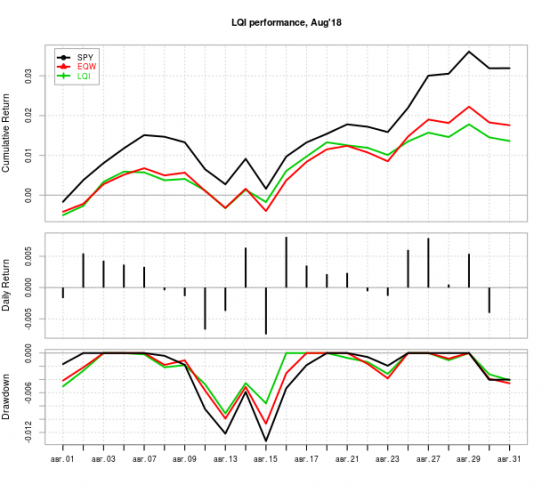

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за август (результаты за прошлый месяц: smart-lab.ru/blog/485053.php). В августе рынок вопреки всем страхам прекратил предкризисную динамику предыдущих месяцев и показал типичную динамику, характерную для роста. Модель же в прошлом месяце ушла в глухую оборону, и как следствие — снова отстала от SPY и своего основного бенчмарка EQW (равновзвешенный портфель торгуемых тикеров). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.138 5.10

XLP 0.155 0.39

XLE 0.097 -3.48

XLF 0.200 1.36

XLV 0.000 4.33

XLI 0.000 0.23

XLB 0.000 -0.77

XLK 0.000 6.60

XLU 0.075 1.29

IYZ 0.000 7.46

VNQ 0.099 2.58

SHY 0.000 0.35

TLT 0.236 1.31

GLD 0.000 -2.14

Корреляция между весами и ретурнами отрицательная — (-0.11), вследствие чего модель отстала от своих бенчмарков: +1.36% LQI vs +3.19% SPY vs. +1.76% EQW. Отставание вызвано тем, что модель не вложилась в «выстрелившие» тикеры XLV & XLK и внезапно очнувшийся от многомесячной спячки телеком (IYZ). Тем не менее, 1.4% за месяц — вполне меня, как total return инвестора, устраивают. Все-таки это захэджированные позы, и держать их гораздо комфортнее чем гольный индекс СнП. В терминах максимальной просадки в течение месяца модель чуть лучше SPY и EQW: 0.9% LQI vs. 1.35% SPY vs. 1.1% EQW.

( Читать дальше )

- комментировать

- 4.4К | ★7

- Комментарии ( 18 )

Апдейт модели LQI за Июль'18 - 10+% годовых в $$$ не слезая с дивана!

- 01 августа 2018, 02:03

- |

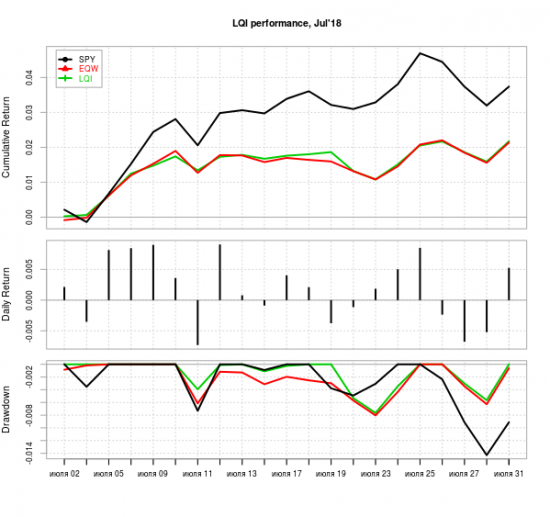

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за июль (результаты за прошлый месяц: smart-lab.ru/blog/479841.php). В июле продолжился классический рынок поздней фазы экономического цикла, модель четвертый месяц подряд отстала SPY, однако перформила наравне со своим основным бенчмарком — EQW (равновзвешенный портфель торгуемых тикеров). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.062 1.77

XLP 0.000 3.96

XLE 0.079 1.46

XLF 0.151 5.11

XLV 0.088 6.55

XLI 0.050 7.37

XLB 0.072 2.79

XLK 0.057 2.09

XLU 0.111 1.73

IYZ 0.000 0.18

VNQ 0.091 0.68

SHY 0.000 -0.06

TLT 0.239 -1.44

GLD 0.000 -2.26

Корреляция между весами и ретурнами положительная — 0.014, однако за счет того, что модель держала примерно половину капитала в защитных активах и секторах — догнать SPY так и не удалось: +2.17% LQI vs +3.74% SPY vs. +2.14% EQW. В терминах максимальной просадки в течение месяца модель существенно лучше SPY и наравне с EQW: 0.8% у модели vs. 1.4% SPY vs. 0.8% EQW.

( Читать дальше )

Апдейт модели LQI за Июнь'18 - 10+% годовых в $$$ не слезая с дивана!

- 02 июля 2018, 00:54

- |

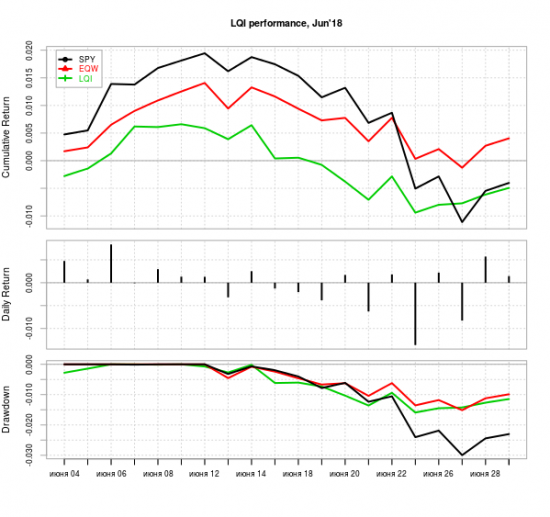

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за июнь (результаты за прошлый месяц: smart-lab.ru/blog/474539.php). В июне наблюдался классический рынок поздней фазы экономического цикла, модель уже третий месяц подряд отстала от своих бенчмарков — SPY & EQW (равновзвешенный портфель торгуемых тикеров). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.067 2.86

XLP 0.000 4.56

XLE 0.127 0.11

XLF 0.157 -2.82

XLV 0.000 0.49

XLI 0.000 -4.44

XLB 0.120 -1.23

XLK 0.000 -1.93

XLU 0.068 4.40

IYZ 0.000 1.76

VNQ 0.000 3.74

SHY 0.000 0.12

TLT 0.263 1.18

GLD 0.197 -3.13

Корреляция между весами и ретурнами отрицательная — (-0.24), как следствие — андерперформанс модели: (-0.49)% LQI vs (-0.40)% SPY & +0.40% EQW. В терминах максимальной просадки в течение месяца модель существенно лучше SPY и наравне с EQW: 1.6% у модели vs. 3.0% SPY vs. 1.6% EQW.

Динамика секторов была вполне характерна для поздней фазы экономического цикла — в плюсе оказались защитные XLP, XLV, XLU, IYZ & VNQ, а проциклические XLE, XLF, XLI, XLB & XLK показали отрицательную или слабую динамику. На удивление плохо показало себя для такого «защитного» рынка золото, что объясняет бОльшую часть полученного андерперформанса по сравнению с EQW.

( Читать дальше )

Апдейт модели LQI за Май'18 - 10+% годовых в $$$ не слезая с дивана!

- 01 июня 2018, 02:39

- |

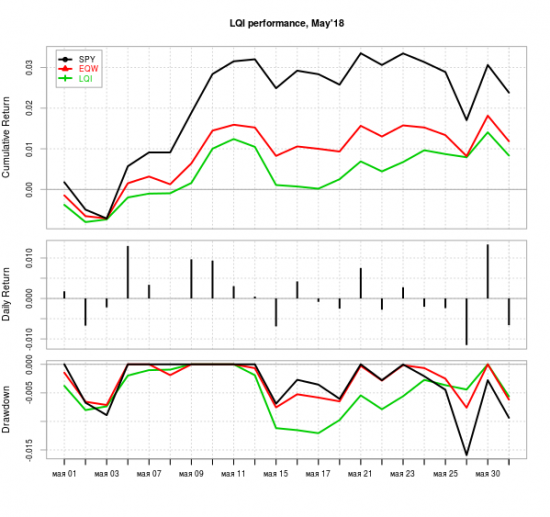

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за май (результаты за прошлый месяц: smart-lab.ru/blog/468636.php). На рынках продолжалась неопределенная динамика, модель уже второй месяц подряд отстала от своих бенчмарков — SPY & EQW (равновзвешенный портфель торгуемых тикеров). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.000 1.99

XLP 0.000 -1.57

XLE 0.062 2.98

XLF 0.123 -0.98

XLV 0.101 0.18

XLI 0.139 3.03

XLB 0.000 2.05

XLK 0.000 6.71

XLU 0.050 -1.11

IYZ 0.000 -1.53

VNQ 0.000 3.68

SHY 0.000 0.35

TLT 0.317 2.01

GLD 0.208 -1.20

Корреляция между весами и ретурнами отрицательная — (-0.11), как следствие — андерперформанс модели: +0.84% LQI vs +2.38% SPY & +1.19% EQW. В терминах максимальной просадки в течение месяца модель чуть лучше SPY и чуть хуже EQW: 1.2% у модели vs. 1.6% SPY vs. 0.8% EQW.

Динамика секторов была неоднозначная, но скорее с преобладанием роста — в плюсе оказались проциклические XLE, XLI, XLB & XLK, в убытках или около нуля закончили все защитные, за исключением TLT & VNQ. Значительная доля защитных активов в портфеле, плюс отсутствие выросшего почти на 7% за месяц кислотного в настоящее вермя сектора technology (XLK) и объясняет полученный результат.

( Читать дальше )

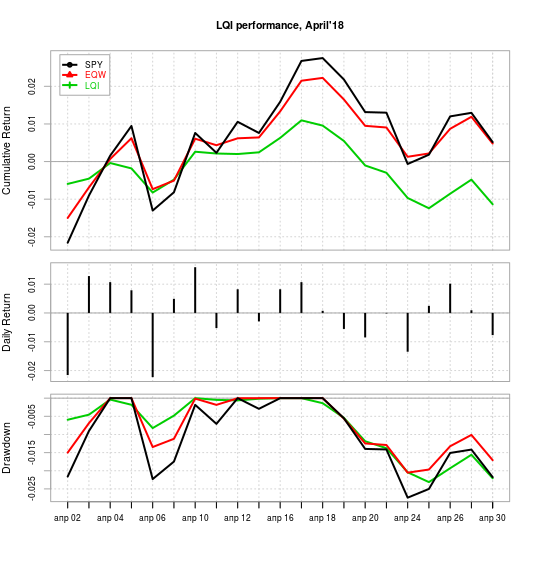

Апдейт модели LQI за Апрель'18 - 10+% годовых в $$$ не слезая с дивана!

- 02 мая 2018, 01:47

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за апрель (результаты за прошлый месяц: smart-lab.ru/blog/461812.php). На рынках продолжалась неопределенная динамика, сопровождаемая движением вверх кривой процентных ставок. Итого — модель сильно (более чем на 1.5%) отстала от своих бенчмарков — SPY & EQW (равновзвешенный портфель торгуемых тикеров). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

wts ret

XLY 0.000 0.0238

XLP 0.000 -0.0414

XLE 0.000 0.0949

XLF 0.088 -0.0044

XLV 0.144 0.0106

XLI 0.129 -0.0279

XLB 0.000 0.0012

XLK 0.071 0.0006

XLU 0.000 0.0204

IYZ 0.000 0.0137

VNQ 0.000 0.0082

SHY 0.000 -0.0023

TLT 0.310 -0.0209

GLD 0.258 -0.0095

Предыдущие веса были опубликованы 1-го апреля, доходности приведены за период с закрытия 30-го марта по 30-е апреля. Корреляция между весами и ретурнами сильно отрицательная — (-0.37), на моей памяти это происходит первый раз за последние пару лет. Как следствие — сильный андерперформанс модели: (-1.1%) LQI vs +0.5% SPY & EQW. В терминах максимальной просадки в течение месяца модель чуть лучше SPY и чуть хуже EQW: 2.3% у модели vs. 2.7% SPY vs. 2.0% EQW.

( Читать дальше )

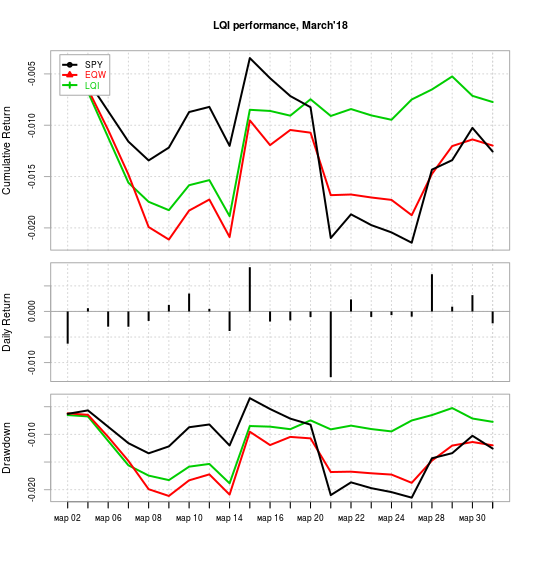

Апдейт модели LQI за Март'18 - 10+% годовых в $$$ не слезая с дивана!

- 01 апреля 2018, 17:50

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за март (результаты за прошлый месяц: smart-lab.ru/blog/455737.php). Рынки продолжало потряхивать, лишь несколько тикеров (XLY, XLK, XLU, TLT) завершили месяц в небольшом плюсе (в пределах +1%), но за счет диверсификации и грамотного мани-менеджмента модели удалось обогнать оба своих бенчмарка — SPY и EQW — как в терминах ретурна, так и риска (максимальной просадки). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

wts ret

XLY 0.048 0.0100

XLP 0.181 -0.0089

XLE 0.000 -0.0342

XLF 0.058 -0.0564

XLV 0.112 -0.0146

XLI 0.000 -0.0241

XLB 0.080 -0.0131

XLK 0.000 0.0080

XLU 0.000 0.0076

IYZ 0.000 -0.0297

VNQ 0.000 -0.0212

SHY 0.195 0.0014

TLT 0.000 0.0104

GLD 0.326 -0.0029

Предыдущие веса были опубликованы ночью 1-го марта, соответственно доходности приведены за период с закрытия 1-го марта по 30-е марта. Корреляция между весами и ретурнами положительная — 0.164. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): -0.77% LQI vs. -1.2% EQW, то же самое для индекса S&P: -0.77% LQI vs. -1.26% SPY. В терминах максимальной просадки в течение месяца модель также была лучшей: -1.8% для модели vs. 2.1% для EQW vs. 2.2% для SPY. Аутперформанс достигнут за счет того, что модель не сидела в сильнее всего потерявших за последний месяц тикерах XLE, XLI, IYZ & VNQ, зато имела неплохой вес в сливших меньше всего или заработавших XLP, SHY & GLD. Сравнение эквити всех трех рядов — на графике в начале статьи, ответ на вопрос, какую из них вы хотели бы получить в течение месяца — думаю, очевиден.

( Читать дальше )

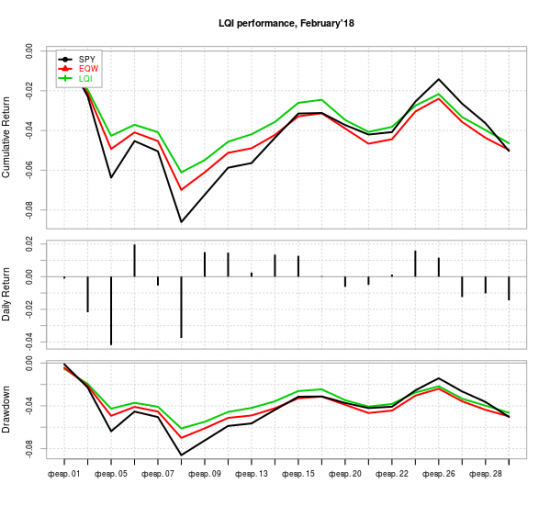

Апдейт модели LQI за Февраль'18 - 10+% годовых в $$$ не слезая с дивана!

- 02 марта 2018, 02:05

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за февраль (результаты за прошлый месяц: smart-lab.ru/blog/448988.php). Месяц оказался для рынка очень непростым — «perfect storm» наблюдался во всех классах активов, которыми торгует модель, однако модели удалось обогнать оба своих бенчмарка — SPY и EQW — как в терминах ретурна, так и риска (максимальной просадки). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.131 -4.51

XLP 0.142 -7.96

XLE 0.000 -10.97

XLF 0.069 -4.67

XLV 0.093 -6.02

XLI 0.112 -5.74

XLB 0.034 -6.27

XLK 0.000 -2.06

XLU 0.112 -3.88

IYZ 0.000 -5.14

VNQ 0.000 -7.55

SHY 0.000 -0.06

TLT 0.144 -2.57

GLD 0.163 -2.30

Предыдущие веса были опубликованы 1-го января, соответственно доходности приведены за период с закрытия 1-го февраля по 1-е марта. Корреляция между весами и ретурнами положительная — 0.146. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): -4.6% LQI vs. -5.0% EQW, то же самое для индекса S&P: -4.6% LQI vs. -5.0% SPY. В терминах максимальной просадки в течение месяца модель также была лучшей: 6% для модели vs. 7% для EQW vs. 8.6% для SPY. Невесть что, однако для тех, кто сидел в просадке 6% и в просадке 9% на хороший капитал — разница, думаю, заметна. Аутперформанс был достигнут за счет лучшей диверсификации (даже не смотря на то, что все падало), а также за счет того, что модель вышла из «кислотных» январских тикеров XLE & XLK (из XLK — зря, зато из XLE — очень не зря), и «налегла» на защитные активы (TLT, GLD, XLU, XLV, XLP), хотя два последних тоже оказались не очень защитными.

( Читать дальше )

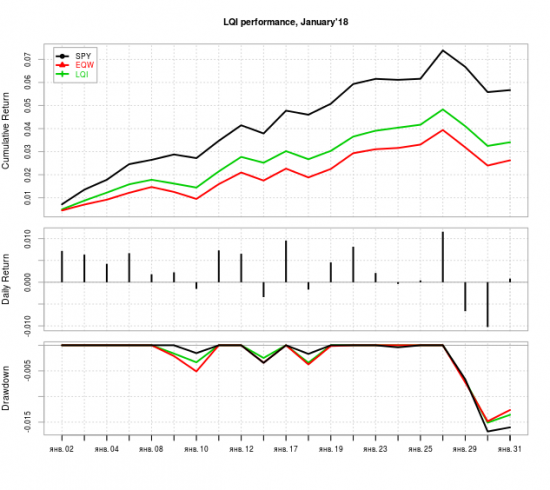

Апдейт модели LQI за Январь'18 - 10+% годовых в $$$ не слезая с дивана!

- 01 февраля 2018, 02:05

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за январь нового года (результаты за прошлый месяц: smart-lab.ru/blog/442848.php). По понятным причинам месяц выдался для модели хорошим — +3.4%, модель обогнала один из своих бенчмарков (EQW), однако S&P показал ретурн на 2.3% (!!!) лучше — +5.7%. Веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.118 9.24

XLP 0.122 1.65

XLE 0.078 3.58

XLF 0.059 6.52

XLV 0.066 6.56

XLI 0.084 5.39

XLB 0.063 3.98

XLK 0.076 7.04

XLU 0.079 -3.11

IYZ 0.000 0.48

VNQ 0.000 -4.25

SHY 0.000 -0.29

TLT 0.123 -3.26

GLD 0.132 3.23

Предыдущие веса были опубликованы 1-го января, соответственно доходности приведены за период с закрытия 2-го по 31-е января.

Корреляция между весами и ретурнами положительная — 0.312. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): +3.4% LQI vs. +2.6% EQW, однако другой бенчмарк — SPY — обогнал модель на целых 2.3%. В периоды бурного роста индекса это объяснимо — все-таки, 50% капитала модель держит в защитных и контрцикличных активах. В терминах риска (максимальной просадки) модель завершила наравне с EQW (1.5%), что лучше результата SPY (1.7%).

( Читать дальше )

Апдейт модели LQI за Декабрь'17 - 10+% годовых в $$$ не слезая с дивана!

- 01 января 2018, 14:04

- |

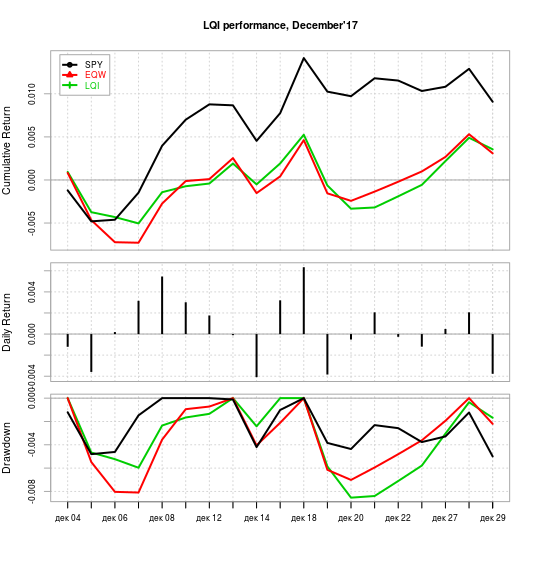

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за декабрь (результаты за прошлый месяц: smart-lab.ru/blog/436927.php). Месяц выдался для модели ниже среднего — +0.45%, модель обогнала один из своих бенчмарков (EQW), однако S&P показал ретурн на 0.46% лучше — +0.91%. Веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

wts ret

XLY 0.121 0.0215

XLP 0.082 0.0125

XLE 0.033 0.0370

XLF 0.092 0.0120

XLV 0.054 -0.0074

XLI 0.077 0.0283

XLB 0.061 0.0247

XLK 0.058 0.0069

XLU 0.085 -0.0661

IYZ 0.000 -0.0249

VNQ 0.096 -0.0190

SHY 0.000 -0.0015

TLT 0.117 0.0024

GLD 0.123 0.0169

Предыдущие веса были опубликованы 3-го декабря, соответственно доходности приведены за период с закрытия 3-го по 29-е декабря.

Корреляция между весами и ретурнами положительная — 0.106. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): +0.45% LQI vs. +0.3% EQW, однако другой бенчмарк — SPY — показал за месяц результат почти на 0.5% лучше. Андерперформанс практически всецело объясняется позицией в XLU, которая потеряла за месяц 6.6%. В терминах риска (максимальной просадки) модель завершила наравне с EQW (0.8%), что хуже чем результаты SPY (0.5%).

( Читать дальше )

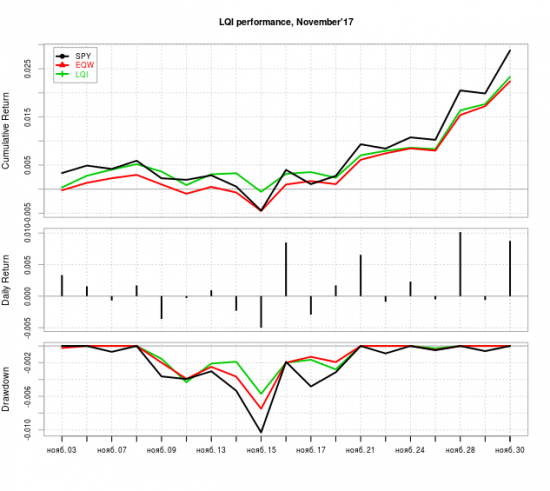

Апдейт модели LQI за Ноябрь'17 - 10+% годовых в $$$ не слезая с дивана!

- 03 декабря 2017, 19:28

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за ноябрь (результаты за прошлый месяц: smart-lab.ru/blog/430154.php). Месяц выдался для модели хорошим — +2.3%, модель обогнала один из своих бенчмарков (EQW), однако S&P показал ретурн на 0.5% лучше — +2.8%. Это ожидаемо в периоды бурного роста индекса, когда «защитные» активы (золото и трежерис) перформят ожидаемо плохо (а модель почти всегда держит их с положительным весом), и не должно смущать долгосрочного инвестора — ведь основные преимущества модель проявляет, когда S&P не растет, а даже наоборот.

Веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.086 5.83

XLP 0.111 5.50

XLE 0.091 0.91

XLF 0.097 2.34

XLV 0.078 3.13

XLI 0.093 3.63

XLB 0.026 1.19

XLK 0.059 1.35

XLU 0.101 2.89

IYZ 0.000 3.72

VNQ 0.039 1.31

SHY 0.000 -0.23

TLT 0.117 -0.14

GLD 0.101 -0.07

Предыдущие веса были опубликованы 2-го ноября, соответственно доходности приведены за период с 3-го по 30-е ноября.

Корреляция между весами и ретурнами положительная — 0.192. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): +2.3% LQI vs. +2.2% EQW, однако другой бенчмарк — SPY — показал за месяц результат на 0.5% лучше. Однако в терминах риска (максимальной просадки) модель значительно обогнала оба бенчмарка — 0.55% LQI vs. 0.75% EQW vs. 1.05% SPY

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал