SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. goryinyich

Апдейт модели LQI за Апрель'18 - 10+% годовых в $$$ не слезая с дивана!

- 02 мая 2018, 01:47

- |

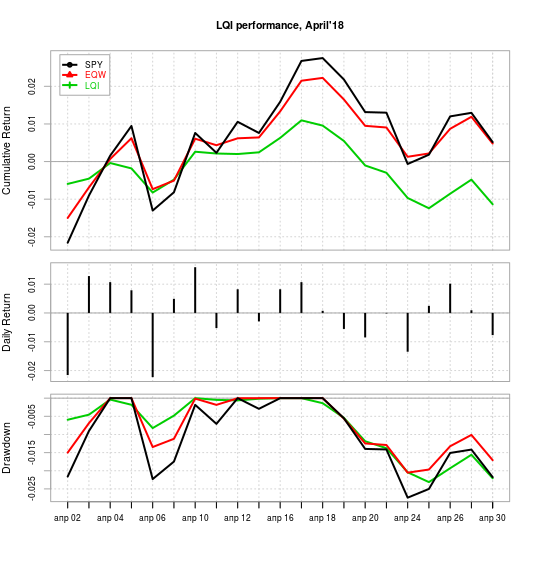

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за апрель (результаты за прошлый месяц: smart-lab.ru/blog/461812.php). На рынках продолжалась неопределенная динамика, сопровождаемая движением вверх кривой процентных ставок. Итого — модель сильно (более чем на 1.5%) отстала от своих бенчмарков — SPY & EQW (равновзвешенный портфель торгуемых тикеров). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

wts ret

XLY 0.000 0.0238

XLP 0.000 -0.0414

XLE 0.000 0.0949

XLF 0.088 -0.0044

XLV 0.144 0.0106

XLI 0.129 -0.0279

XLB 0.000 0.0012

XLK 0.071 0.0006

XLU 0.000 0.0204

IYZ 0.000 0.0137

VNQ 0.000 0.0082

SHY 0.000 -0.0023

TLT 0.310 -0.0209

GLD 0.258 -0.0095

Предыдущие веса были опубликованы 1-го апреля, доходности приведены за период с закрытия 30-го марта по 30-е апреля. Корреляция между весами и ретурнами сильно отрицательная — (-0.37), на моей памяти это происходит первый раз за последние пару лет. Как следствие — сильный андерперформанс модели: (-1.1%) LQI vs +0.5% SPY & EQW. В терминах максимальной просадки в течение месяца модель чуть лучше SPY и чуть хуже EQW: 2.3% у модели vs. 2.7% SPY vs. 2.0% EQW.

Динамика секторов была неоднозначная: некоторые защитные сектора (XLV, XLU) росли, в то время как другие (XLP) + safe heavens (TLT, GLD) падали, то же и с процикличными секторами — рост в XLE против падения в XLF & XLI. Такая куралесица, и крупная неудачная ставка на «safe heavens» в лице GLD & TLT и объясняют наблюдаемое отставание от бенчмарков.

Вот позиции модели на начало мая (доли в итоговом портфеле). Если решите их торговать — лучше заходить в ближайшие 1-5 дней с даты публикации:

weight

XLY 0.000

XLP 0.000

XLE 0.062

XLF 0.123

XLV 0.101

XLI 0.139

XLB 0.000

XLK 0.000

XLU 0.050

IYZ 0.000

VNQ 0.000

SHY 0.000

TLT 0.317

GLD 0.208

Модель продолжает держать бОльшую часть портфеля (~ 70%) в защитных секторах/активах и safe heavens (XLV, XLU, TLT, GLD), и лишь небольшую долю — в тикерах, ориентированных на продолжение роста (XLE, XLF, XLI). Рынки нервозны, исходя из чего предлагаемая аллокация продолжает выглядеть логичной. Жуем попкорн и наблюдаем!

Обычный ПэЭс:

1. Очень не рекомендую лезть в модель руками и пытаться из нее что-то выкидывать/добавлять. Весь ее перформанс — следствие грамотного capital management'а, запустив в нее руки вы с высокой вероятностью вызовете расхэджирование рисков, которые она с такой любовью хэджирует.

2. Постарайтесь воздержаться от комментариев типа «лошара, да я в марте 1300% заработал» — буду банить. С этой моделью надо тягаться на длинных горизонтах, лет 5-10.

3. Сам я торгую модификацию этой модели с несколько расширенным набором ETF'ов, некоторые из которых не включены в результаты выше вследствие пониженной ликвидности.

3.6К |

Читайте на SMART-LAB:

Тамбовэнергосбыт и Саратовэнерго. Отчет РСБУ. Сколько заработали дочки Интер РАО за 25г.?

Компания Тамбовэнергосбыт (сокр. ТЭСК) опубликовала финансовый отчет за Q4 и за весь 2025г. по РСБУ: 👉Прибыль от продаж — 0,110 млрд...

15:58

Займер: интерес россиян к кредитной истории растет 🔥

Как часто граждане интересуются своей кредитной историей? Делимся результатами исследования , которое мы провели для РИА Новости. 📝 4 из 10...

14:20

теги блога MadQuant

- AFKS

- AFLT

- AGRO

- AKRN

- ALRS

- AVAZP

- BANEP

- BSPB

- CBOM

- CHMF

- DIXY

- DSKY

- etf

- etf rotation

- FEES

- FIVE

- fxcn

- fxde

- FXGD

- FXMM

- fxrb

- FXTB

- GAZP

- GCHE

- GDL

- GMKN

- Interactive Brokers

- IRAO

- IRKT

- IYZ

- KMAZ

- LKOH

- LQI

- LSRG

- MAGN

- MFON

- MGNT

- MOEX

- MSNG

- MSRS

- MSTT

- MTLR

- MVID

- NLMK

- NMTP

- NVTK

- OGKB

- PHOR

- PIKK

- PLZL

- POLY

- RASP

- ROSN

- RSTI

- RTKM

- RTKMP

- RUAL

- S&P500

- SBER

- SBERP

- SBGB

- SHY

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TCSG

- TLT

- TRMK

- TRNFP

- UPRO

- VNQ

- VSMO

- XLB

- XLE

- XLF

- XLI

- XLK

- XLP

- XLU

- XLV

- XLY

- YNDX

- алготрейдинг

- брокеры

- итоги месяца

- ЛЧИ 2020

- открывашка

- открытие брокер

- оффтоп

- портфель

- Сбербанк

- торговая система

- трейдинг

- трендовая система

- ФР РФ

- хиромантия

- хумор

- юмор

Вы какую волатильность учитываете и какой ей удельный вес отводите?

Моя моментум система (ритерн 3,6, вола20дн) сейчас приглашает только в dbc и shy

Через сколько месяцев проигрыша бенчмарку полезете подкручивать модель?

И почему за бенчмарк не берете 60/40 индекс/трежерис?

Подкручивать полезу как только она начнет выдавать что-то, что мне не нравится (т.е. не соответствующее логике). Пока же все ок, на растущем рынке ее задача и не стоит в том, чтобы обыгрывать рынок (и даже играть с ним на равных), ее аутперформанс — в том, что она вовремя выходит, когда наступает ж… а, и сливает меньше за счет диверсификации еще до того.Для активной модели, которая что-то таймит, самый правильный бенчмарк — это EQW торгуемого добра, т.к. если он обыгрывается — значит, модель активно торгует в плюс, а если нет — значит, актиное управление ухудшает перформанс.

Например, не очень понятно, почему я должен обыгрывать 60/40, если у меня в портфеле еще и золото, и когда оно сливает — модель закономерно должна проигрывать 40/60.