Whoosh

Сомнительное IPO

- 08 декабря 2022, 13:28

- |

Хочу порассуждать с вами на тему IPO одной самокатной компании, ведь в споре рождается истина.

В интервью Тимофею менеджмент компании рассказали очень много информации и я решил сформулировать тезисы, почему я не буду участвовать в IPO этой компании:

Компания перед IPO выплатила акционерам 1 млрд дивидендов;

Из 5 млрд потенциального кеш-ина, на развитие пойдет только 2,5 млрд;

Сейчас компания себя оценивает в 21 млрд, но не объяснила на чем, мои простые расчеты говорят, что один самокат который в закупке стоит 1000 долларов, они пытаются продать миноритариям за 256 000 рублей в среднем;

Часть самокатов старые 2+ года, которые скоро спишут;

Нет понимания, какая часть пользователей уехала из-за сентябрьских событий и как просели показатели.

Если подвести черту, то это IPO пахнет схемой обкешиться об частников и раздать риски, но при этом не делиться деньгами.

Как было с большинством IPO на российском рынке до этого.

А какое мнение у вас?

- комментировать

- Комментарии ( 8 )

Как часто вы пользуетесь кикшерингом в год (аренда самокатов)?

- 08 декабря 2022, 00:30

- |

Как часто вы пользуетесь кикшерингом в год (аренда самокатов)?

ПС

плюсаните, пожалуйста, пост, чтобы вывести на главную. Если он уже там, можно не стараться. Спасибо.

Памятка для тех, кто пойдёт на IPO Whoosh

- 07 декабря 2022, 17:11

- |

Поскольку сейчас по всей стране гремит предстоящее IPO компании Whoosh, занимающейся прокатом электросамокатов, хочу донести до будущих миллиардеров-инвесторов следующую информацию, поскольку вся эта тема с электротранспортом мне более-менее близка.

Значит, первое и самое главное: самой этой отрасли — без году неделя, поэтому оценивать компанию нужно не как действующий бизнес с показателями выручки, прибыли и т.д., а как стартап с показателями вовлечённости, отказов, уровня сервиса, поддержкой в соц.сетях и SEO.

Второе и не менее главное: вся эта отрасль, а именно вот движение арендных самокатов по улице — вообще не зарегулирована! Наши любимые депутаты, сенаторы и члены комитетов только собираются придти туда со своими очень важными и нужными законами и ограничениями, которые безусловно сделают бизнес более прозрачным, безопасным и современным.

Значит из весёлого, чего там сейчас обсуждается у наших законотворцев:

( Читать дальше )

ООО «ВУШ» — рискованное, незакредитованное, неликвидное

- 07 декабря 2022, 16:41

- |

ООО «ВУШ» — рискованное, незакредитованное, неликвидное, высокоэффективное предприятие. Заёмный капитал превышает собственный в 1.05 раза, но так было не всегда, а только по итогам 2021 года, в котором компания смогла показать выдающиеся результаты доходности, тем самым смогла снизить закредитованность с 5.6 рублей до 1 рубля и показать очень высокую эффективность. На начало 2022 года, заёмный капитал компании обеспечен собственными резервами на 96%.

Высокая эффективность не является справедливой в связи с высокой рентабельностью собственного капитала, который удалось увеличить с 200 млн рублей до 2.4 млрд. Резкий рост любых финансовых показателей должен настораживать инвесторов, так как статистика показывает, что резкий рост связан либо с хитрыми финансовыми манипуляциями, либо со случайными доходами. Второе происходит чаще, а значит можно ждать снижения финансовых показателей конторы в 2022 году. Тем более, что компания вышла на фондовый рынок и разместилась на 3.5 млрд рублей. Видимо окрылённая успехами и долгами 2021 года. Кстати о долгах, много или мало, но компании надо вернуть в 2022 году 1.1 млрд долгов.

( Читать дальше )

Whoosh: разбор перед IPO

- 07 декабря 2022, 15:43

- |

⬆️ Разбираю бизнес и предстоящее IPO компании Whoosh, все перспективы емко и без воды.

А кому лень смотреть – ниже основные тезисы текстом (с картинками!!)⬇️

Что такое Whoosh? Базовая информация про компанию и кикшеринг

Вуш – это сервис кикшеринга, краткосрочной аренды электросамокатов. Бизнес состоит из парка самокатов, мощностей по их сборке, модификации и сервисному обслуживанию. А самое главное – это большая айти-система, которая все бизнес-процессы объединяет и контролирует.

Аренда самокатов – это не такое прям баловство, как многие считают. Деньги и спрос в нише есть. Вот с построением эффективных бизнес-моделей пока все не просто, об этом ниже.

🐹 Доля free-float после IPO составит ~20-25% Из них половина – акции существующих акционеров, вторая половина – дополнительный выпуск акций. При этом, никто из существующих акционеров полностью не выходит, а основатели сохранят за собой контролирующую долю

( Читать дальше )

Как меня хотели купить, но я не поддался

- 07 декабря 2022, 12:44

- |

Как я однажды не продался. Хорошо что хоть кто-то у нас тут имеет убеждения и придерживается своих моральных принципов.

вот такой вот мем =)

Очередная ловушка для хомяков? IPO Whoosh.

- 07 декабря 2022, 09:47

- |

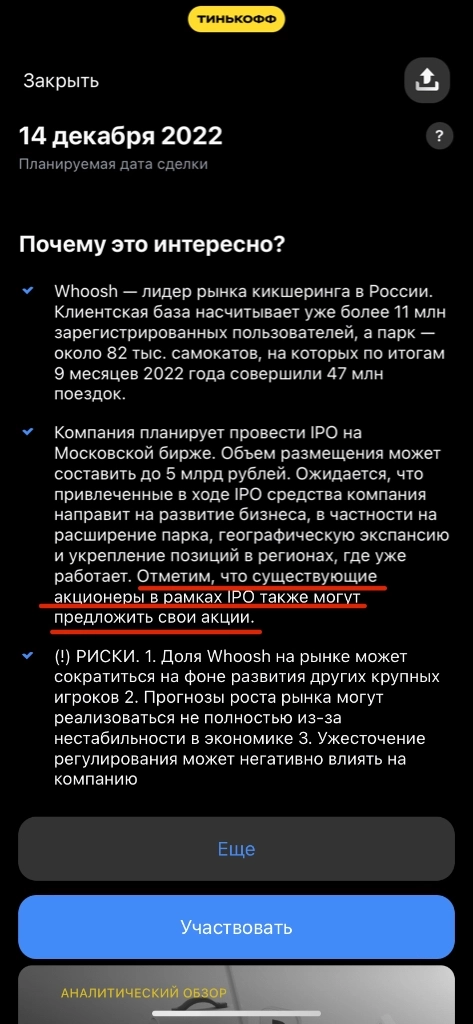

🔴 Главный менеджмент и контролирующие акционеры захотели продать свои доли в компании в разы дороже, чем они стоят реально. Причём об этом прямо написано 👆😂

И, поверьте, хомячки их купят. А что дальше?

Дальше эту компанию ждёт судьба Совкомфлота, Циана, Петропавловска, Фикспрайса, СПБ Биржи, Ренессанса и других Российских IPO.

После IPO акция упадёт на десятки %, а, возможно, и в разы. Потом либо банкротство, либо долгое восстановление.

Кстати, помимо всего прочего, конкуренция в этой сфере нарастает. Яндекс уже сделал такой сервис.

Будьте умнее, не ведитесь на красивые картинки, не лезьте в это кидалово!)❤️

Подписывайтесь на мой telegram канал и читайте больше полезной информации для инвесторов и трейдеров: t.me/+8wTKWEUlfLg4ZDAy

Рентабельность EBITDA Whoosh по итогам 2021 года составила 64% - СберИнвестиции

- 06 декабря 2022, 20:52

- |

Компания Whoosh намерена провести IPO, цена размещения акций установлена в диапазоне 185–225 ₽/акция. Первичное размещение будет предусматривать дополнительную эмиссию в объёме до 2,5 млрд ₽. Окончательная цена размещения будет утверждена советом директоров и объявлена 14 декабря после завершения сбора заявок. Торги акциями Whoosh с тикером WUSH на МосБирже должны начаться также 14 декабря.

Whoosh занимает первое место на российском рынке кикшеринга и микромобильности по доле самокатов в собственности (36% рынка), по доле в общем количестве поездок (47%) и суммарной выручке операторов кикшеринга (46%). Лидерство компании не ограничивается российским рынком. Whoosh — единственный из сервисов кикшеринга и микромобильности на российском рынке, который объединяет экспертизу в части разработки онлайн-платформы и собственную платформу офлайн-операций, таких как обслуживание парка. Рынки кикшеринга России и стран СНГ, где сейчас работает компания, имеют существенный потенциал роста. При этом основой этого роста будет не повышение стоимости поездки, а увеличение частотности использования сервиса в несколько раз и существенное увеличение количества активных пользователей кикшеринга.

( Читать дальше )

#smartlabonline c WHOOSH 7 декабря в 17.30. Задавайте вопросы!

- 06 декабря 2022, 19:08

- |

Компания WHOOSH первой и единственной выходит на IPO на Московской бирже в 2022 году.

Обсудим размещение с СЕО и основателем компании Дмитрием Чуйко.

( Читать дальше )

Whoosh планирует запустить сервис в новых странах СНГ

- 06 декабря 2022, 17:27

- |

По состоянию на 30 сентября 2022 года Whoosh представлен в 40 локациях в РФ и СНГ и в среднесрочной перспективе планирует запустить сервис еще в 73 новых локациях и расширить международное присутствие, начав деятельность в других странах СНГ, при этом обеспечив охват как минимум 65% целевой аудитории новых локаций.

На данный момент Whoosh присутствует в России, Казахстане и Белоруссии.

tass.ru/ekonomika/16516661- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал