Upro

Das gut, Unipro!

- 10 января 2024, 12:52

- |

Генерирующая компания в Сибири и западной части РФ. Насчитывает 5 ГРЭС общей мощностью 11275 МВт с выработанной электроэнергией по итогам 2022 года в 54 млрд кВт*ч и 1950 тысяч Гкал тепла. Как две Эл5- Энерго. Компания до 2022 очень долго болталась в боковике 2.5-2.9 рублей за акцию игнорируя любой рост и падение в секторе. Есть тому объективная причина – страшная авария с пожаром на Березовской ГРЭС в феврале 2016 года. Без пострадавших, но это привело к тому, что второй по значимости объект генерации компании 5 лет проработал на 20% от своих возможностей. Помимо этого, пришлось с нуля восстанавливать энергоблок за 40 млрд рублей – полторы годовых ебитда компании на тот момент.

( Читать дальше )

- комментировать

- 4.4К | ★1

- Комментарии ( 1 )

Итоги нашего инвестиционного портфеля за декабрь

- 26 декабря 2023, 08:36

- |

В этом году мы запустили новый сервис для инвесторов — eyestock.

В нем мы предлагаем метод: выбирать акции по нашему рейтингу (на основе анализа отчетностей) и добавлять их в портфель по средней оценке стоимости (на основе исторического анализа динамики P/E).

Летом нам дали четкий сигнал: делайте публичный портфель и доказывайте. Мы сделали. И доказываем.

Прошёл всего лишь декабрь, и я сам не люблю делать выводы за столь короткий отрезок времени. Однако промежуточную оценку сделать стоит, потому что есть чем похвастаться.

Наш портфель можно посмотреть на всем известном сервисе Snowball (респект создателям — действительно классный сервис). Лежит он тут.

Декабрь прошел неплохо для нашего портфеля и подхода.

Пока индекс минусовал, мы покупали в портфель акции с высоким рейтингом и недооценкой. В итоге индекс мы неплохо опередили, что и является нашей основной целью, как и для большинства портфелей.

Про то, как мы считаем рейтинг и анализируем стоимость можно почитать тут.

В блоге за декабрь можно почитать наш анализ компаний, которые мы отобрали в портфель.

( Читать дальше )

Тренд Снэпшот Российских акций

- 23 ноября 2023, 14:25

- |

Вульф по Юнипро

- 27 октября 2023, 14:55

- |

Пост из телеграм-канала от 24 октября 2023:

Волна Вульфа в акциях Юнипро

Не является инвестиционной рекомендацией

Больше паттернов Волн Вульфа в телеграм-канале @wlfwvs

✅Юнипро

- 22 сентября 2023, 10:30

- |

Еще одна интересная идея. Прошлый план все еще в работе, но появилась более младшая третья. Интересно зарядят ли третью.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Юнипро - все!?

- 05 сентября 2023, 20:22

- |

Юнипро является привлекательным активом — это доказывает отчётность компании, но сложность в корпоративном управлении не даёт полностью оценить акцию инвесторам.

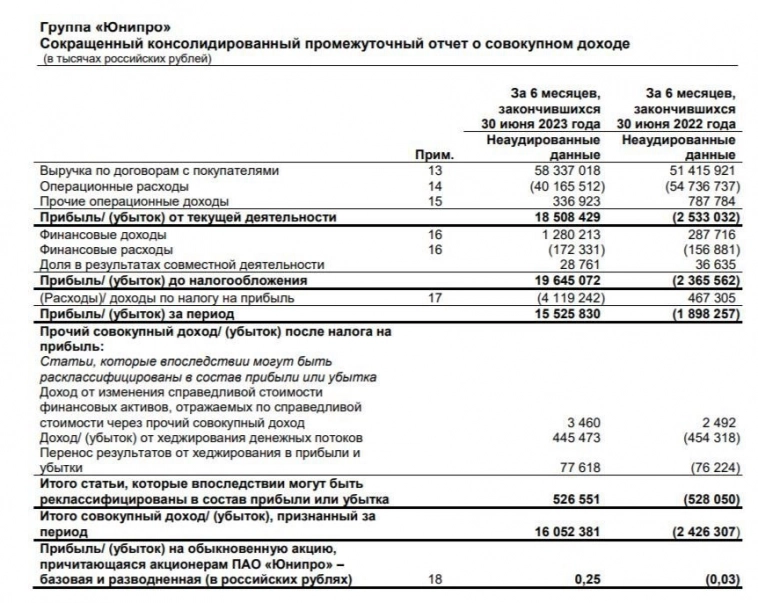

Юнипро не так давно опубликовала финансовые результаты по МСФО за I полугодие 2023 года. Можно с уверенностью сказать, что цифры вышли впечатляющими. Компания вышла в плюс по чистой прибыли, увеличила выручку и денежную позицию. Основными драйверами роста финансовых показателей в отчётном периоде стали:

1️⃣ увеличение объёма генерации электроэнергии станциями Юнипро в I полугодии 2023 года по сравнению с прошлым годом на 4,4%;

2️⃣ рост цен рынка на сутки вперёд (РСВ) и конкурентного отбора мощности (КОМ);

3️⃣ получение с июня 2022 года платежей за мощность модернизированного энергоблока №1 Сургутской ГРЭС-2;

4️⃣ рост платежей по договорам о предоставлении мощности энергоблока №3 Березовской ГРЭС;

5️⃣ Кроме того, позитивная динамика обусловлена высоким уровнем платёжной дисциплины прежних неплательщиков Северо-Кавказского федерального округа.

( Читать дальше )

тс: покупка MTLR, UPRO, OZON, LSRG робот AVP

- 26 июля 2023, 18:17

- |

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА MTLR, РОБОТ AVP

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 200.98

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 4.3

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 4.3

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА UPRO, РОБОТ AVP

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 2.005

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 0.04

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 0.04

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА OZON, РОБОТ AVP

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 2405

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 75

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 75

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА LSRG, РОБОТ AVP

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 768

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 16

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 16

СТАТИСТИКА С 22.09.1997 ПО 29.12.2018: 442/248

(ЧИСЛО ПРИБЫЛЬНЫХ СДЕЛОК/ЧИСЛО УБЫТОЧНЫХ)

✅Юнипро

- 26 апреля 2023, 13:54

- |

Из интересного в перспективе. Прошел сильный объем продаж. Фактически могли завершить волну (I). Ожидаю откат в рамках (II). После чего уже интересная цель в рамках волны (III).

Телега: https://t.me/+F6Ka767DDgFhZGQy

тс: покупка AFKS, UPRO, LSRG робот AVP

- 24 марта 2023, 18:15

- |

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА AFKS, РОБОТ AVP

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 14.355

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 0.39

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 0.39

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА UPRO, РОБОТ AVP

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 1.836

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 0.04

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 0.04

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА LSRG, РОБОТ AVP

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 515.2

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 13

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 13

СТАТИСТИКА С 22.09.1997 ПО 29.12.2018: 442/248

(ЧИСЛО ПРИБЫЛЬНЫХ СДЕЛОК/ЧИСЛО УБЫТОЧНЫХ)

Strategy Investor. Добавлены новые 5 среднесрочных позиций

- 14 марта 2023, 18:03

- |

Strategy Investor. Добавлены новые 5 среднесрочных позиций

В скобках указаны цена, при приближении к которой буду рассматривать закрытие позиции.

#SPBE (140 р.)

#ISKJ (97 р.)

#MTSS (234 р.)

#UPRO (1.450 р.)

#WUSH (180 р.)

С учетом новых позиций портфель состоит из 58 эмитентов.

Под особым наблюдением, в течении уже достаточно длительного времени продолжают находиться все те же бумаги, такие как: #ROLO #ALRS #GAZP. В просадке этих бумаг нет абсолютно ничего критичного, но и радости в отличии от TOP 10 пока не приносят.

t.me/Maxim_Mikhaylevskiy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал