SpX

BUY SP500

- 03 марта 2020, 06:48

- |

Итог: до 18 числа буду держать все акции.

Жду роста рынка.

Первая цель для роста SPX:

- комментировать

- 468

- Комментарии ( 0 )

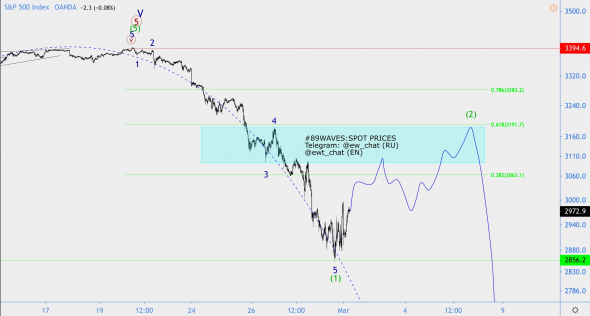

Волновой анализ индекса S&P500

- 02 марта 2020, 07:35

- |

Таймфрейм: 15M

Всё ок (https://vk.com/wall-124328009_15436). Развивается волна (2). В ней жду любую коррекционную тройку. Цели по нормам находятся в голубом прямоугольнике. Оттуда снижение должно возобновиться.

Подробности о торговле этой формации рассказал в видео в инстаграме: https://vk.com/wall-124328009_15637

Хронология прогноза доступна вот здесь: vk.com/wall-124328009_15680

Обсудить это всё и предложить свои варианты можно в чате в телеграме: https://vk.com/wall-124328009_14591

Когда покупать? Часть 2

- 29 февраля 2020, 09:20

- |

Этот пост — продолжение предыдущего “Когда покупать?”

Есть два важных действия в таких редких ситуациях, как сейчас:

- Выключить шум. Новости, комментарии, прогнозы.

- Включить свою инвестиционную систему.

Время покупать!

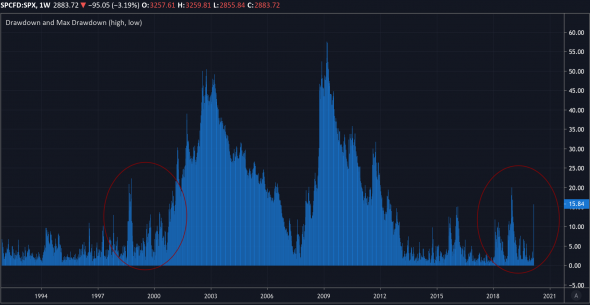

Падение SPX за 30 лет (индикатор Drawdown and Max Drawdown TW):

Обычная годовая коррекция индекса — около 14%

Соответственно я ожидаю в этом году одно-два падения глубиной около 10-15% каждое. И стану их выкупать.

Похоже именно такое движение сейчас в развитии:

- SPX в моменте падал на 16%. Это как раз в пределах стандарта средней коррекции.

- Индикатор страха и жадности CNN — в зоне покупок.

“Будь жадным, когда другим страшно”

Акции США дают в среднем 10% годовых. Долгосрочные трежерис — вдвое меньше. Эта разница — и есть плата за волатильность, которую мы сейчас наблюдаем.

( Читать дальше )

Как заработать 1000% до НГ и забить на всё

- 21 февраля 2020, 17:11

- |

Прошу совета у специалистов по опционам – какую стратегию оптимально использовать чтобы по- настоящему заработать на вероятном падении американского рынка в 2020.

Сам торгую с 2001 года, акции на России, фьючерсы на России, последние 5 лет акции на США.

Вижу дикое ускорение в ключевых именах в NDX с октября 19. На рынок идёт волна ритейла через Robinhood на телефоне, NQE. Если это мания, то на крахе нужно заработать, это может быть шансом десятилетия. Про NQE, поток ликвидности всюду и то что Трампу нужен растущий рынок к ноябрю я в курсе. Плевать, в фазе пузыря рынок протянет месяцы, но не годы.

Через акции или фьючерсы не тот выхлоп, будет 100-200% если более-менее нормально угадать точку входа и удержать тренд. Понятно что счет не пару K, но и не бесконечный.

Задача заработать 500-1000%. Посидел подумал и решил, что это можно сделать через опционы. Проблема с таймингом, когда всё начнется и будет движение плавным или резким никто не знает.

Пытался открывать позиции в put опционах на SPX QQQ со сроком до экспирации месяц-два на проливах вниз в надежде на начало тренда. Паршиво идет – на падении премии по put растут вола растёт, потом рынок разворачивается они сразу теряют половину стоимости. На паре таких попыток денег отдал уже нормально.

( Читать дальше )

Как покупать?

- 15 февраля 2020, 10:19

- |

Этот пост — продолжение предыдущего “Когда покупать?”

- Меньше всего в инвестировании я доверяю своим чувствам. У них — только четверть бюджета;)

- Основной долей активов управляют три другие инвестиционные системы (ИС)

Нет, текст ниже не о том, чтобы научить Вас созданию своей ИС. Он также не о том, чтобы рассказать о способах аллокации капитала. Таких материалов достаточно в сети.

Да, он о том, что я выбрал для себя и почему.

- Бай зе факинг дип (BTFD)!

В Турции переворот? Срочно покупаю TUR! Знакомо;)?

Индикаторы Часа Х :

- Страх и жадность CNN. Уровень ниже 20-ти сигнализирует мне об открытии окна покупок.

- Индикатор

( Читать дальше )

Волновой анализ индекса S&P500

- 03 февраля 2020, 05:47

- |

Таймфрейм: 1H

Как и предполагалось вот здесь месяцем ранее (https://vk.com/wall-124328009_15293), вероятно начался большой экономический кризис. Как видите, коронавирус появился уже после того, как была полностью укомплектована волновая структура, и была выдвинута следующая гипотеза:

«Ждём мировой кризис и индекс в голубой области или ниже после завершения последней (5)-ой в [5]-ой в „V“-ой волны. Завершиться она может буквально в любой момент.»

Стоит понимать, что Волновой Анализ не способен отличить волну (5) от волны «1» of (5) на данном этапе развития ценового движения. Поэтому гарантий правильности подсчета сейчас получить нельзя. Можно опираться только на косвенные доказательства: во-первых, структура укомплектована; во-вторых, вниз сформировался импульс, который вполне может оказаться заходным; в-третьих, сентимент на хаях был очень даже разворотным…

( Читать дальше )

Когда покупать? Самый короткий пост

- 01 февраля 2020, 09:51

- |

У каждого из нас есть около 30-ти лет инвестирования.

БОльшую часть нашей активной жизни мы создаем запасы. А затем тратим накопленное, будучи уже на пенсии.

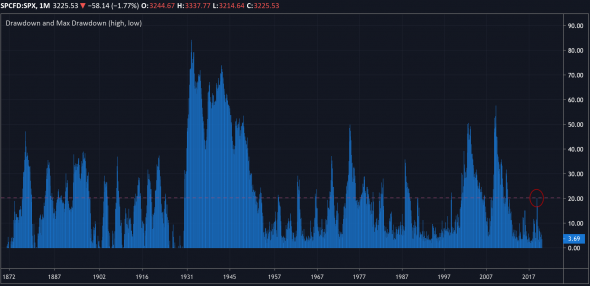

Это месячный график просадок SPX за всю историю индекса:

В среднем, за эти 30 лет, SP500 падает на 20% и больше всего 5 раз.

То самое время, когда нужно покупать акции.

Последний раз такое «окно» открывалось чуть больше года назад.

Сколько у Вас их еще осталось?

Телеграм инвестирующего медведя

В следующий раз — “Как покупать?”.

Разумных Вам выходных!

Волновой анализ индекса S&P500. Прогноз на 2020 год.

- 29 января 2020, 07:52

- |

В этой статье я расскажу о своем видении будущего развития индекса, с точки зрения волнового анализа.

Ниже показан вариант с развитием волны [5]. В этой волне скорей всего уже близка к завершению ее первая субволна, и в ближайший год-два ожидается коррекция которая будет весьма значительной, индекс может упасть ±50% от своего будущего максимума, но после ее завершения начнется новый бычий рынок и индекс довольно быстро восстановится.

Также падение может быть значительно глубже, если восходящее движение с 2009 года и есть вся волна [5]. Тогда уровнем завершения коррекции вероятно станет вершина волны [4] со страшной ценовой отметкой 666$, но этот сценарий финансовой катастрофы рассматриваю пока только как альтернативный.

Если рассмотреть происходящее ближе мы видим следующую картину.

( Читать дальше )

#яже НЕговорил. Мои фейлы 2019

- 05 января 2020, 09:18

- |

Фейл с медвежьим прогнозом от 3 августа:

Почти все мои посты первой половины года были медвежьими. Но 2019-й оказался абсолютно бычьим.

2. Покупать золото рано.Фейл прогноза по золоту 25 мая:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал