Simon Property

Судья заблокировала слияние Penguin Random House и Simon & Schuster.

- 01 ноября 2022, 10:09

- |

Запланированное слияние Penguin Random House, крупнейшего в мире книжного издательства, и его конкурента Simon & Schuster не может быть осуществлено, — постановил в понедельник американский судья. Сделка оценивалась в $2,2 млрд. Судья Флоренс Пэн заявила, сделка может существенно снизить конкуренцию «на рынке прав на публикацию в США самых продаваемых книг».

В отличие от большинства споров о слияниях, которые концентрируются на изменениях цен для потребителей после сделки, это дело было сосредоточено на доходах авторов. Правительство утверждало, что сделка должна быть остановлена, иначе слияние приведет к снижению конкуренции за книги-блокбастеры и уменьшению авансов для авторов.

В Penguin Random House оценили решение как «неудачное», и заявили, что «немедленно запросят ускоренную апелляцию».

В число писателей Penguin входят автор кулинарных книг Ина Гартен, а также Зэди Смит и Даниэль Стил, а Simon & Schuster издает, среди прочих, Стивена Кинга, Дженнифер Вайнер и Хиллари Родэм Клинтон.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Simon Property Group - увеличиваем долю - КИТ Финанс Брокер

- 13 мая 2021, 20:43

- |

Напомним, компания представила хорошие финансовые результаты за IV кв. 2020 г. и весь 2020 г. Показатель FFO за 2020 г. составил $3,2 млрд или $9,1 на акцию. Чистая операционная прибыль (NOI) снизилась до 17% из-за COVID-19. Видны сильные улучшения квартал к кварталу, в частности вырос сбор аренды до 90%.

В декабре компания провела допэмиссию акций в размере 22 млн штук на $1,56 млрд. Тем самым выправила ситуацию по капиталу (вырос до $3,5 млрд) уведя его в безлопастную зону с точки зрения различных ковенант. Это позволит обратно поднять рейтинг Simon Property до А+ в ближайшее время.

По состоянию на конец 2020 г. у компании в доступе $8,2 млрд денежных средств. Это означает, что ушёл риск новой допэмиссии.

Компания провела несколько крупных сделок, купив 80% конкурента Taubman Centers, открыла два новых международных торговых центра и завершила несколько реконструкций внутри США.

Simon Property решила проблему с капиталом, сохранила эффективность и расширила свой бизнес через поглощение конкурента. Подтверждаем рекомендацию покупать акции Simon Property с целевым ориентиром $125 + ежеквартальные дивиденды.КИТ Финанс Брокер

Запас финансовой прочности Simon Property на более чем достаточном уровне - КИТ Финанс Брокер

- 15 апреля 2021, 14:28

- |

Финансовые показатели: Simon Property представил финансовые результаты за IV кв. 2020 г. и весь 2020 г. Показатель FFO за 2020 г. составил $3,2 млрд или $9,1 на акцию. Чистая операционная прибыль (NOI) снизилась до 17% из-за COVID-19. Видны сильные улучшения квартал к кварталу, в частности вырос сбор аренды до 90%.

В декабре компания провела допэмиссию акций в размере 22 млн штук на $1,56 млрд. Тем самым выправила ситуацию по капиталу (вырос до $3,5 млрд) уведя его в безлопастную зону с точки зрения различных ковенант. Это позволит обратно поднять рейтинг Simon Property до А+ в ближайшее время.

Компания провела несколько крупных сделок, купив 80% конкурента Taubman Centers, открыла два новых международных торговых центра и завершила несколько реконструкций внутри США.

По состоянию на конец 2020 г. у компании в доступе $8,2 млрд денежных средств. Это означит, что ушёл риск допэмиссии.

Прогноз по FFO на 2021 г. лежит в диапазоне $9,5-9,75 с учетом роста числа акций. Что позволяет прогнозировать дивидендную доходность акций около 6% годовых в валюте.

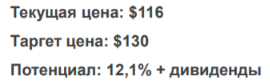

Таким образом, Simon Property представила хорошие результаты за IV кв., несмотря на влияние пандемии COVID-19. Решила проблему с капиталом, сохранила эффективность и расширила свой бизнес через поглощение конкурента. Мы считаем, что худшее для компании позади, запас финансовой прочности на более чем достаточном уровне. Подтверждаем рекомендацию покупать акции Simon Property с целевым ориентиром $130 + ежеквартальные дивиденды.КИТ Финанс Брокер

Simon Property Group - SPG REIT коммерческой недвижимости с хорошими дивидендами

- 15 февраля 2021, 11:50

- |

Всем привет!

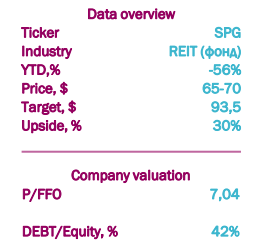

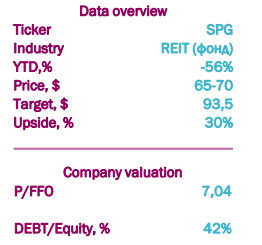

Сегодня я расскажу вам о REIT’e Simon Property Group с тикеромSPG, американский независимый траст инвестиций в недвижимость. Компания владеет и управляет коммерческой недвижимостью: региональными торговыми центрами, бутиками, ресторанами, развлекательными и бизнес-центрами. Объекты недвижимости расположены в Северной Америке, Европе и Азии.

Биржа: NYSE

Все можно посмотреть и в видео на моем канале :)

( Читать дальше )

Simon Property представила хорошие результаты за 4 квартал - КИТ Финанс Брокер

- 09 февраля 2021, 21:08

- |

Simon Property представил финансовые результаты за IV кв. 2020 г. и весь 2020 г. Показатель FFO за 2020 г. составил $3,2 млрд или $9,1 на акцию. Чистая операционная прибыль (NOI) снизилась до 17% из-за COVID-19. Видны сильные улучшения квартал к кварталу, в частности вырос сбор аренды до 90%.

В декабре компания провела допэмиссию акций в размере 22 млн штук на $1,56 млрд. Тем самым выправила ситуацию по капиталу (вырос до $3,5 млрд) уведя его в безлопастную зону с точки зрения различных ковенант. Это позволит обратно поднять рейтинг Simon Property до А+ в ближайшее время.

Компания провела несколько крупных сделок, купив 80% конкурента Taubman Centers, открыла два новых международных торговых центра и завершила несколько реконструкций внутри США.

( Читать дальше )

Закрытие идеи: Simon Property - КИТ Финанс Брокер

- 10 декабря 2020, 17:54

- |

Simon Property представил финансовые результаты за 2 кв. 2020 г.

Выручка фонда составила $1,06 млрд (-24% г/г), прогноз: $1,14 млрд, чистый доход: $254,2 млн (-51% г/г), прибыль на акцию $0,83 при прогнозе $0,98. Показатель FFO $2,12 (прогноз $2,31). Чистая операционная прибыль (NOI) снизилась до $1,2 млрд (- 21% г/г).

Снижение доходов вызнано сокращением арендных ставок из-за локдауна и увеличением резервов на покрытие потерь по кредитам.

Запас ликвидности оценивается $8,5 млрд ($3,6 млрд кэша, $4,9 млрд в рамках кредитной линии). Долговые обязательства остаются значительно ниже критических уровней. Компания не увеличила чистый долг относительно 1 кв. 2020 г.

( Читать дальше )

Simon Property представил слабые результаты за 2 квартал, но весь негатив уже в рыночных ценах - КИТ Финанс Брокер

- 11 августа 2020, 22:28

- |

Simon Property представил финансовые результаты за 2 кв. 2020 г.

Выручка фонда составила $1,06 млрд (-24% г/г), прогноз: $1,14 млрд, чистый доход: $254,2 млн (-51% г/г), прибыль на акцию $0,83 при прогнозе $0,98. Показатель FFO $2,12 (прогноз $2,31). Чистая операционная прибыль (NOI) снизилась до $1,2 млрд (- 21% г/г).

Снижение доходов вызнано сокращением арендных ставок из-за локдауна и увеличением резервов на покрытие потерь по кредитам.

( Читать дальше )

Апдейт торговой идеи: Simon Property Group - КИТ Финанс Брокер

- 30 июня 2020, 18:17

- |

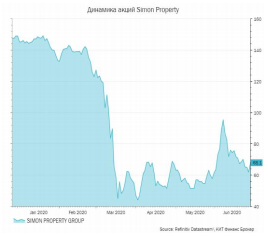

Акции Simon Property вчера выросли на 10%. Поводом для роста послужили корпоративные новости. Компания объявила дивиденд за 2 кв. 2020 финансового года и прояснила ситуацию относительно восстановления своей операционной деятельности в условиях коронакризиса.

( Читать дальше )

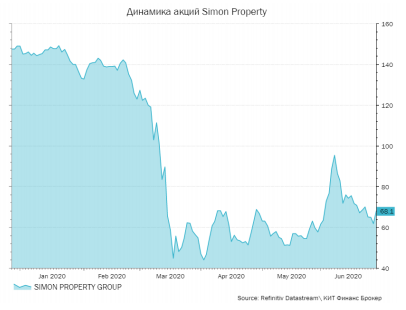

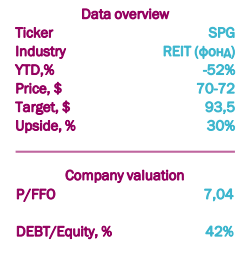

Покупка бумаг Simon Property на текущих уровнях может стать интересной идеей для инвесторов - КИТ Финанс Брокер

- 19 июня 2020, 13:02

- |

Акции компании потеряли более 80% капитализации после объявления пандемии коронавируса и введения режима самоизоляции. Закрытие торговых центров, снижение потребительской способности и банкротства ритейла негативным образом сказались на деятельности Simon. Мы считаем, что по мере снятия ограничений и перезапуска экономики, а также на фоне низких процентных ставок акции фонда будут переоценены рынком. Покупка бумаг на текущих уровнях может стать интересной идеей для среднесрочных инвесторов, делающих ставку на восстановление потребительского спроса. Потенциал роста акций оцениваем в 30%

( Читать дальше )

Изучаем акции REIT

- 16 января 2020, 13:03

- |

Инвестиционные фонды недвижимости традиционно пользуются популярностью у инвесторов. Неудивительно, ведь все это огромные компании, многие из которых входят в индекс S&P500, кроме того, REIT выплачивают солидные дивиденды. На Санкт-Петербургской бирже сейчас доступно 18 REIT-ов, пять из которых специализируются на розничной торговле. О них сегодня и пойдет речь.

Первые торговые центры появились в США и быстро завоевали весь мир, став не только основой экономики розничной торговли, но и душой локальных сообществ. Однако сейчас идет глобальное переосмысление их роли и назначения. Из-за роста популярности онлайн торговли люди стали совершать на порядок меньше покупок в офлайне. Хотя с другой стороны рост урбанизации увеличивает число людей, живущих в небольших помещениях и им нужно пространство, где можно встречаться с друзьями, общаться и проводить время.

По данным Международного совета торговых центров (International Council of Shopping Centres или просто ICSC) на 20% торговых центров в США приходится более 72% всех продаж. Это означает, что есть много центров, конкурирующих на небольшом сегменте рынка. Исследования ICSC (на английском) дают подробный срез индустрии и с разбором различных кейсов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал