Saudi Arabian Oil Co (Aramco)

Бумаги Aramco покажут справедливую равновесную стоимость не ранее весны 2020 года - Фридом Финанс

- 12 декабря 2019, 16:49

- |

Незначительный объем IPO, лишь 1,5% общего объема акций (и 450 млн акций по опциону greenshoe), помогает поддерживать ажиотаж вокруг размещения, речь может идти о создании искусственного дефицита акций, предложенных для свободного обращения. Косвенным подтверждением этого может быть информация Financial Times о том, что государственные инвестфонды поощряли скупать акции Saudi Aramco, чтобы повысить стоимость акций. Решение ОПЕК+ о сокращении добычи на 503 тыс. баррелей сверх действующих квот принималось также в преддверии IPO, Саудовская Аравия лоббировала их ужесточение для поддержания котировок Brent в первые месяцы торгов акциями Aramco.

( Читать дальше )

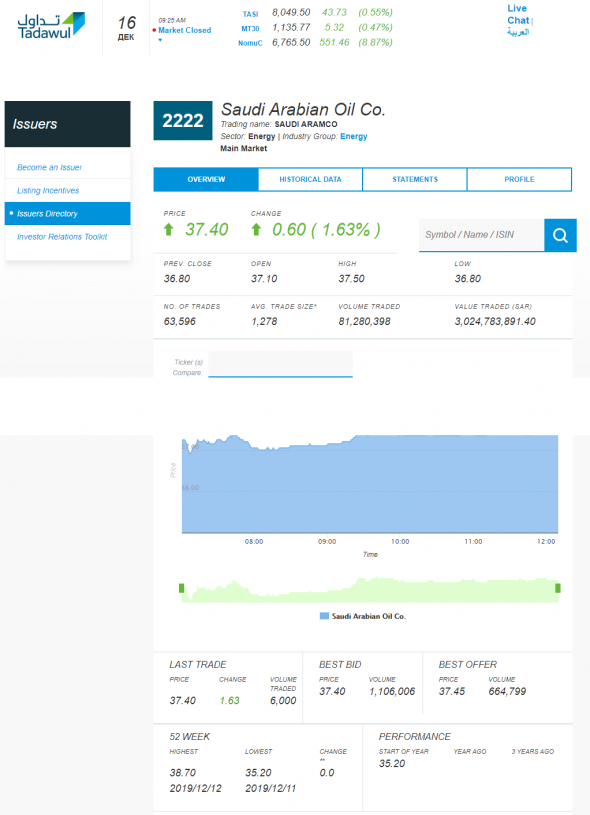

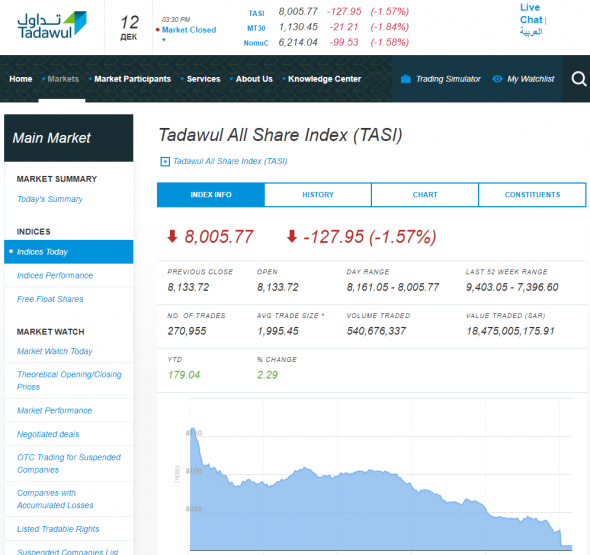

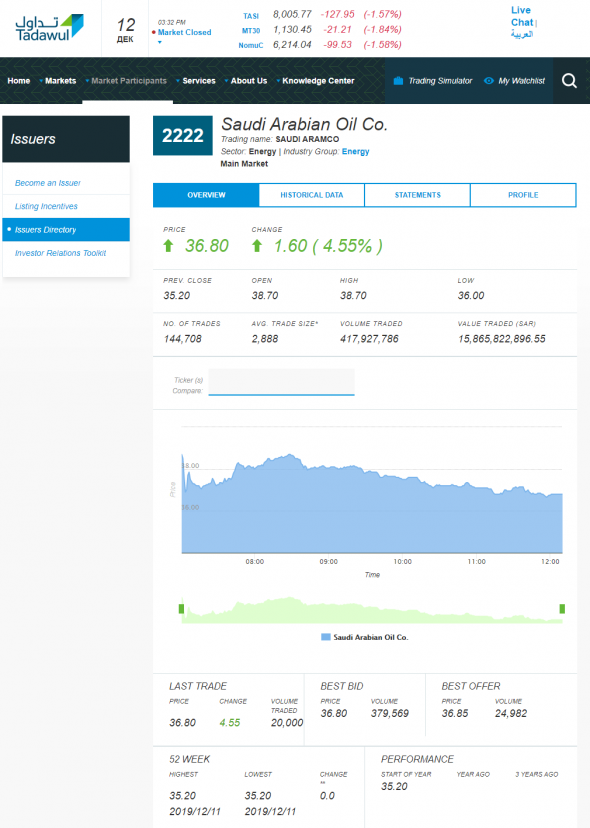

Котировка акций Saudi Aramco на закрытие сегодняшних торгов. Индекс TASI 8005,77 (-1,57%)

- 12 декабря 2019, 15:42

- |

Потенциал влияния IPO Saudi Aramco на индексы продолжает сокращаться - Sberbank CIB

- 11 декабря 2019, 13:11

- |

Индексный провайдер также добавил, что сегодня эти показатели могут быть изменены, и напомнил, что срок включения бумаги в индексы может быть перенесен на 5 января, если из-за волатильности котировок правила Саудовской фондовой биржи потребуют приостановки торгов. Также отметим, что MSCI делает исключение из собственных правил, устанавливая в данном случае коэффициент free float в долях процента.

Таким образом, потенциал влияния формально крупнейшего IPO в истории на индексы продолжает сокращаться. При доле акций в свободном обращении 0,5% можно ожидать притока в них около $140 млн пассивных денег, которые будут выведены из других активов развивающихся рынков ($6 млн — из России) инвесторами, ориентирующимися на индексы MSCI EM. При этом компания будет включена в индексы MSCI EM с весом 0,10-0,15%. Если бы (упрощенно говоря) все пассивные фонды, инвестирующие в развивающиеся рынки, следовали правилам и схеме распределения средств MSCI, приток инвестиций был бы в два с лишним раза больше.Sberbank CIB

По сообщениям Wall Street Journal и Bloomberg, саудовские официальные лица изучают, насколько иностранным инвесторам может быть интересен кросс-листинг компании в Азии, возможно, в Японии или Китае.

Акции Saudi Aramco

- 11 декабря 2019, 11:45

- |

ссылка на статью https://ru.investing.com/news/stock-market-news/article-1935116

В Саудовской Аравии начались торги акциями компании Saudi Aramco.

Цена акции на старте продаж на бирже Tadawul увеличилась

на 10% — до 35,2 риала, пишет Reuters.

Компания стала крупнейшей по рыночной

капитализации, обогнав Microsoft и Apple.

«В этот день мы начинаем торговлю на саудовской

фондовой бирже акциями Saudi Aramco.

Начинается новый этап пути процветания Saudi Aramco,

который длится более 86 лет», — сказал глава

компании Амин ан-Насер

на церемонии открытия торгов.

Перед выходом на биржу Saudi Aramco оценили в $1,7 трлн.

Это превышает совокупную стоимость пяти ведущих

международных нефтяных компаний.

Сбор заявок на участие в IPO начался 17 ноября,

для индивидуальных инвесторов он завершился 28 ноября,

для институциональных — 4 декабря.

Рынок акций ожидал размещения компании с 2016 года,

когда о намерении провести IPO впервые заявил наследный

принц Саудовской Аравии Мухаммед ибн Салман.

Он надеялся на оценку компании в $2 трлн.

Акции Saudi Aramco ждет волатильность - Фридом Финанс

- 10 декабря 2019, 19:46

- |

Опцион greenshoe, которым может воспользоваться андеррайтер IPO, в целом соответствует превышению лимита подписки (500 млн акций). Доразмещение позволит реализовать андеррайтерам дополнительный объем акций и стабилизировать цену. Такой механизм распространен в практике букбилдинга и одобрен в том числе SEC, комиссией по ценным бумагам и биржам США, в целях повышения эффективности и конкурентоспособности процесса сбора средств для IPO.

Старт обращения бумаг самой дорогой компании в мире (капитализация около $1,7 трлн) на бирже Tadawul запланирован на четверг 11 декабря. Воспользоваться данным опционом greenshoe возможно в течение 30 дней после IPO, если он в полном объеме будет реализован, общий объем средств привлеченных Saudi Aramco составит $29,4 млрд.

Начнут ли дорожать акции компании после старта их обращения – большой вопрос, но волатильность однозначно будет существенно выше, чем у аналогов в нефтегазовом секторе развитых стран.Миронюк Евгений

ИК «Фридом Финанс»

В чем уникальность IPO Saudi Aramco.

- 06 декабря 2019, 21:20

- |

В среду 11 декабря акции Saudi Aramco начнут торговаться на Саудовской фондовой бирже Tadawui. Мы подготовили краткий текст, который за 3 минуты поможет разобраться в основных моментах.

Наш телеграм: @hs_public

Часто откладываемое IPO Saudi Aramco наконец было завершено, хотя и в меньшем варианте чем первоначально планировал наследный принц Саудовской Аравии Мухаммед ибн Салман Аль Сауд.

У нефтяного гиганта не будет торжественного открытия на Лондонской или Нью-Йоркской бирже и торговля будет ограничена Саудовской биржей.

Акции продавались узкому кругу лиц и инвесторы смогли приобрести всего 1,5% самой прибыльной компании в мире и это примерно вдвое меньше, чем планировалось ранее. Тем не менее, это крупнейшее IPO в истории.

1. Почему IPO было сокращено?

( Читать дальше )

ОПЕК снижает квоты на добычу с целью посмотреть на эффект ввода новых месторождений - Invest Heroes

- 06 декабря 2019, 17:57

- |

Про IPO Aramco: IPO уже состоялось, поэтому мы не ждем какой-то массированной поддержки цен на нефть. Листинг пройдет 11 декабря, но уже сейчас можно заметить, что 4х переподписка и состав покупателей обещают хороший старт торгов: покупатели — физики из Саудовской Аравии и суверенные фонды — такие инвесторы не будут продавать, плюс есть те, кому акций не досталось — они поддержат котировки. Соответственно, цена на нефть снова в рынке и может запросто падать

Про ОПЕК и ОПЕК+. Многие ждали от этой встречи усилий по поднятию цен к $65-70 и выше, но мы думаем, что такого не случится и вполне вероятно цены даже снизятся. Для того чтобы понять это, нужно посмотреть на давнюю тактику ОПЕК:

1. Организация держит цены выше $60, но при этом следит чтобы дальние фьючерсы были дешевле спота — это затрудняет хеджирование сланцевикам.

2. Также цене не дают задираться слишком высоко (исключение $80 в прошлом году, когда хотели провести IPO Aramco по $2 трлн, но не получилось и 2015, когда пробовали другую тактику — обанкротить сланец).

( Читать дальше )

Акции нефтяных компаний могут вырасти на успешном размещении Saudi Aramco - Московские партнеры

- 06 декабря 2019, 13:10

- |

Поздравляю всех с новым рекордсменом по привлечению денег на IPO. До вчерашнего дня лидером была китайская Alibaba, которая в свое время привлекла около $25 млрд. Отмечу, что изначально компания планировала привлечь гораздо более высокую сумму. Назывались оценки в $2 трлн, что позволило бы саудитам «поднять» порядка $40 млрд.

В свое время я выражал сомнения по поводу того, что IPO пройдет по такой высокой оценке (EV/EBITDA = 9,0 при среднеотраслевом значении около 6,0). Более того, не было уверенности, что размещение состоится и по текущей оценке. Тем не менее, произошло то, что произошло, и нам надо понять теперь: что с этим хозяйством делать?

Очевидно, что размещение произошло по верхней границе из-за ажиотажного спроса. Таким образом, Saudi Aramco оценили довольно дорого по отношению к глобальному нефтяному сектору. А к «Роснефти» и подавно. Что это может означать? На мой взгляд, есть два варианта:

( Читать дальше )

Saudi Aramco - она вам не Apple

- 05 декабря 2019, 23:35

- |

Сегодня вечером саудиты доложили:

Размещение акций Saudi Aramco на бирже пройдет по верхней границе диапазона — по цене 32 саудовских риала ($8,53) за акцию. На торги будет выставлено 3 млрд акций компании, или 1,5% от уставного капитала. Треть из них, или 0,5% всей компании будут отданы розничным инвесторам. 1% будет продан институциональным инвесторам.

Общая стоимость акций, выставляемых на биржу, оценивается в $25,6 млрд. Таким образом, Saudi Aramco должна побить предыдущий рекорд, установленный на IPO Alibaba в 2014 году — тогда китайский ретейлер собрал $25 млрд. Из этого следует, что общая стоимость нефтегиганта составит $1,7 трлн. Saudi Aramco станет самой дорогой публичной компанией в мире, сильно обогнав по стоимости корпорацию Apple. Зачитать целиком.

Теперь понятно, почему ОПЕК+ собралась именно в эти дни и публично выкручивает себе яйца.

В большом бизнесе нет ничего случайного....

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал