SPO

Софтлайн объявляет о завершении размещения дополнительного выпуска акций, инициированного с целью финансирования M&A-стратегии Группы – компания

- 02 октября 2024, 09:38

- |

Софтлайн ведущий поставщик решений и сервисов в области цифровой трансформации и информационной безопасности, развивающий комплексный портфель собственных продуктов и услуг, объявляет, что около 9 тысяч акций ПАО «Софтлайн» из дополнительного выпуска, инициированного в июне 2024 года, выкуплено акционерами ПАО «Софтлайн» в рамках преимущественного права. Оставшаяся часть выпуска, согласно ранее озвученному плану, выкуплена дочерней компанией ПАО «Софтлайн», ООО «Софтлайн Проекты», с целью финансирования M&A-сделок Группы.

Решение о дополнительном выпуске ценных бумаг Компании было принято в июне 2024 года Советом директоров Компании в целях финансирования M&A-стратегии Группы, обеспечивающей ее неорганический рост. В частности, тогда же Компания сообщила, что, в случае успешного завершения таргетируемых сделок слияния и поглощения, по итогам 2024 года (данные с учетом M&A приводятся по про-форма):

( Читать дальше )

- комментировать

- 131

- Комментарии ( 0 )

Результаты размещения доп.выпуска: около 9 тыс. акций выкупили по прем.праву, остальное — выкупила дочка для финансирования M&A

- 02 октября 2024, 09:26

- |

Теперь дочке Софтлайн принадлежит квазиказначейский пакет из 79+ млн акций. Эти акции, как мы ранее объявляли, будут использоваться для:

— финансирования M&A-сделок

— финансирования программ мотивации сотрудников

Активные покупки других ИТ-компаний, которых уже было восемь за этот год, позволяют Софтлайн расти неорганически и захватывать ИТ-рынок. В июне мы сообщили, что, если купим все компании, которые запланировали, то по итогам 2024 года (по про-форма):

— Оборот Группы может достигнуть 135 млрд рублей. Органический прогноз по показателю составляет 110 млрд рублей.

— Валовая прибыль может увеличиться до 40 млрд рублей по сравнению с органическим прогнозом на уровне 30 млрд рублей.

— EBITDA может вырасти до 10 млрд рублей. Органический прогноз предполагал рост до 6 млрд рублей.

С июня мы купили 4 компании. Благодаря этим покупкам 50% от прогнозного прироста по EBITDA мы уже закрываем. До конца 2024 года мы рассматриваем к покупке еще несколько компаний — и крупных, и поменьше. Благодаря сделкам мы создаем внутри Софтлайн несколько продуктовых кластеров:

( Читать дальше )

ВеТеБе = öй-тебе

- 30 сентября 2024, 13:48

- |

Контр-тезис:

втб требуется 1 трлн в капитал в течение следующих 5 лет, согласно заявлению менеджмента.

Это гарантированно по 200млрд ежегодно без распределения прибыли

Из оставшегося на дивы для обычки не более 50% или 25 руб/ак.

Исторически втб платил 6-7 руб на акцию.

Почему втб должен увеличить дивплатежи в 3-4 раза на акцию, никто также не объясняет.

Тезис №2: Банк недооценен, так р/е<2, что меньше чем у любого банка

Контр-тезис:

Прибыль ВТБ по МСФО с момента листинга составила 1 трлн рублей.

это соответствует годовой прибыли 62 млрд рублей

Таким образом ВТБ сейчас стоит более 15 Р/Е,

где Е — его среднегодовая прибыль за все время публичности.

А теперь ФАКТЫ

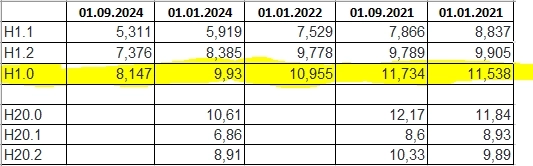

Нормативы достаточности ВТБ такие

нормативы таковы, что

— капитала нет даже для выплат 10-20млрд на дивы, как это было обычно до 2022

— высокая прибыль не приводит к росту нормативных значений капитала

— а значит НОВАЯ ДОПКА НЕИЗБЕЖНА

на текщий момент параметры допки следующие - размытие держателей обычки в 5х — 7х раз

( Читать дальше )

📈 Фонд «Рентал ПРО» проведет SPO

- 30 сентября 2024, 07:50

- |

На прошлой неделе прошел День инвестора в Рентал ПРО, о чем я делал пост.

На мероприятии, помимо вопросов про бизнес, был анонсирован второй раунд продаж паев Фонда на Мосбирже.

В рамках сделки будут предложены Паи на сумму до 3 млрд руб. Напомню, что сопоставимый объем средств был привлечен во время IPO (2,8 млрд руб.). Но тогда данный ЗПИФ был новым для большинства, а сейчас мы уже видим историю торгов и ежемесячные выплаты, которые нам ранее и анонсировали.

❓ В чем отличие SPO от доп. эмиссии?

Начинающие инвесторы часто путают два этих понятия. Что тут говорить про новичков, даже в СМИ эти понятия часто переплетают, преподнося, как одно и то же. Но давайте все-таки уточню. При проведении доп. эмиссии ценных бумаг их общее количество в обращении увеличивается, а доля текущих акционеров пропорционально снижается. В рамках SPO новых ценных бумаг не появляется (доля текущих владельцев не размывается), меняются только сами владельцы. В данном случае часть своей доли предложит мажоритарный пайщик – структуры управляющей компании.

( Читать дальше )

IPO/SPO это всегда сделка с конфликтом интересов

- 28 сентября 2024, 12:11

- |

Честная сделка, которая учитывает интересы всех сторон, на мой взгляд обычно ниже цены IPO.

Чтобы сделка была честной, продавец должен немного пожертвовать своим интересами.

Движение цены по сделке — это перетягивание каната. На бычьем рынке канат уверенно идет в сторону продавца.

На медвежьем рынке у нас больше шансов получить разумную цену.

Сделка всегда состоится, если канат натянут. Если продавец его отпускает, то это проблема продаца, а не рынка.

Рентал ПРО объявляет SPO

- 27 сентября 2024, 18:53

- |

🧮 Буквально в среду мы с вами анализировали текущий инвестиционный потенциал одного из самых доходных и ликвидных фондов недвижимости «Рентал ПРО», а уже вчера официально было объявлено о планах провести второй раунд продажи инвестиционных паёв!

📆 Вчера же и был открыт период сбора заявок на участие в SPO, который теперь продлится вплоть до 3 октября 2024 года включительно. Стоимость одного пая установлена на уровне 990 руб., а общий объём размещения составит около3 млрд руб.

Здесь самое время ещё раз вспомнить, что ЗПИФом «Рентал ПРО» управляет УК «А класс капитал», которая ранее успешно управляла фондом «ПНК-Рентал», обеспечив тогда инвесторам прибыль в размере +73% менее чем за три года. Безусловно, это внушает доверие к УК «А класс капитал», да и первые месяцы работы нового фонда также подтвердили его эффективность: доходность паёв «Рентал ПРО» на 15 п.п. превышает динамику индекса Мосбиржи, и это о многом говорит, особенно учитывая крайне негативные настроения на российском фондовом рынке за последние месяцы.

( Читать дальше )

ИФК Солид стала организатором SPO ТГК-14

- 27 сентября 2024, 15:32

- |

АО «Дальневосточная управляющая компания» (ДУК, акционер ПАО «ТГК-14») выбрало АО ИФК «Солид» организатором SPO ТГК-14, сообщило ПАО.

Договор об организации публичного предложения акций ДУК и «Солид» заключили еще 30 июля.

ТГК-14 26 сентября заключила с «Солидом» соглашение о предоставлении информации, которая может потребоваться для исполнения обязательств по договору с ДУК. По соглашению, ТГК-14 должна незамедлительно сообщать «Солиду» о любых изменениях, внесенных в предоставленные ранее документы, а также об обстоятельствах, которые могут повлиять на публичное предложение обыкновенных акций ТГК-14, принадлежащих «ДУК», в пользу неограниченного круга инвесторов на Московской бирже.

ТГК-14 обязуется также предоставлять «Солиду» и его консультантам доступ к руководству и менеджменту компании, сотрудникам, аудиторам, которые необходимы для оказания услуг.

Лимит обязательств ТГК-14 по соглашению, включая обязательства по возмещению имущественных потерь, не может превышать 2,166 млрд рублей.

( Читать дальше )

ВТБ. Допка или дивиденды?)

- 27 сентября 2024, 15:31

- |

Несмотря на эти трудности, ВТБ сохраняет оптимизм. Первый зампред предсказывает, что прибыль по МСФО в третьем квартале 2024 года составит 80-90 миллиардов рублей, а годовой прогноз остаётся на уровне 550 миллиардов рублей.

Однако, как и в любом путешествии, на пути ВТБ возникают препятствия. Рост ставки и макропруденциальные надбавки создают двойной встречный ветер, усложняя путь к успеху.

Тем не менее, ВТБ не теряет надежды. Банк планирует ускорить консолидацию Почта банка, рассчитывая завершить выкуп до конца 2024 года. На 1 июня капитал Почта-банка составлял 70,9 миллиарда рублей, что придаёт банку дополнительную устойчивость.

🍎Возникает вопрос: стоит ли вместо дивидендов провести очередную дополнительную эмиссию? Этот вопрос остаётся открытым, как и многие другие на пути ВТБ к процветанию).

( Читать дальше )

SPO ТГК-14 Обзор компании и ее перспективы. Стоит ли участвовать?

- 27 сентября 2024, 13:35

- |

ТГК-14 на этой неделе объявила о том, что хочет провести SPO. С апрельских хаев компания «просела» на 36%, что это за компания? Какие здесь есть риски и есть ли возможность заработать? Давайте разбираться.

Уже разобрал: РусАгро, Ozon, Яндекс, Новатэк, Лента, Северсталь, Газпромнефть, Сбер, X5 Group, Интер РАО, Татнефть, Московская биржа, Лукойл, Мать и дитя, Роснефть, Русал, Транснефть, Whoosh, Аэрофлот, Алроса, Селигдар, Евротранс, Башнефть, Всеинструменты.

Если вы инвестируйте в акции РФ не пропустите следующие обзоры.

ПАО «Территориальная генерирующая компания № 14» образована ещё в 2004 году в результате реформы РАО ЕЭС на базе генерирующих активов Читаэнерго и Бурятэнерго. Занимается выработкой тепловой и электрической энергии, а также её поставкой потребителям на территории Забайкальского края и Республики Бурятия. Компания обеспечивает тепловой энергией население, промышленность, бюджетную сферу и других потребителей Российской Федерации. Установленная мощность по электроэнергии 650 МВт и тепловая мощность 3065 Гкал/ч

( Читать дальше )

Как прошел #smartlabonline с ТГК-14?

- 27 сентября 2024, 13:01

- |

Впервые за очень долгое время к нам пришел один из крупнейших игроков электроэнергетического рынка – ТГК-14. Компания была очень открыта и рассказала все интересующие подробности, связанные с SPO и с дальнейшими планами бизнеса. Спикерами от компании были Константин Люльчев, Председатель СД ПАО “ТГК-14” и АО “ДУК” и Елена Зайцева — Финансовый директор АО “ДУК”.

О чем был эфир?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал