S&P500

S&P 500 под капотом - секторы США в картинках 23.11.18

- 25 ноября 2018, 13:30

- |

- uptrend 1

- downtrend 10

- sideways 22

Чтобы лучше рассмотреть, щелкайте каждую серию из 6 картинок по отдельности. Композиты построены по разбивке на секторы IBD.

Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

s&p 500

- 23 ноября 2018, 21:20

- |

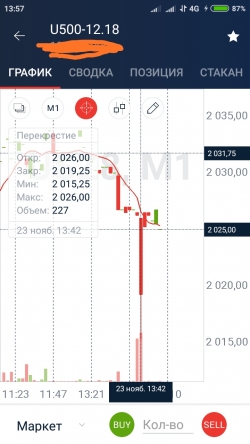

И снова про недо-фьючерс US500

- 23 ноября 2018, 14:10

- |

У фьючерса в США в это же время ничего подобного и близко нет.

( Читать дальше )

Акции и криптовалюты. Наступает время точечно покупать панику, чтобы позже продать на эйфории.

- 22 ноября 2018, 20:21

- |

( Читать дальше )

Чуть более широкий взгляд на американский рынок, чем у JP Morgan

- 22 ноября 2018, 17:27

- |

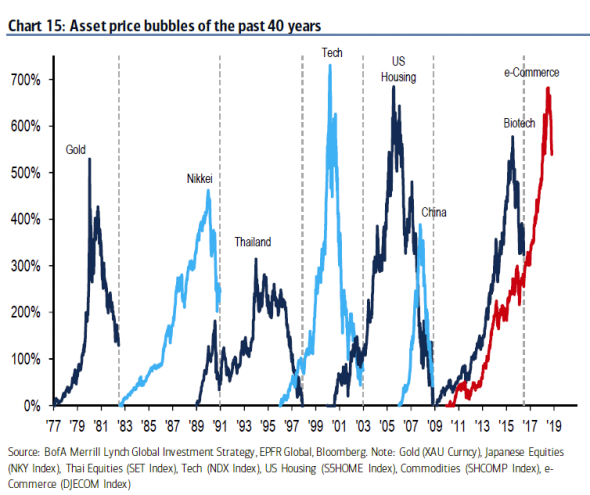

Только что я представил вам оптимистичные аргументы от банка JPMorgan в пользу роста рынка. Ну а теперь несколько расширенный взгляд на вещи. Эти факты и сведения я позаимствовал из глобальной инвестиционной стратегии Merrill Lynch от 4 ноября.

- ФРС начала ужесточение политики + сокращение баланса (забирают ликвидность по $50 млрд в мес)

- Пока было QE, лучше рынка были активы: акции, технологический сектор, облигации, развивающиеся рынки, REITs; хуже рынка были: кэш, сырье, волатильность, USD.

- QE закончилось, начался QT (quantitative tightening). Это означает что волатильность, бакс и кэш должны начать расти в цене, а акции облигации, техносектор и недвижка будут сдуваться.

- Балансы глобальных ЦБ достигли пика в марте 2018 на уровне $16,6 трлн и теперь сокращаются.

- По этой причине корреляция между акциями и облигациями стала положительной (редкое событие), последний раз такое было в 2006 году.

- Раньше QE и низкие ставки «сплющивали» волатильность на рынке. Теперь такой поддержки нет.

- DJ E-Commerce Index +682% c 2009 года — третий по величине пузырь за 40 лет! И пока еще не сдулся.

- Корпоративный долг с 2008 по 2018 вырос на 62%, госдолг на 73%.

- Глобальный долг на рекордном уровне за всю историю = $233 трлн = 318% от мирового ВВП

- Процентные ставки растут, а амер.компании должны погасить бондов на $1,3 трлн до 2020 (20% от общего долга)

- S&P500 за последние 2 года совершает максимальный отрыв от динамики мирового фондового рынка за всю историю

- 1880 из 2767 глобальных акций в этом году зашли в медвежий рынок (>20% падение)

- Распродажа Treasuries -10% в этом году — третья по величине за 50 лет.

- BofAML Bull&Bear индикатор показывает, что американский рынок слишком пессимистичен (2,8 против 8,6 на хаях в январе). Если индикатор <2, значит рынок перепродан и его надо покупать.

- Аллокация клиентов BofAML в акциях = 59,7% — минимум за 18 месяцев. Бонды и кэш = 23,7% — 14 мес хай.

- Выкуп акций в США вырос с $275 млрд в 2008 до $4,8 трлн в 2018 (хз откуда такая цифра, насколько я помню там около трилика должно быть)

- Экономический оптимизм в США завышен — выше на 1,6 стандартного отклонения — макс. за десятилетия. Кредитные спреды экстремально узкие

- Замедление роста экспорта Китая ниже 5% говорит о том, что глобальный EPS может стать отрицательным.

- Важно следить за глобальным PMI — если упадет ниже 50 (сейчас 52,1) то это тоже сигнал к падению глобальных прибылей.

- Обычно повышение ставок заканчивается «финансовым событием» (когда что-то конкретно ломается)

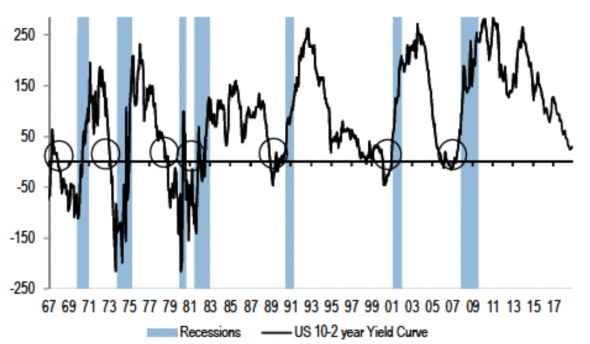

- Инверсии кривой доходности пока нет, она предшествовала 7 из 7 последних рецессий. Но осталось всего 31бп.

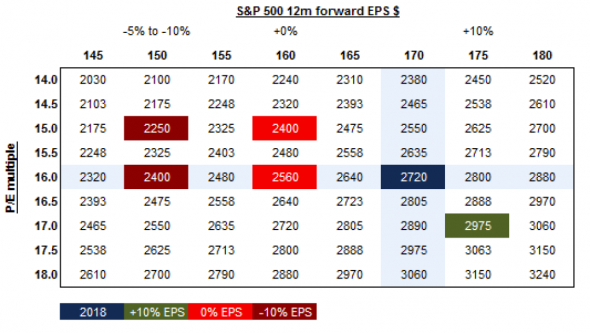

Следующая картинка показывает, где можно ждать S&P500 при определенных темпах роста EPS и при мультипликаторе P/E

О чем она мне лично говорит? Что если рынок ошибется с прогнозом по экономике, то он ошибется с прогнозом по росту корп прибылей (EPS), а также P/E тоже начнет сужаться. В этом смысле ничто не мешает рынку сходить на 2400 по индексу.

Американский рынок акций обновит максимум в течение 6 месяцев - JPMorgan

- 22 ноября 2018, 16:05

- |

- В США еще ни разу не было рецессии без инверсии кривой доходности (2-10 лет). Причем пик по S&P500 обычно происходит в течение 10-11 мес после инверсии. По прогнозу JPM кривая инвертнется только в 3 квартале 2019. Текущий уровень yield curve исторически предполагает рост на 11,9% в течение 12 мес

- Спред по высокодоходным бондам пока низкий, обычно перед рецессией этот спред улетает на 400 бп в среднем. Сейчас HY спред только на 40 бп выше циклического минимума.

- Реальная процентная ставка ФРС ноль. В прошлом ни разу не было замедления экономики при реальной ставке ниже 1,8%.

- Ключевой драйвер американской экономики — потребитель. Кредитный леверидж домохозяйств на минимумах.

- Цены на недвижку на хаях — в прошлый раз они пиканули за 15 мес до хаёв по S&P500 (июль 2006-октябрь 2007). Цены на недвиж на хаях в США, еврозоне и Китае.

- Рецессии обычно начинались в среднем через год после того как безработица достигала дна. Чтобы экономика упала в рецессию, надо чтобы пособия по безработице квартальные подскочили на 10%

- Пик прибылей обычно приходится на тот квартал, когда они резко (~30%) превосходят долгосрочный тренд. Сейчас прибыли выше на 13% трендовой линии.

- После выборов в Конгресс S&P500 растет в среднем на 14% за год.

Ну что, кто поверил JPMorgan?

Как вы думаете, что можно противопоставить аргументам JPMorgan?

Или вы согласны, что S&P500 скоро покажет хай, так как эти аргументы разумны?

Ожидание чуда

- 21 ноября 2018, 21:46

- |

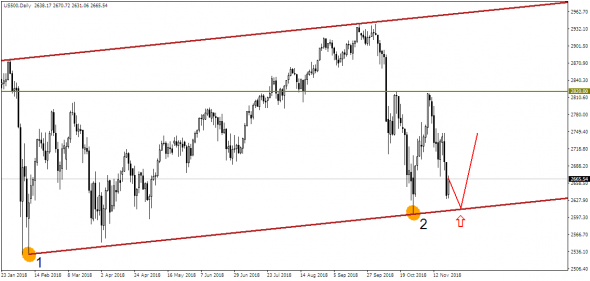

А теперь серьёзно. Прошлый мой пост про S&P500 был в апреле, вот он https://smart-lab.ru/blog/tradesignals/462442.php

Теперь продолжение, стало быть.

В январе-феврале область 2550-2650 сработала как зона поддержки, из которой ушли на перехай. И именно здесь сейчас находится индекс. Конечно, можно ещё и снизиться до 2550, но надо же и расти, тем более как же традиция?? :) А давайте ещё позовём барона, пусть он до кучи и мамбу до 2600 или сколько там затянет :)

Вверху в S&P500 в качестве наиболее очевидных уровней сопротивления выступают 2800 и 2870, а чтобы там никому не померещилась H&S, то в пьяном рождественском угаре почему бы амерам не затянуть индекс на перехай, т.е. выше 3000? А там уже и призрак Великой Депрессии не за горами замаячит...

Евро просто определяется с направлением! Вариант первый…

- 21 ноября 2018, 21:40

- |

Добрый день!

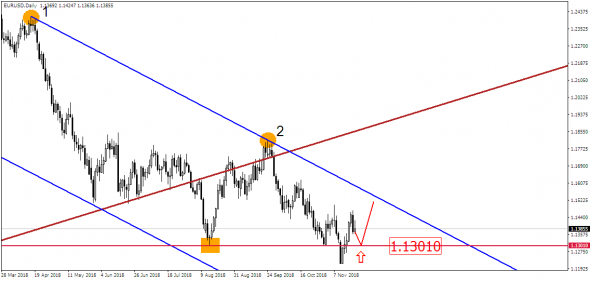

На дневном графике европейской валюты цена «топчется» около уровня 1.1301. Мы ожидаем еще одного захода на уровень поддержки 1.1301 и отскок от него. В этом случае у нас может сформироваться перевернутая голова с плечами. Здесь стоит ориентироваться на свечные сигналы:

На дневном графике американского фондового рынка S&P500 сформировался широкий восходящий канал, хотя и пологий. Здесь вариант такой – отскок от канала, хотя учитывая его незначительный наклон, не стоит сбрасывать со счетов его прорыв. А прорыв может открыть дорогу к стремительному и сильному падению. Здесь важно ориентироваться на дополнительные сигналы, например, японские свечи:

( Читать дальше )

И че теперь с этим делать?

- 21 ноября 2018, 12:55

- |

Помница был тут конкурс на лучшую ТС про СиПи. Ну я так не спеша крутил вертел Сипу по своим тут талмудам и конкурс фактически «профукал» (не успевал физически да и цели не было — у меня уже есть яблоко и ксяоми, ушей два и третий тел был бы уже… ну не знаю кароче). Но тут че то с утра сижу думаю дай доделаю все расчеты и нанесу на график. Хотя бы квартал другой и вуаля че с получилось.

Че с этим делать? (засунуть себе куда нить — не предлагать!) сиги то красивые. Там тока на хаях перед падением чуток покрутило а так то в целом очень даже очень. Есть кто СиПи на фьюче трейдит? Интересны такие сиги? Могу посигналить :) А может кто к опцам каким нить недельным прикрутит это все? Тоже могу посигналить.

Кароче тема интересная может быть — но нужны те кто трейдит этот инструмент. Я в него давно не влезаю. А корова вроде молока давать может. По крайней мере сиськи у нее ниче, молочные. Тьфу стрелки… профитные :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал