S&P500

Наслаждаясь мигом тишины/Рынки маниакально цикличны (отвлеченно об осторожности)

- 03 апреля 2019, 07:45

- |

В попытке отыскать стоящие информационные поводы, которые были бы двигателями котировок акций или облигаций, ловлю себя на мысли, что все не ново и мало интересно. Brexit, Венесуэла, санкции, аукционы Минфина по продаже ОФЗ, выборы на Украине. Темы или многократно поднимавшиеся, или не имеющие прямых финансовых последствий.

Ощущение спокойствия и безмятежности. Рубль, несмотря на вялую нервозность, стабилен, российские акции торгуются в диапазоне, ОФЗ хоть и падали в последнее время, но в рамках естественной волатильности, нефть относительно дорогая, американский фондовый рынок растет.

Рынки маниакально цикличны. Скоро внутреннее спокойствие станет эмоциональной нормой для биржевого большинства. Вопрос недели, максимум, месяца. И следом за этим, без перерыва на привыкание, возникнет новая движущая эмоция. Эмоция, скорее всего, негативная.

В общем, в состоянии умиротворения от стабильности и новостной тишины позаботьтесь о сокращении рисков Вашего инвестпортфеля.

- комментировать

- Комментарии ( 2 )

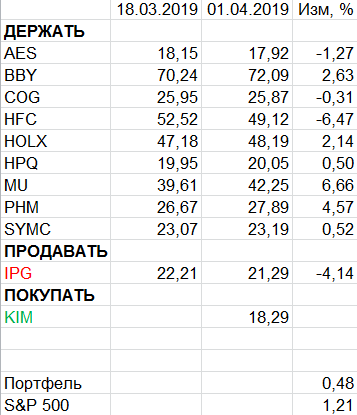

Пересмотр портфеля американских акций 01-04-2019

- 02 апреля 2019, 12:33

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой позиции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

Canary in Coal Mine. Короткие трежаря . S&P500, Nasdaq

- 01 апреля 2019, 18:58

- |

― Sir Arthur Conan Doyle, His LastBow

За последние 7-8 торговых сессий. я действительно многое осознал. Бесконечный курс трейдинга, преподаваемый MoneyMasters продолжается.

Я не шортил рынок на прошлой неделе и ждал точки входа Лонг, но до них мы так и не дошли.

Поэтому упустил еще и ЛОНГ.

Цели по волатильности Выше тоже не дождался, и теперь мы уже почти у плинтуса ждем последнюю цель волатильности внизу- ее тоже пока нет.

Но главным сигналом разворота рынка, были US Tresuries, причем короткие 1-3yrs, 5yrs были лидерами вверх и потом первые развернулись вниз

Финансовые СМИ сначала осенью 2018г устроили панику о намерении ФРС повысить ставку не менее 3х раз в 2019г (К слову, это оказалась идеальная точка ЛОНГ Трежаря) и сегодня когда выброшен белый флаг и идут разговоры у Talking Head o сокращении ставки на 50 пунктов. Вот что должно быть Bullish для облигаций! Но увы… в это время идет гигантский UNLOAD of Tresuries. (нет, я не исключаю еще раз возврат к росту трежарей, точнее еще одна хилая попытка очень даже нужна, и она будет… но не более)

( Читать дальше )

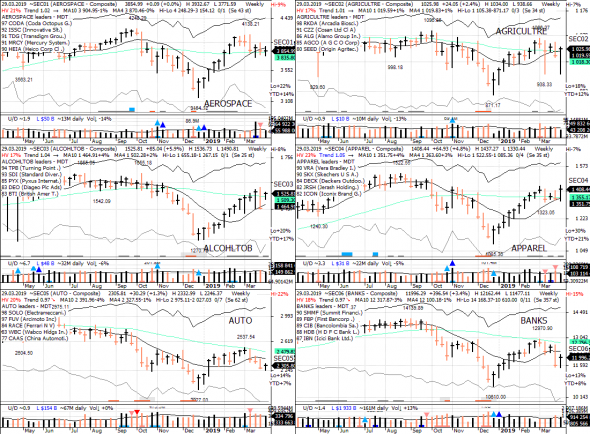

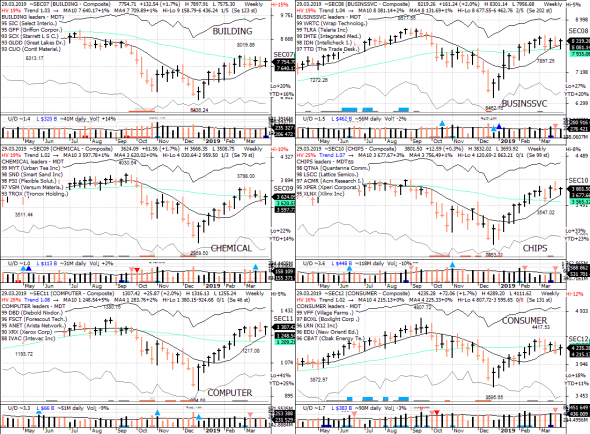

S&P 500 под капотом - секторы США в картинках 29.03.19

- 01 апреля 2019, 13:32

- |

- uptrend 3

- downtrend 3

- sideways 27

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

Лучший квартал с 2009 года по S&P500

- 01 апреля 2019, 12:05

- |

лучший квартал с 2009 и лучший 1 квартал с 1998 года.

График построен при помощи терминала Tradingview.

Индкатор Percent Change.

Параметр периода Look Back = 3 означает, что изменение столбика считается за 3 последних свечи.

Как и почему рухнет американский рынок

- 31 марта 2019, 11:30

- |

Пример: https://www.marketwatch.com/story/lyft-stock-pops-on-first-day-of-trading-2019-03-29?mod=mw_theo_homepage

Компания Lyft подняла на IPO 25 млрд $, а затем выросла еще на 25%. Это еще один Uber, со своими фишками, также демпингующий на рынке такси. Для сравнения — капитализация Татнефти, Газпромнефти примерно такая же. А капитализация Сургутнефтегаза в 2 раза меньше.

Ну насколько этот процесс бесконечен? Если все возможные инвесторы вложились в рост и довели капитализацию стартапа до 25 млрд $, откуда возьмутся новые? Компания уже должна начать монетизироваться. А как только она начинает монетизироваться, ее акции падают, так как появляется другая такая же компания, которая снова демпингует ради роста. Механизм цикла, вроде, понятный.

( Читать дальше )

US Treasury растут- мощное ралли.

- 28 марта 2019, 03:04

- |

Gartman, известный фонд менеджер и филантроп, объявил по ТВ, что Bonds ARE place to be. Сейчас когда большинство пенсионных фондов, в TAX Season (20 марта-10 апреля) вкладываются в облигации. Облигации загоняют на хая. Well, its very convenient!

А может из за BREXIT? А может у кого то денег нет на автобус в Венесуэле до Buccaramanga? (прочел на СЛ)

Но Трежаря растут и Вообще КТО ТО ДОЛЖЕН ТАРИТЬ ТРЕЖАРЯ!!

Bob Dylan. '-YOU GOTTA SERVE SOMEBODY" & SOME PEOPLE GOTTA BUY ТРЕЖАРЯ...

( Читать дальше )

S&P500 готов к падению. А падать есть куда!

- 27 марта 2019, 21:30

- |

Добрый день!

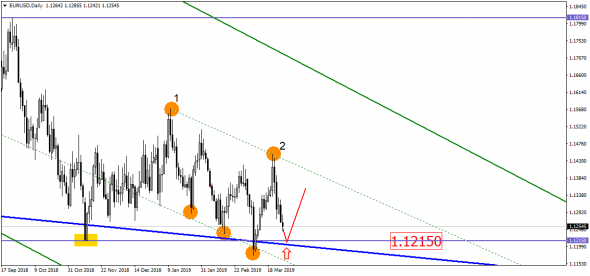

Единая валюта продолжает свою диапазонную торговлю и сейчас вновь возвращается к уровню поддержки 1.1215 и пробитого недельного даунтренда ( построенный по точкам 1.17139-1.16163), от которого и стоит ждать отскок котировок вверх:

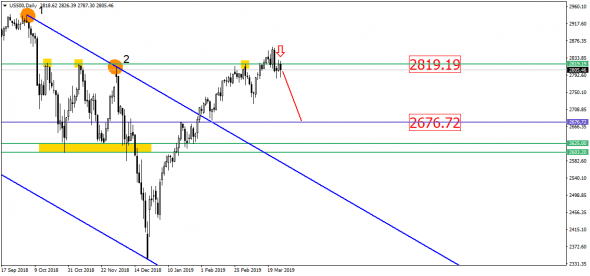

Американский фондовый индекс S&P500 закрылся под горизонтальным уровнем 2819.19, оформив медвежье поглощение. Сейчас цена оттолкнулась от середины нашего поглощения и пытается закрыть день черной свечой, оформив еще одно поглощение, тем самым подтверждая намерения котировок пойти вниз. Уровень ориентировочного падения – 2676.72:

( Читать дальше )

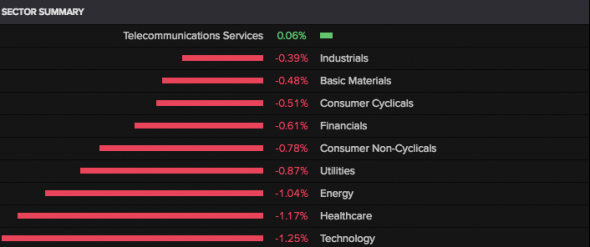

Амеры протекли вниз на 1%. Что случилось?

- 27 марта 2019, 19:21

- |

Торговый дефицит США — минимальный за 10 мес. Сократился больше, чем прогнозировали.

Ну то есть падаем сами по себе, причин особых нет никаких.

Падеж в разбивке по секторам на данный момент:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал