S&P500

DAX знает больше?

- 02 мая 2019, 16:52

- |

Как бы не к ПРОБОЮ вся эта картина. Если это так? Значит Американский рынок ждут новые высоты?

( Читать дальше )

ФРС и нехорошее снижение среды. Еще шаг вниз - и я продаю

- 02 мая 2019, 08:19

- |

В отличие от предыдущих, вчерашнее заседание ФРС завершилось не только спокойными заявлениями и сохранением ставки, оно завершилось более или менее заметным снижением американских фондовых площадок. Рынок США устает от собственных побед. Наверно, пора вниз? Наверно. Мой скепсис к индексам американских акций появился в октябре прошлого года. С того момента рынок и упал на 15% с лишним, и вырос, обновив исторические максимумы. Но стройного продолжения бычьего тренда, после 20%-ной коррекции ожидать вряд ли нужно. И вряд ли оно возможно. Коррекция изменила параметры риск-менеджмента брокеров и банков. Обеспечивать рынок новыми деньгами, необходимыми для продолжения ралли, стало сложнее.

Пока снижение среды не выбивается за рамки обычной волатильности. Но это нехорошее, тревожное снижение. Еще день вниз – и я открываю долгую игру на понижение в акциях США.

( Читать дальше )

"S&P 500. Рост будет!!!" или "капец вам армагедонщики"

- 01 мая 2019, 17:56

- |

Оживились опять армагедонщики, надо бы их дихлофосом травануть, чтоб до следующего года из под плинтусов не высовывались.

А дихлофос простой, статистический, в интернете за копейку найденный, да в родном эксельчике обработанный в табличку.

Вот сравнение прироста любимого всеми SP500 за 4 месяца года, начиная с 1980-го, и окончательного его изменения за год.

Для простоты сравнения сделал так — левая табличка в хронологическом порядке, правая — от максимума прироста за 4 мес. до минимума.

Назвать это бычьей тенденцией было бы мало, я бы еще сказал она жестко бычья — если SP500 показал двузначный рост, это значит, что он добавит примерно столько же в относительных значениях за оставшиеся 8 месяцев. На основании исторических данных. :)

Впрочем, продолжайте среднесрочно и долгосрочно шортить, рынку нужно топливо.

( Читать дальше )

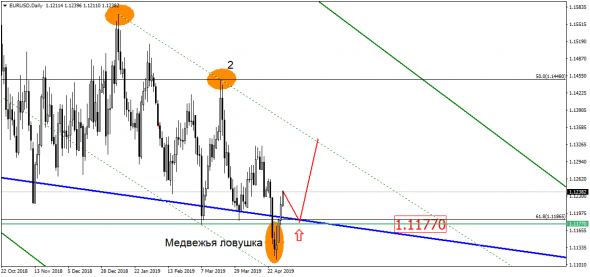

EUR/USD съела медвежью ловушку. Ну что, теперь будем расти?

- 01 мая 2019, 15:25

- |

Добрый день!

Пара EUR/USD, уверенно пробив на прошлой неделе горизонтальный уровень 1.1170, уже в понедельник вернулась выше него, указывая на сформировавшуюся медвежью ловушку. Базовый сценарий теперь такой – возвращение к уровню 1.1170, где также проходит недельный пробитый нисходящий канал (на графике — жирная синяя линия), тестирование нашего уровня и уже дальнейший полет вверх. Верными помощниками, как обычно, остаются свечные сигналы:

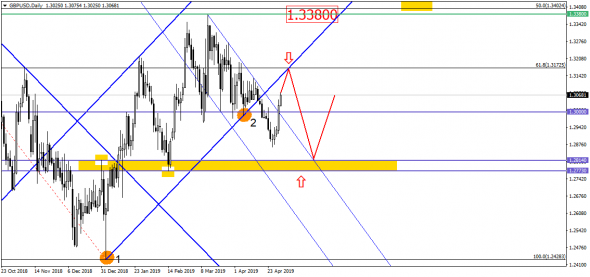

По британцу цена возвращается к пробитому восходящему каналу, от которого и стоит ждать потенциальный отскок фунта вниз:

( Читать дальше )

Пересмотр портфеля американских акций 29-04-2019

- 30 апреля 2019, 14:03

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой позиции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

Волновой анализ S&P500(SPX), USD/CAD

- 29 апреля 2019, 19:11

- |

S&P500. Индекс S&P 500 (SPX). 1H.

Ист.хай случился, как и прогнозировалось: https://vk.com/wall-124328009_12095. А вот на мелких творится какое-то безобразие: хоть всё и растет по плану, но растет с затуханием динамики, что несвойственно третьим волнам. Поэтому локально возможно пойти в обе стороны, но глобально рост себя ещё не исчерпал.

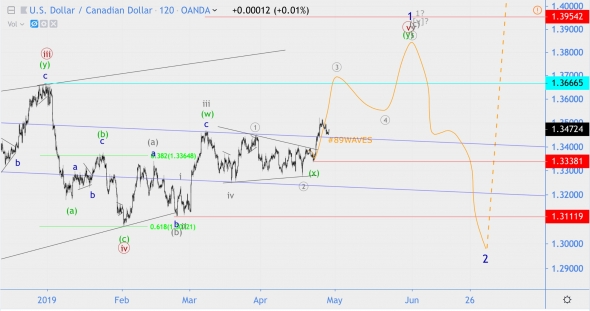

USD/CAD. Канадский Доллар. 2H.

Всё по плану. Ни цели, ни восходящая структура ещё не исполнены, значит рост пары продолжится. Рекомендую сохранять длинные позиции по паре, стоп держать по ближайшему к цене красному уровню или в безубытке.

( Читать дальше )

S&P 500 под капотом - секторы США в картинках 26.04.19

- 29 апреля 2019, 16:14

- |

- uptrend 1

- downtrend 0

- sideways 32

Композиты секторов фондового рынка США построены по

( Читать дальше )

Прогноз. Недели глобальных фондовых противоречий

- 29 апреля 2019, 07:35

- |

- Прошедшая фондовая неделя стала неделей ценовых противоречий.

- Индексы акций развитых экономик росли. Исключение – Великобритания, но откат незначительный. США, континентальная Европа, Япония в уверенном плюсе. Россия в росте не участвовала, наши индексы теряли и ощутимо. Отечественные облигации тоже уже неделю или более под давлением.

- Можно обосновать просадку российских активов падением нефти. Причем и рост ее котировок на 3 доллара, и последующее падение на 4 состоялись в течение одной недели. При этом рост нефти фондовым ростом на наших площадках не сопровождался, синхронным было только падение. Падением нефти можно объяснить и слабость рубля. Пара USD|RUB выросла на рубль за 3 дня, вплотную подойдя к 65.

- Но, помня, что национальная валюта не укреплялась в начале прошлой недели, когда нефть формировала максимумы, можно считать рубль и одной из жертв глобального восхождения доллара. Индекс доллара DXY за год вырос на 4%, и четверть этого движения пришлась на последние дни.

- Противоречия переходят на неделю настоящую, создавая очевидные сложности в прогнозировании.

- Сделаем несколько предположений.

( Читать дальше )

S&P 500 - что прячется в новом контракте?

- 26 апреля 2019, 22:41

- |

Расчет неэффективности ожидаемой волатильности:

TR = |HIGH – LOW|

BODY = |CLOSE — OPEN|

X =

<TICKER> |

<PER> |

<OPEN> |

<HIGH> |

<LOW> |

<CLOSE> |

TR |

Body |

TR/Body |

USM9 [SPBFUT] |

Weekly |

1901 |

1910 |

1900 |

1910 |

10 |

9 |

1,11 |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал